Ce que représentent véritablement les stablecoins pour les États-Unis, les marchés émergents et l’avenir de la monnaie

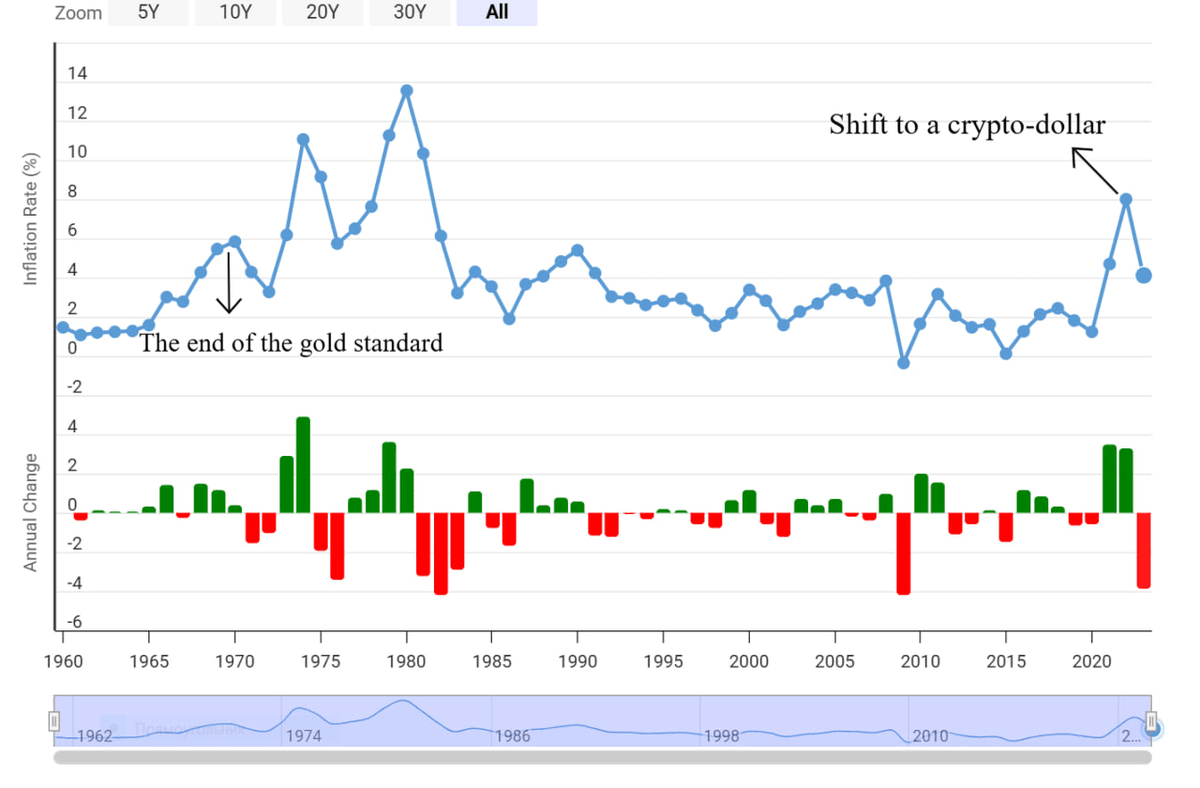

Ce week-end, je n’ai cessé de penser à une récente publication de @sandeepnailwal.

Elle m’a poussé à relire mes notes, à explorer les données, et, plus j’analysais les chiffres, plus tout devenait évident — bien plus que la plupart ne l’imaginent.

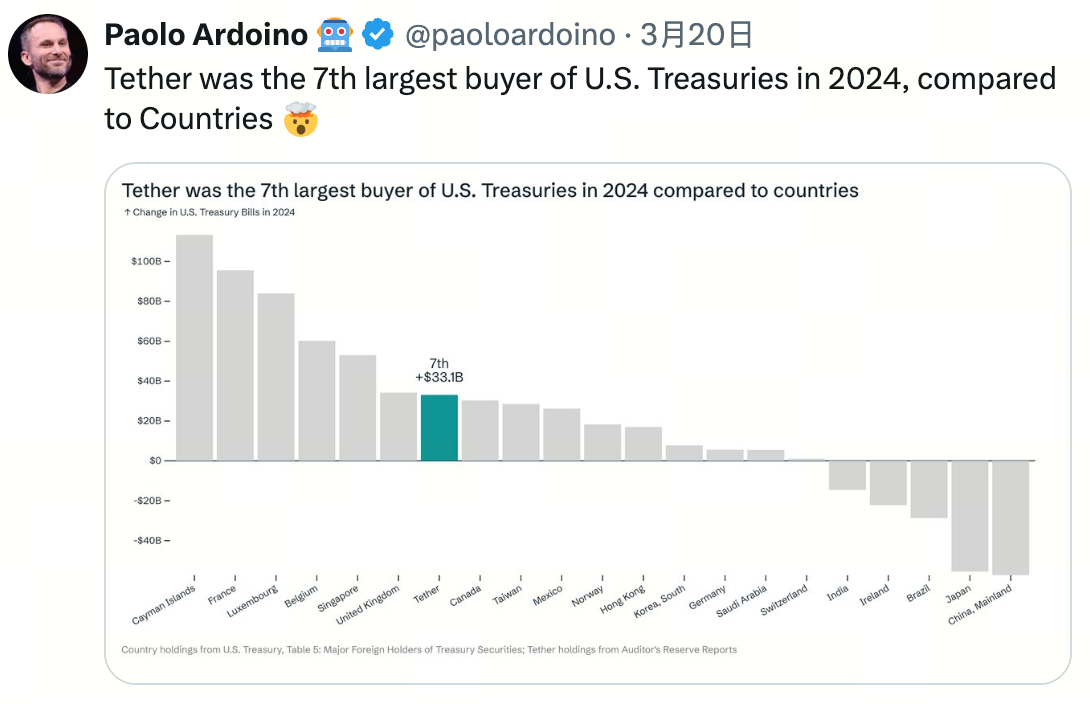

À la fin de 2024, @Tether_to s’est hissé au rang de septième acheteur étranger de bons du Trésor américains, dépassant le Canada et le Mexique en volume d’achats annuels.

Aujourd’hui, cette conviction s’est renforcée : les stablecoins sont devenus l’un des moteurs majeurs de la demande mondiale de dollars, tout en agissant comme une bouée de sauvetage pour les marchés émergents confrontés à l’inflation, à la dévaluation et aux contrôles de capitaux.

Dans cet article, j’examine les données et tendances récentes qui attestent de l’essor de la “Dollarisation 2.0”.

Une nouvelle ère, au-delà du pétrodollar, qui façonne un monde où États-Unis et économies émergentes peuvent en tirer parti, du moins à court et moyen terme.

Nous verrons comment les stablecoins deviennent rapidement le “moteur vital” des marchés financiers mondiaux, non seulement dans l’univers crypto, mais aussi comme instrument de couverture et réserve de valeur dans les économies émergentes où la monnaie locale est vulnérable.

Le commencement

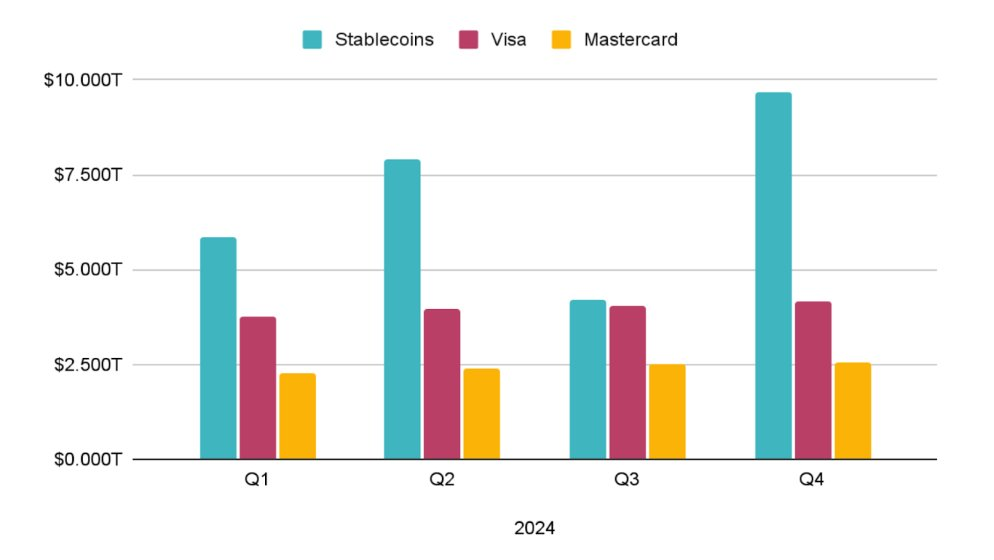

Les stablecoins sont passés en quelques années d’un outil de trading marginal à l’épine dorsale de la finance crypto internationale. En 2024, les transactions on-chain en stablecoins ont atteint 15,6 billions de dollars, dépassant le volume annuel des paiements Visa de près de 20 %. L’offre totale excède aujourd’hui 300 milliards de dollars, soit une croissance annuelle de plus de 50 %. Ces jetons adossés au dollar, avec en tête le USD₮ (USDT) de Tether, alimentent le trading crypto, les protocoles DeFi, les transferts et les paiements du quotidien.

Leur attrait est limpide et puissant : ils allient la fiabilité du fiat à la rapidité et à la dimension globale de la crypto, permettant des règlements quasi instantanés et à moindre coût dans le monde entier.

Plus de 100 milliards de dollars de transferts en stablecoins sont effectués chaque jour sur les blockchains publiques, et leurs volumes annuels dépassent ou égalent ceux des grands réseaux de paiement. Selon CEX.io, le volume des transferts en stablecoins a atteint 27,6 billions de dollars en 2024, soit 8 % de plus que Visa et Mastercard réunis.

Ce succès illustre la parfaite adéquation des stablecoins au marché : les utilisateurs apprécient la possibilité de transacter dans une devise indexée sur le dollar américain (ou une autre monnaie fiat) sans subir la volatilité des cryptos traditionnelles.

Figure : Volumes trimestriels de transferts on-chain des stablecoins (bleu) comparés à ceux de Visa (rose) et Mastercard (jaune) en 2024. Au quatrième trimestre, les réseaux de stablecoins traitaient bien plus de valeur que les principaux réseaux de cartes. - https://blog.cex.io/ecosystem/stablecoin-landscape-3486

Les raisons du succès et de la croissance fulgurante des stablecoins sont multiples :

- Stabilité et familiarité, grâce à l’indexation 1:1 sur le fiat (principalement USD), sans la volatilité crypto tout en conservant les avantages du blockchain.

- Transactions mondiales 24h/24, 7j/7, réglées en quelques minutes au lieu de plusieurs jours (idéal pour transferts et commerce transfrontalier).

- Frais minimes, généralement quelques centimes par transfert, rendant viables micropaiements et transactions importantes.

- Inclusion financière : toute personne connectée dispose d’une devise stable et accessible (essentiel dans les pays sujets à l’inflation ou à la fragilité bancaire).

- Programmabilité : intégration directe avec la DeFi pour le prêt, le trading et la génération de rendement.

Examinons l’ampleur de cette opportunité.

La masse monétaire M2 américaine est un indicateur large de la liquidité, incluant espèces, dépôts à vue, épargne, petits dépôts à terme et fonds monétaires de détail. À mi-2025, elle s’élève à environ 22 billions de dollars, illustrant l’immense pool de dollars circulant dans la finance traditionnelle.

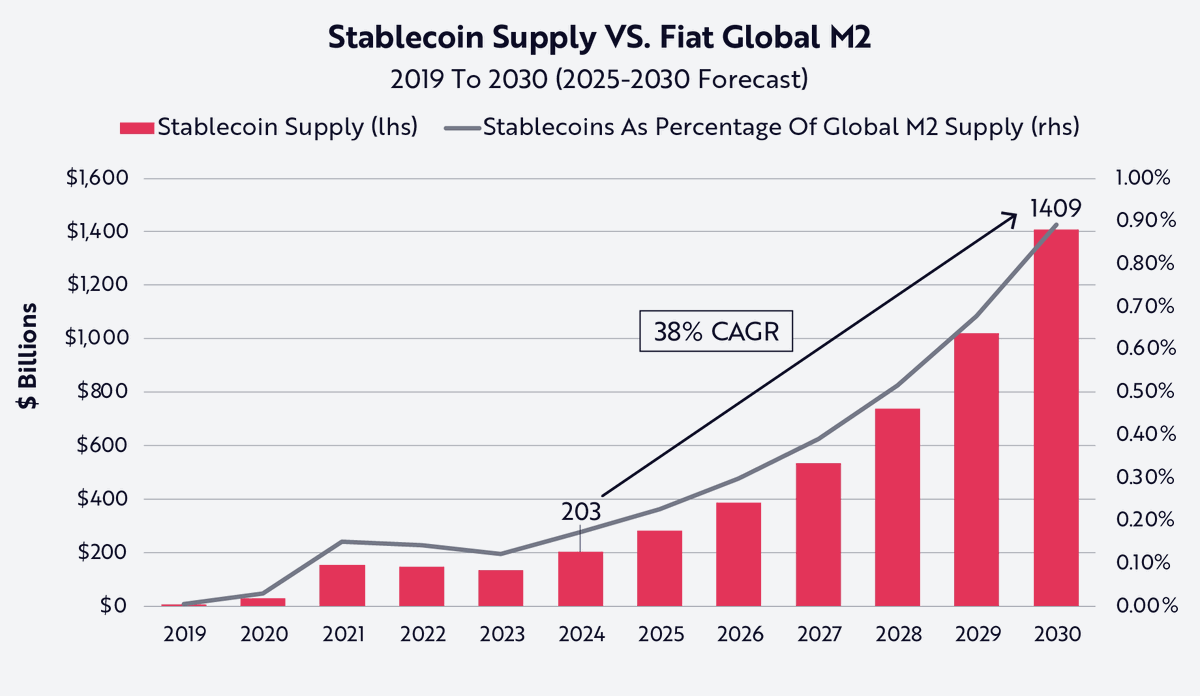

Source : Stablecoins Could Become One Of The US Government’s Most Resilient Financial Allies

À titre de comparaison, la capitalisation mondiale des stablecoins avoisine 300 milliards de dollars, soit à peine 1 % du M2 américain. Ce faible poids absolu met en avant la croissance rapide et le potentiel immense d’expansion du secteur. Les stablecoins sont des dollars numériques sur les rails blockchain : s’ils capturaient ne serait-ce qu’une fraction du M2, le marché atteindrait des billions, bouleversant paiements, transferts et distribution du dollar à l’échelle mondiale.

De plus, les stablecoins s’affirment comme un complément, et non une menace, pour les réseaux de paiement historiques.

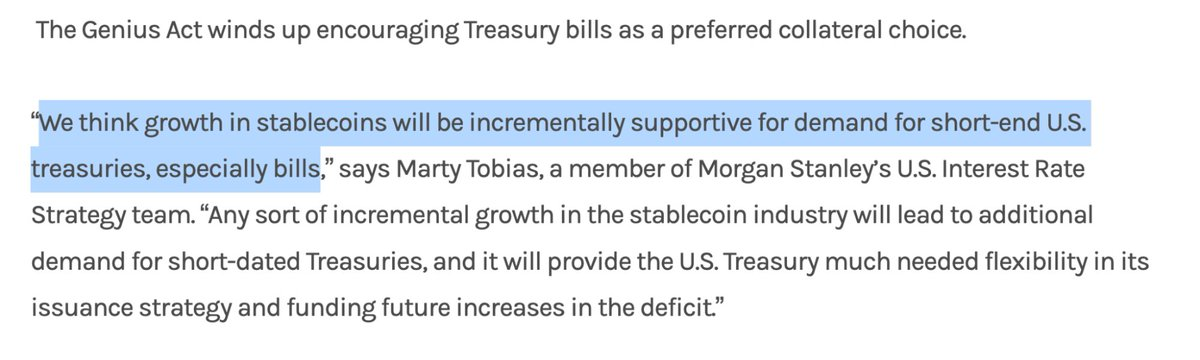

Jusqu’à Morgan Stanley considère les stablecoins comme une opportunité additionnelle, estimant que leur essor pourrait accroître la demande de bons du Trésor américains à court terme, donnant au Trésor une plus grande marge de manœuvre pour financer les déficits et gérer la liquidité. Ces jetons permettent des règlements quasi instantanés de transactions de grande valeur, telles que transferts interbancaires ou règlements commerciaux, s’apparentant à des comptes de cash numériques.

Cette utilité a attiré les régulateurs. Aux États-Unis, la loi GENIUS Act (Guiding and Establishing National Innovation for U.S. Stablecoins Act) exige une couverture 1:1 en actifs liquides (bons du Trésor ou dollars), des rapports mensuels, et privilégie la protection des consommateurs, y compris la résolution sécurisée en cas d’insolvabilité de l’émetteur.

En Europe, le règlement MiCA, en vigueur depuis mi-2024, impose des exigences de licence, de transparence et de réserves aux stablecoins pour renforcer leur stabilité et l’intégrité du marché.

Bien régulés, les stablecoins pourraient révolutionner la circulation monétaire, la rendant plus rapide, moins coûteuse et plus fluide, tout en renforçant — et non en remplaçant — les réseaux de paiement traditionnels. Nous observons déjà cette évolution.

Du pétrodollar au dollar numérique : les stablecoins prolongent la domination américaine

Les États-Unis ont longtemps utilisé le statut de réserve mondiale du dollar pour asseoir leur influence, notamment via le système du pétrodollar, où les exportations de pétrole en USD garantissaient une demande constante de dollars et de dette américaine. Aujourd’hui, nombre d’observateurs voient l’histoire se répéter avec les stablecoins adossés au dollar. Ces jetons crypto, USDT et USDC en tête, sont indexés 1:1 sur le dollar et largement garantis par des actifs américains. En promouvant les stablecoins dollar, les États-Unis exportent la monnaie à la vitesse d’internet, renforçant l’hégémonie du dollar dans l’économie numérique comme le pétrodollar l’a fait pour l’économie pétrolière.

Source : https://coinpaper.com/7398/stablecoins-the-new-petrodollar-how-trump-is-repeating-nixon-s-experience

Les responsables américains ont clairement validé cette tendance. Sous l’administration actuelle, les États-Unis ont adopté le GENIUS Act, une loi pionnière encadrant l’émission des stablecoins. L’objectif est explicite : conforter le statut du dollar comme monnaie de réserve mondiale et accroître la demande de bons du Trésor américains, qui garantissent les stablecoins. Autrement dit, le gouvernement américain considère les stablecoins en dollars comme une alliance numérique stratégique pour solidifier la domination du dollar tout en finançant la dette publique.

Le GENIUS Act impose une garantie intégrale en actifs sûrs et liquides (cash et bons du Trésor américains à court terme). Chaque nouveau stablecoin émis génère ainsi un acheteur de dette américaine, déclinant le recyclage des pétrodollars dans les bons du Trésor des années 1970. Des analystes qualifient même les stablecoins de “cheval de Troie” de la dette américaine, assurant une demande mondiale croissante pour les titres du Trésor.

Les chiffres le prouvent déjà. Tether, principal émetteur de stablecoins en dollar, détient 180 milliards de dollars de bons du Trésor américains en réserve. Tether figure ainsi parmi les plus grands détenteurs mondiaux de bons du Trésor américains, devant de nombreux États.

Chaque USDT en circulation représente un dollar détenu à l’étranger, agissant comme un prêt quasi sans intérêt au gouvernement américain lorsque ces dollars sont placés en T-bills. D’autres acteurs, tel Circle (USDC), investissent aussi massivement dans les obligations américaines.

Cette dynamique est telle que de nombreux analystes prédisent que les stablecoins deviendront l’un des atouts stratégiques majeurs du gouvernement américain pour la prochaine décennie, compensant la baisse des détentions de bons du Trésor américains par les banques centrales étrangères. À chaque fois qu’une entreprise ou un particulier étranger choisit de détenir un stablecoin USD, il renforce le rôle international du dollar et finance indirectement le déficit américain, en générant une demande de dette à court terme.

Les dirigeants américains s’engagent ouvertement dans cette voie. Le président Trump, lors de la signature de la loi sur les stablecoins en 2025, a affirmé : “C’est bon pour le dollar et pour le pays.”

La logique géopolitique est claire. Hier, les exportateurs de pétrole devaient accumuler des dollars ; désormais, quiconque participe à l’économie digitale peut choisir d’utiliser un stablecoin américain. Ce choix façonne ce que beaucoup décrivent comme une nouvelle génération de pétrodollars. Les États-Unis bénéficient du seigneuriage et du financement de leur dette, les dollars circulant à l’extérieur revenant en fin de compte en investissement. En somme, les stablecoins étendent l’influence financière américaine à l’espace numérique : ils maintiennent l’usage du dollar dans le commerce et l’épargne mondiaux, tout en canalisant le capital vers la dette américaine.

Rôle crucial des stablecoins dans les marchés émergents

Dans les pays émergents, les stablecoins sont devenus un véritable filet de sécurité, offrant accès, stabilité et efficacité là où les systèmes locaux échouent. Lorsque la monnaie nationale s’effondre sous l’effet de l’inflation ou des contrôles de capitaux, la population se tourne vers le dollar. Mais au lieu de billets, c’est vers les dollars numériques transitant librement à travers les frontières que l’on se tourne.

Trois besoins fondamentaux comblés par les stablecoins dans les marchés émergents

1) Accès au dollar sans intermédiaire

Contrôle des capitaux et fragilité bancaire rendent l’accès au dollar difficile dans de nombreux pays. Les stablecoins solutionnent ce problème en offrant à quiconque possède un smartphone un accès au dollar numérique, disponible 24h/24 et 7j/7. Au Nigeria ou en Éthiopie, les entreprises les emploient déjà pour régler leurs fournisseurs lorsque banques et marchés de devises font défaut.

2) Paiements plus rapides et moins coûteux.

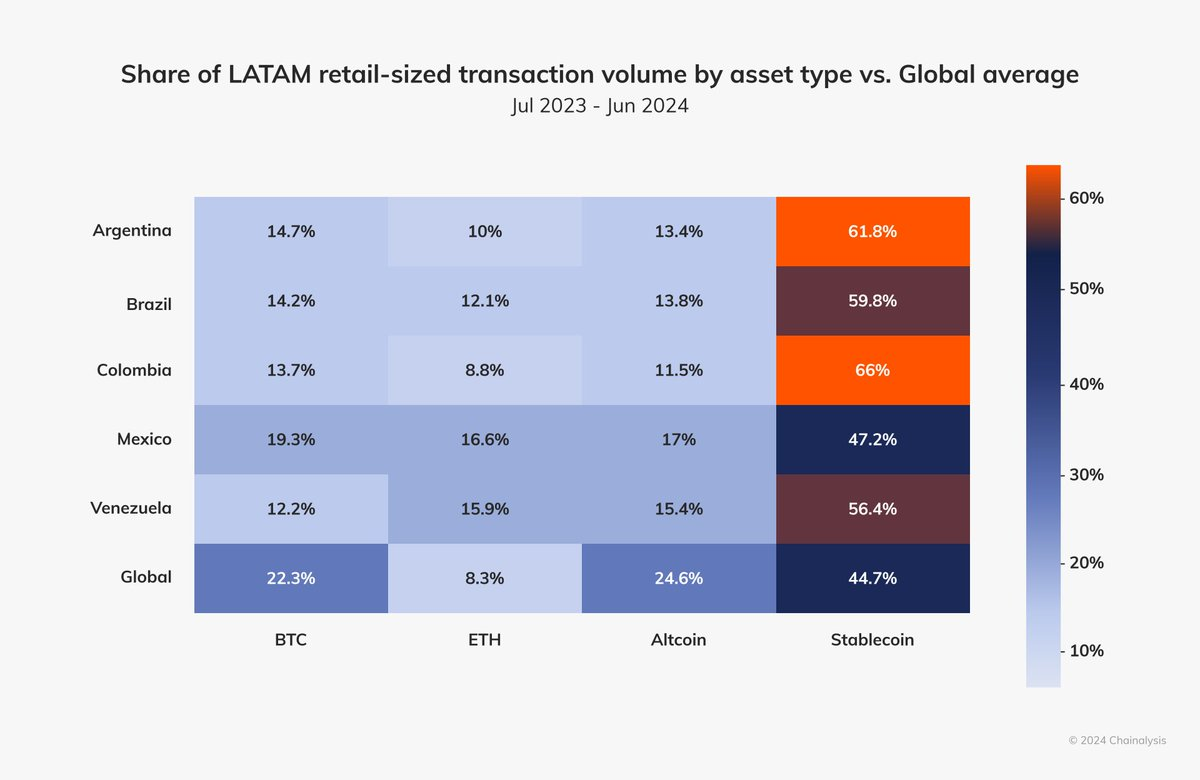

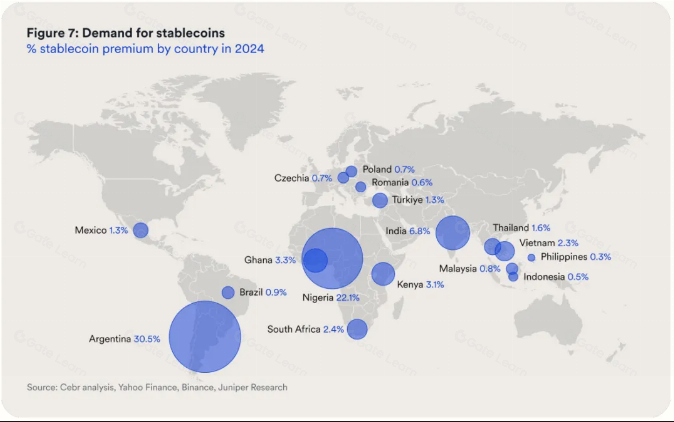

La tendance est la plus marquée là où la volatilité est la plus forte. En Argentine, plus de 62 % des transactions crypto impliquent désormais des stablecoins (contre 45 % l’an dernier). Au Brésil, près de 70 % des sorties d’échange sont en USDT ou USDC, preuve du rôle des stablecoins dans le commerce, l’épargne et le paiement des salaires. En Turquie, avec une inflation supérieure à 55 %, le volume des stablecoins a dépassé 38 milliards de dollars l’an passé, soit 4,3 % du PIB, un record mondial.

Source : https://www.chainalysis.com/blog/2024-latin-america-crypto-adoption/#:~:text=America%20region,7

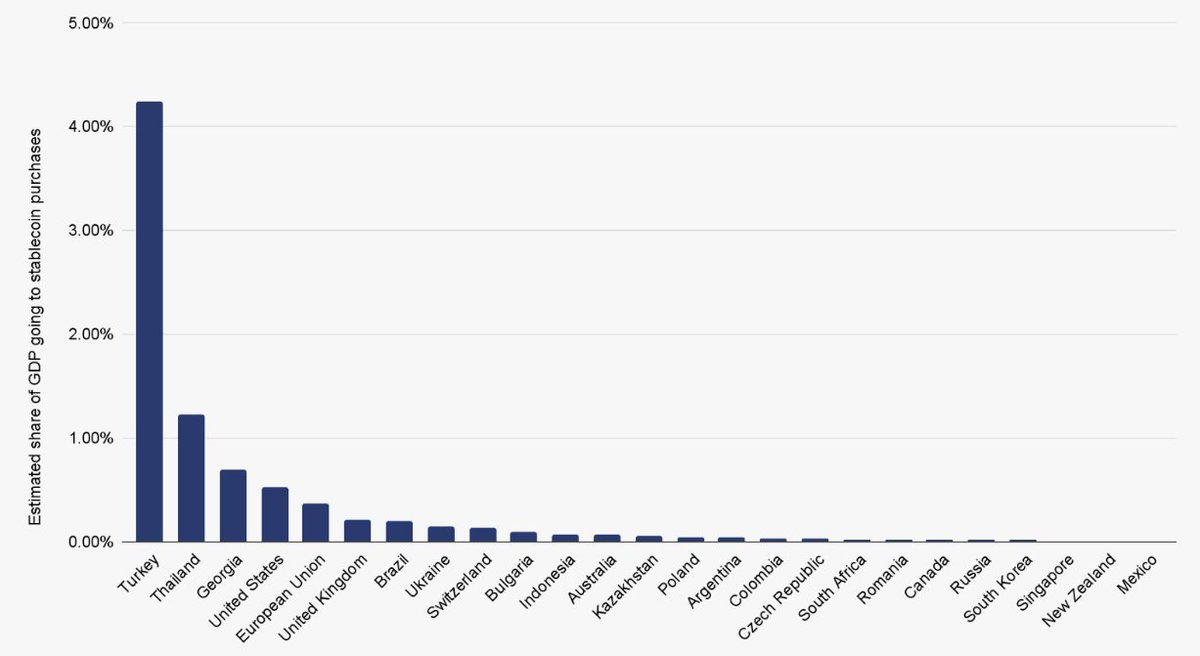

La Turquie, où l’inflation dépasse également 60 %, a vu l’adoption des stablecoins atteindre un niveau inédit. Entre avril 2023 et mars 2024, les achats de stablecoins turcs ont atteint 4,3 % du PIB, soit près de 38 milliards de dollars sur la période, la part la plus élevée au monde,. Les stablecoins représentent désormais plus de la moitié du volume des transactions crypto dans de nombreux marchés émergents, devant même le Bitcoin.

Source : https://cointelegraph.com/news/stablecoin-buys-turkey-4-percent-gdp

Cette année, Flutterwave, premier processeur de paiements africain (plus de 40 milliards de dollars gérés annuellement), a choisi Polygon comme blockchain par défaut pour les règlements transfrontaliers en stablecoins dans plus de 30 pays. Ce partenariat est l’un des plus vastes déploiements réels de stablecoins, alimentant les flux consommateurs et entreprises de grands clients comme Uber et Audiomack.

La tendance s’amplifie mondialement. En Amérique latine, Afrique et Asie du Sud-Est, Polygon gère plus de 50 à 70 % de l’activité stablecoin hors USD. Des millions de personnes s’appuient sur les réseaux Polygon pour des transferts rapides, des achats quotidiens et des paiements de l’économie des plateformes dans des régions où la finance traditionnelle reste lente et coûteuse.

3) Une unité de compte stable.

L’inflation élevée rend impossible la fixation des prix en monnaie locale. En Argentine, ~62 % de l’activité crypto se fait en stablecoins et le USDT s’est échangé avec une prime sur le taux officiel du dollar.

En Asie, Polygon accélère son adoption par les fintech et les gouvernements. Le JYPC japonais a lancé le premier stablecoin indexé sur le yen, déployé sur Ethereum, Avalanche et Polygon, dont ce dernier domine en volume de transactions et nombre d’utilisateurs actifs.

Dans les marchés en tension, la demande est telle que certains paient une prime sur la valeur faciale du dollar pour obtenir des dollars tokenisés. En Argentine, le USDT s’est échangé jusqu’à 30 % au-dessus du taux de change officiel, preuve de la confiance dans le dollar numérique par rapport aux banques locales ou aux garanties d’État.

L’élan dépasse désormais le retail. Polygon est devenu la porte d’entrée institutionnelle des stablecoins et actifs du monde réel (RWAs). Le BUIDL Fund de BlackRock, plus important produit tokenisé de bons du Trésor américains au monde (3 milliards de dollars d’actifs), a alloué 500 millions de dollars sur Polygon, son plus gros placement hors Ethereum.

Le FOBXX Fund de Franklin Templeton (plus de 300 millions de dollars) fonctionne aussi sur Polygon, utilisé comme couche d’exécution pour l’exposition tokenisée aux bons du Trésor américains.

Si Ethereum reste le réseau institutionnel de référence pour la monnaie programmable, @0xPolygon s’impose comme leader sur les marchés émergents et comme infrastructure mondiale scalable et à faible coût.

Polygon affiche un dynamisme remarquable. En octobre 2025, le volume des transferts sur chaîne a atteint un record, avec :

- Volume des transactions applicatives en hausse de 20 % sur un mois

- Activité passerelle d’entrée/sortie en hausse de 35 %

- Paiements par carte en hausse de 30 %

- Utilisation de l’infrastructure en hausse de 19 %

Au total, 128,8 millions de transactions ont été traitées sur 3,01 millions d’adresses actives, avec une capitalisation stablecoin de 3,1 milliards de dollars, positionnant Polygon comme troisième réseau stablecoin mondial, derrière Ethereum et Tron.

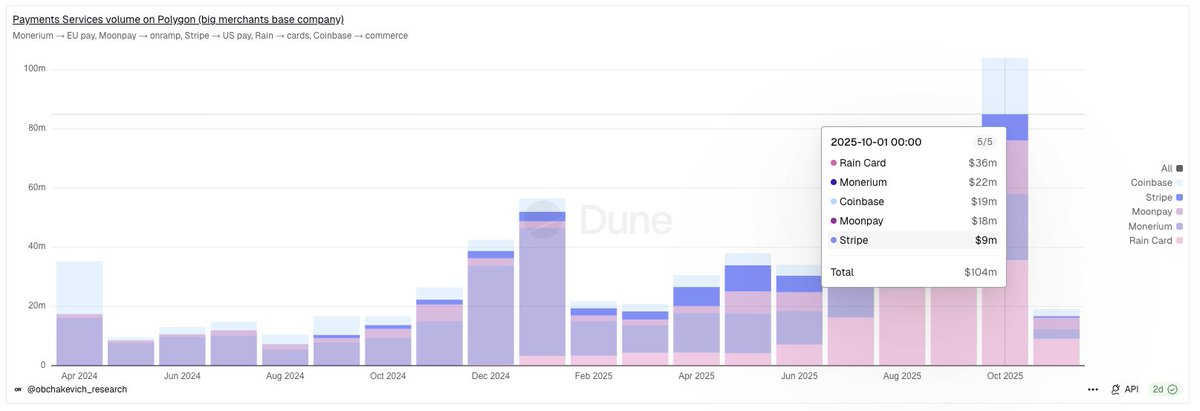

La force de Polygon réside dans sa diversité. Stripe, premier processeur de paiements fintech mondial, gère plus de 8 millions de dollars de volume mensuel via Polygon. Des sociétés comme @Coinbase, @Moonpay, @RainCards et @Paxos utilisent également Polygon pour les flux de stablecoins et les règlements.

Conclusion

L’histoire des stablecoins n’est plus théorique. Elle se vit en temps réel, alors que des milliards (et bientôt des billions) transitent sur Ethereum et Polygon, transformant la façon dont le monde stocke, transfère et règle la valeur. Des bons du Trésor américains aux paiements des travailleurs indépendants à Lagos, les mêmes infrastructures servent aujourd’hui des économies radicalement différentes sous un standard digital unique : le dollar.

À moyen et long terme, la suite de cette transformation reste à écrire. Mais une chose est sûre : les stablecoins sont d’ores et déjà une pierre angulaire du nouvel internet financier, reliant institutions, marchés et particuliers là où les systèmes traditionnels échouaient.

Pour de nombreuses personnes dans les économies émergentes qui dépendent de ces infrastructures, ces chiffres représentent une valeur et un impact concrets.

Avertissement :

- Cet article est une republication de [0xyanshu]. Tous droits d’auteur réservés à l’auteur original [0xyanshu]. Pour toute objection à cette republication, merci de contacter l’équipe Gate Learn, qui traitera votre demande dans les meilleurs délais.

- Avertissement : Les opinions présentées dans cet article sont celles de l’auteur et ne constituent en aucun cas un conseil en investissement.

- Les traductions dans d’autres langues sont assurées par l’équipe Gate Learn. Sauf mention contraire, toute reproduction, distribution ou plagiat des articles traduits est interdit.

Articles Connexes

Explication approfondie de Yala: Construction d'un agrégateur de rendement DeFi modulaire avec la stablecoin $YU comme moyen.

Qu'est-ce que Stablecoin ?

Qu'est-ce que l'USDe ? Découvrez les multiples méthodes de gain de l'USDe

Nouveau stablecoin USDT0 de Tether : en quoi est-il différent de l'USDT ?

Qu'est-ce que les opérations de carry trade et comment fonctionnent-elles?