La bataille de 5,6 milliards de dollars pour le futur de Hyperliquid

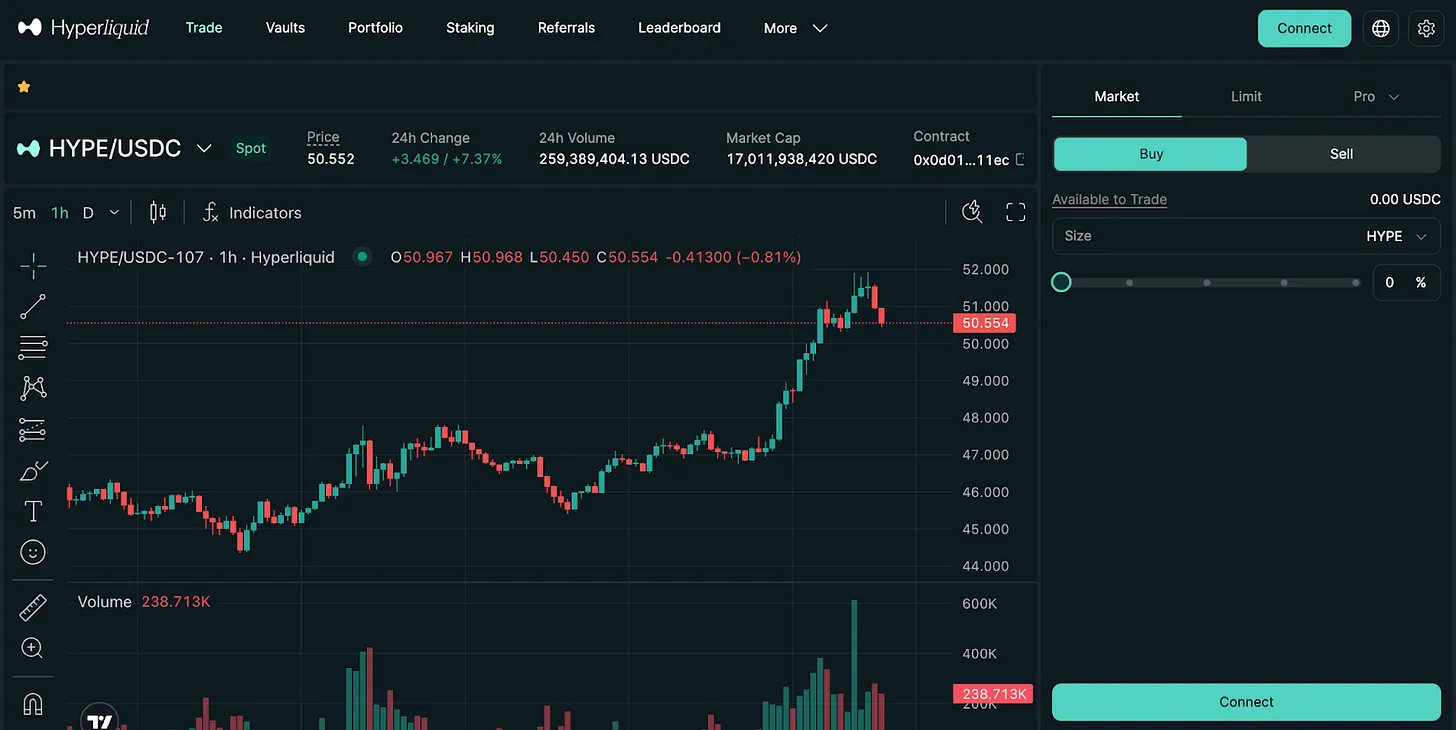

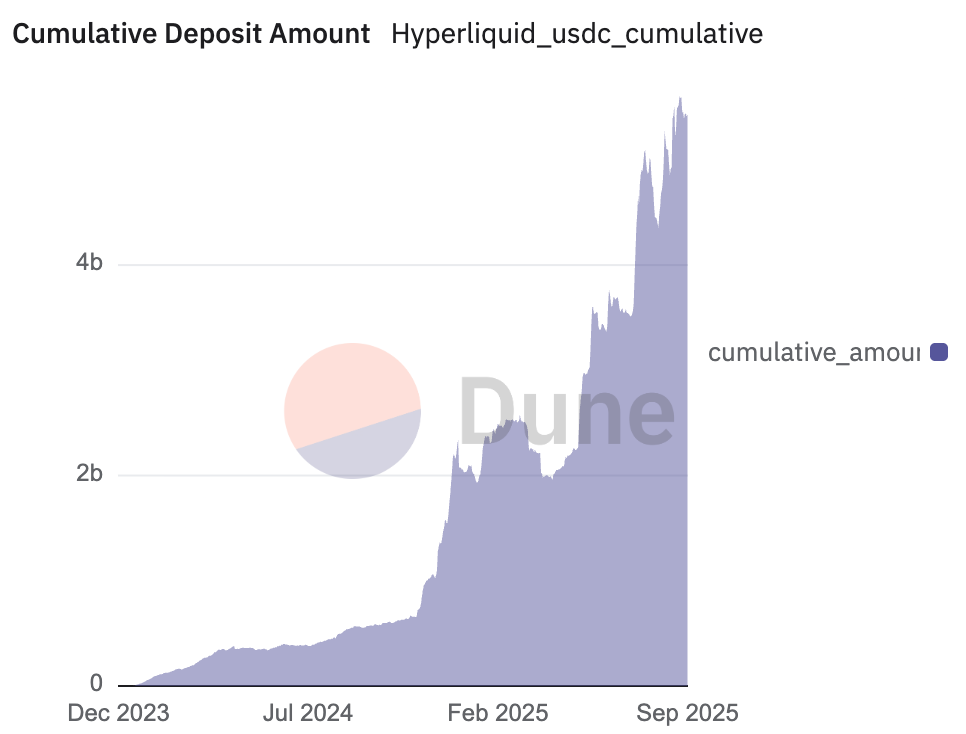

Une somme de plusieurs milliards de dollars reste verrouillée dans Hyperliquid, l’une des plateformes de produits dérivés perpétuels les plus dynamiques de la DeFi. Grâce à une expérience utilisateur d’une fluidité remarquable et une base d’utilisateurs en forte croissance, la plateforme domine aujourd’hui le marché des dérivés on-chain, avec plus de 5,6 milliards de dollars en stablecoins — la grande majorité provenant du USDC de Circle — qui alimentent son moteur de trading.

Ce capital génère un flux de revenus massif à partir de ses réserves sous-jacentes, un flux qui profite actuellement à des tiers extérieurs. À présent, la communauté Hyperliquid se mobilise pour le récupérer.

Le 14 septembre 2024, Hyperliquid s’apprête à vivre un moment décisif. Les validateurs procéderont à un vote unique et crucial : qui recevra les clés de l’USDH, premier stablecoin natif de la plateforme. L’enjeu dépasse le simple jeton. C’est la direction d’un moteur financier capable de rediriger des centaines de millions de dollars dans l’écosystème qui est au centre de toutes les attentions. Le processus ressemble à une adjudication d’obligations d’État ou à un appel d’offres à un milliard de dollars, mais ici, tout se déroule en transparence sur la blockchain. Les validateurs, qui participent au staking du HYPE pour sécuriser le réseau, agissent en véritables recruteurs : c’est à eux de désigner non seulement qui émettra l’USDH, mais aussi comment redistribuer des milliards de rendements.

Les prétendants affichent des profils radicalement différents : des développeurs crypto-natifs promettant un alignement total, face aux enjeux et à la puissance des institutions financières.

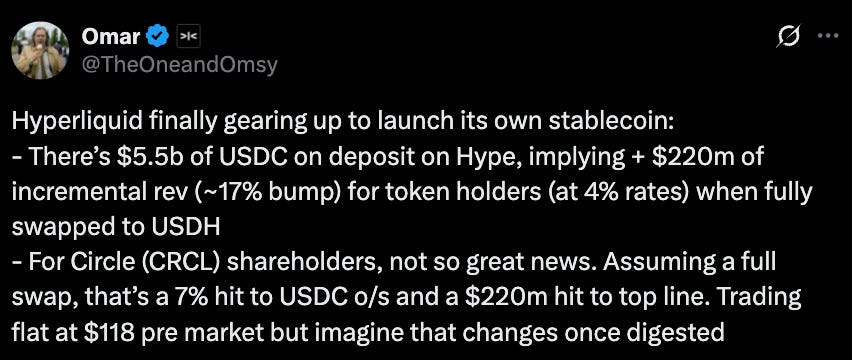

Le modèle éprouvé : une opportunité annuelle de 220 millions de dollars

Pour mesurer l’enjeu, il faut suivre la trajectoire des fonds. Aujourd’hui, la couronne revient au USDC. Circle, son émetteur, engrange discrètement des fortunes en plaçant ses réserves sur des bons du Trésor américains et en captant les intérêts — 658 millions de dollars sur un seul trimestre. C’est ce modèle économique précis que Hyperliquid souhaite s’approprier.

En remplaçant les stablecoins tiers par sa propre monnaie native, USDH, la plateforme met fin à l’évasion de valeur et récupère ces flux en interne. Au vu des soldes actuels, les réserves derrière USDH pourraient générer 220 millions de dollars par an. Ce changement marque l’abandon du rôle de client de stablecoins externes au profit de la maîtrise de sa propre base. Pour Circle, le risque est majeur : perdre les soldes d’Hyperliquid pourrait effacer jusqu’à 10 % de ses revenus en une nuit, révélant une dépendance critique à l’intérêt des placements.

La vraie question pour la communauté n’est pas de savoir s’il faut poursuivre ce prix, mais en qui placer sa confiance pour sa création.

Circle n’entend pas céder le terrain si facilement. Avant même que le projet USDH ne voie le jour, Circle a renforcé sa position sur Hyperliquid en annonçant fin juillet la disponibilité du USDC natif et du CCTP V2. Cette mise à niveau promet des transferts USDC fluides sur les blockchains prises en charge, avec davantage d’efficacité — ni jetons enveloppés ni ponts obsolètes. Circle connecte aussi ses rampes institutionnelles via Circle Mint. Le message est clair : l’émetteur coté d’USDC ne compte pas abandonner la liquidité d’Hyperliquid au profit de la concurrence.

Les prétendants : un choc de philosophies

Des visions distinctes de l’USDH se dessinent, chacune incarnant une stratégie différente pour Hyperliquid.

Native Markets, une équipe issue du cœur d’Hyperliquid, a rapidement répondu à l’annonce du lancement en proposant un stablecoin conforme à la GENIUS Act, conçu exclusivement pour la plateforme. Leur plan intègre des passerelles fiat pour faciliter l’entrée et la sortie de fonds, ainsi qu’un partage des revenus avec le Hyperliquid Assistance Fund. L’équipe réunit des experts tels que MC Lader, ancien président d’Uniswap Labs, bien que certains membres de la communauté s’interrogent sur le calendrier et le financement de leur offre. Native Markets se présente comme l’option la plus alignée — alliant conformité, expertise on-chain et engagement à redistribuer de la valeur dans l’écosystème. L’avantage est net : un projet local crédible, promettant conformité réglementaire et alignement étroit avec le HYPE. L’inconvénient, évoqué par certains, concerne le timing et la capacité d’exécution à grande échelle.

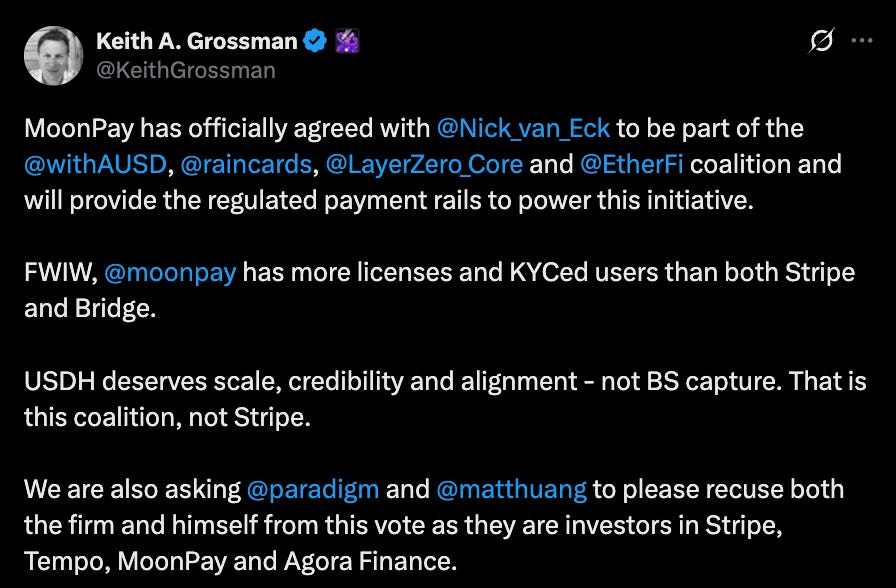

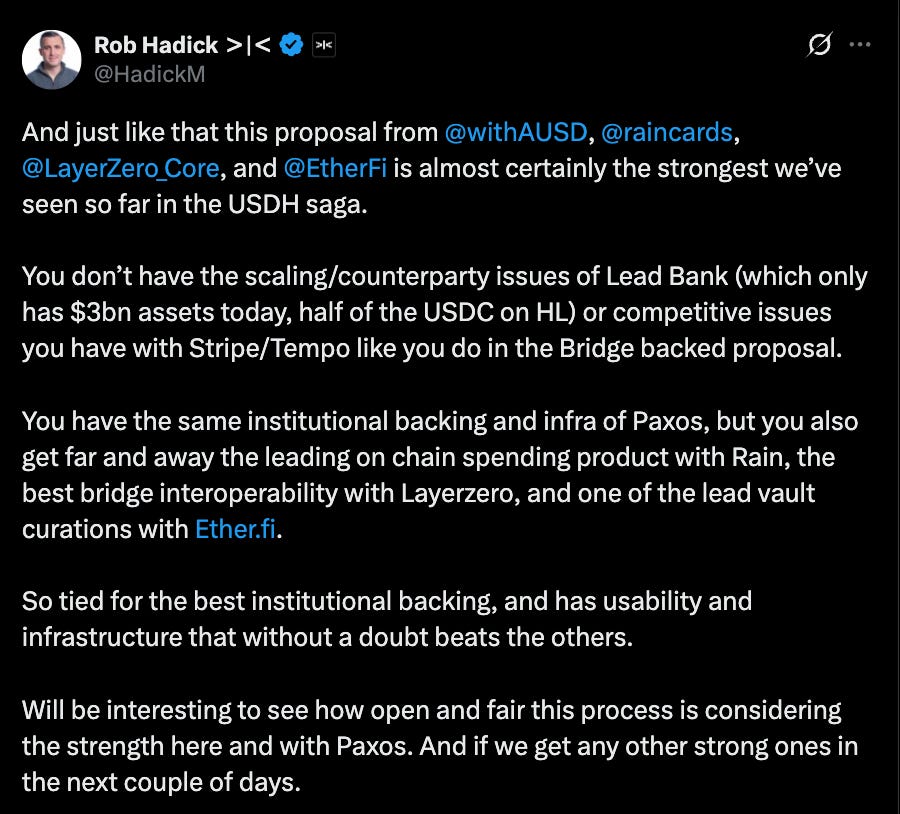

La proposition qui s’impose progressivement est celle d’Agora, fournisseur d’infrastructures pour stablecoins qui a rassemblé des partenaires d’envergure. Agora travaille notamment avec MoonPay, un service de rampe d’accès fiat avec davantage de juridictions agréées et d’utilisateurs vérifiés que Stripe ;

Rain, pour des paiements on-chain fluides et des services de carte ; et LayerZero, reconnu pour son interopérabilité cross-chain exemplaire.

Suite à une levée de fonds de 50 millions de dollars menée par Paradigm et s’appuyant sur la preuve de réserves, Agora veut se positionner comme parfaitement alignée avec Hyperliquid. Les réserves seraient conservées par State Street et gérées par VanEck, tandis que Chaos Labs assurerait la transparence. Le groupe promet au moins 10 millions de dollars de liquidité dès le premier jour, grâce à des partenaires comme Cross River et Customers Bank. La proposition se distingue par un modèle institutionnel, avec une promesse centrale : chaque dollar de revenu net des réserves USDH serait reversé à l’écosystème Hyperliquid. Concrètement, la croissance du stablecoin se traduirait par des retours pour les détenteurs de HYPE. Sa force repose sur la crédibilité institutionnelle, la puissance financière et la distribution. Mais la dépendance aux banques et dépositaires risque de recréer les obstacles hors chaîne que l’USDH ambitionnait d’éviter.

Stripe, via l’acquisition pour 1,1 milliard de dollars de Bridge, propose une candidature où l’USDH deviendrait la colonne vertébrale d’un réseau mondial de paiements stablecoin. Bridge permet déjà l’acceptation et le règlement de paiements stablecoins comme USDC dans plus de 100 pays, avec des coûts réduits et une finalité quasi instantanée. Son intégration dans Stripe apporte une crédibilité réglementaire, des API pensées pour les développeurs et des connectivités carte/paiement fluides. Stripe lance aussi son propre stablecoin adossé au fiat, USDB, dans l’écosystème Bridge — présenté comme une parade aux coûts externes blockchain et une garantie défensive. L’avantage est évident : le rayonnement, la marque et l’infrastructure de Stripe pourraient propulser l’USDH dans l’économie réelle. Le risque est une prise de contrôle : une fintech intégrée verticalement, dotée de sa propre blockchain (Tempo) et de son portefeuille (Privy), pourrait contrôler une couche clé de la monnaie d’Hyperliquid.

D’autres prétendants proposent des alternatives radicalement opposées. Paxos, société fiduciaire réglementée de New York, met la conformité au premier plan : elle s’engage à reverser 95% des intérêts des réserves USDH aux rachats de HYPE. Paxos promet aussi de lister le HYPE sur ses réseaux partenaires, notamment PayPal, Venmo et MercadoLibre — une distribution institutionnelle inaccessible aux autres candidats. Même si le climat réglementaire américain devient plus favorable sous l’administration Trump, Paxos reste la solution éprouvée pour ceux misant sur la stabilité et l’approbation réglementaire comme fondement de la légitimité à long terme de l’USDH. La faiblesse réside dans une dépendance totale à la garde fiat, exposée aux risques bancaires et réglementaires américains — une fragilité ayant conduit à l’effondrement du BUSD.

Frax Finance, au contraire, propose une approche native DeFi. Issue de l’écosystème crypto, la proposition valorise des mécanismes on-chain, une gouvernance communautaire forte et des stratégies de partage de rendement adaptées aux puristes. Leur offre parie sur une vision décentralisée et communautaire de l’avenir de l’USDH. Leur concept : adosser USDH 1:1 au frxUSD et aux bons du Trésor gérés par des géants comme BlackRock, avec un rachat simple en USDC, USDT, frxUSD et fiat. Frax promet de verser 100% des rendements aux utilisateurs d’Hyperliquid, la gouvernance restant entièrement aux mains des validateurs. Point fort : un modèle rentable, éprouvé et communautaire, fidèle aux valeurs crypto ; point faible : dépendance au frxUSD et à la trésorerie hors chaîne, qui expose à des risques externes et peut freiner l’adoption face aux monnaies fiat.

Konelia, plus discret et moins exposé médiatiquement, présente sa candidature via le même système d’enchères on-chain que les plus grands. Son plan met en avant une émission conforme, une gestion des réserves et un alignement avec l’écosystème Hyperliquid, spécialement adapté au Layer 1 haute performance. La proposition, peu détaillée publiquement, suscite un intérêt limité dans la communauté. Si la candidature est officiellement reconnue, Konelia apparaît davantage comme un outsider que comme un favori face aux acteurs majeurs mieux dotés. Ses atouts : éligibilité officielle et proposition sur mesure pour la L1 ; ses faiblesses : manque de clarté, de notoriété et de soutien communautaire.

Enfin, xDFi, composée de vétérans DeFi issus de SushiSwap et LayerZero, propose de lancer l’USDH comme stablecoin crypto-collatéralisé omnichain, déployé sur 23 chaînes EVM dès le premier jour. Adossé à des actifs tels que ETH, BTC, USDC et AVAX, les soldes seraient synchronisés nativement via l’infrastructure xD, évitant ponts et fragmentation. La distribution du rendement : 69% à la gouvernance $HYPE, 30% aux validateurs et 1% à la maintenance du protocole, garantissant une adoption communautaire, sans dépendance bancaire ou dépositaire. Son attrait : un design purement crypto et résistant à la censure qui renforce Hyperliquid comme pôle de liquidité ; le risque : la stabilité dépend uniquement des collatéraux crypto, sans filet réglementaire pour l’adoption massive.

Curve propose une voie alternative, s’inscrivant en partenaire plutôt qu’en concurrent. S’appuyant sur son mécanisme crvUSD LLAMMA, Curve suggère un système à deux stablecoins : un USDH régulé (via Paxos ou Agora) combiné à un dUSDH décentralisé, adossé à HYPE et HLP, opéré sur l’infrastructure CDP de Curve et gouverné par Hyperliquid. Ce modèle offre des stratégies de boucle, de levier et de rendement et créerait une dynamique pour la valeur HYPE et HLP. Curve vante la résilience et la stabilité du crvUSD en période volatile, et propose une licence flexible, soulignant que son modèle CDP a déjà généré entre 2,5 et 10 millions de dollars annuels à 100 millions de dollars de volume. Atout : une synthèse entre protection réglementaire et option native DeFi. Faiblesse : risque de division de la liquidité et de la notoriété entre deux codes de trading, et dépendance à l’utilisation des actifs Hyperliquid comme collatéral, ce qui peut entraîner une complexité supplémentaire.

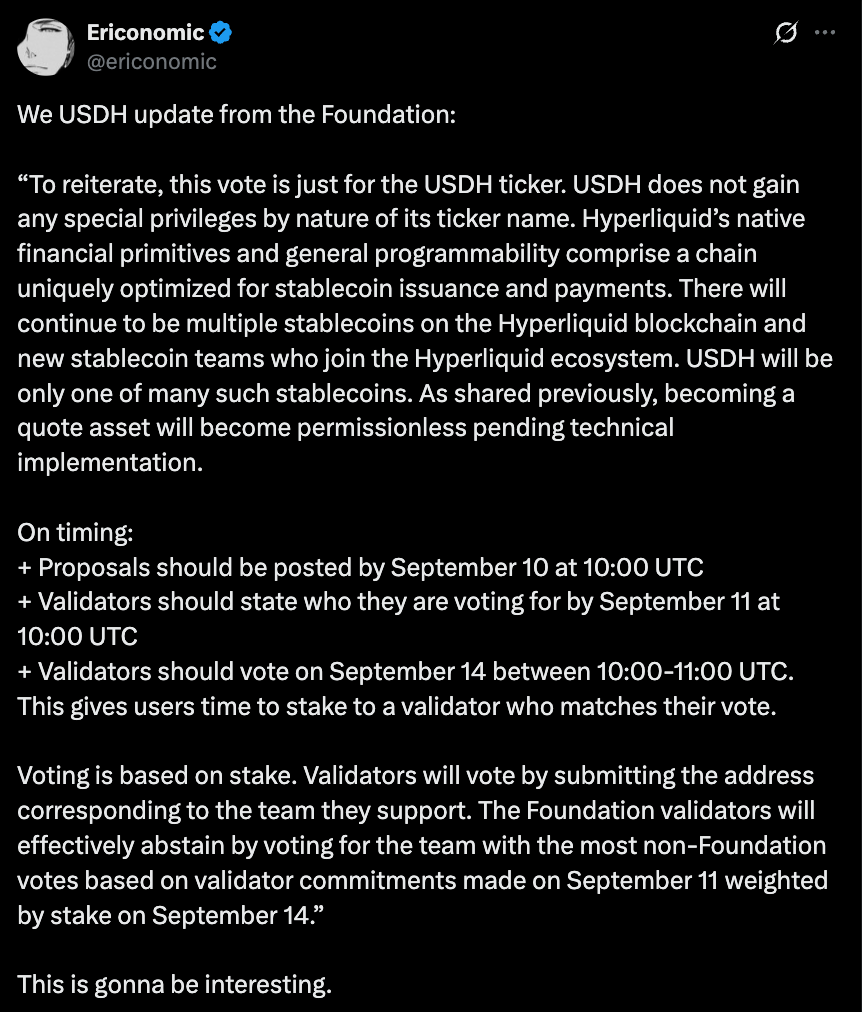

Un mandat décentralisé

La décision finale appartiendra aux validateurs d’Hyperliquid via un vote on-chain. Pour garantir un processus équitable et communautaire, la Fondation Hyperliquid a annoncé qu’elle s’abstiendra de voter.

En s’engageant à suivre la majorité, la fondation s’efface et dissipe les craintes de centralisation, assurant que la décision revient uniquement aux parties prenantes.

Le 14 septembre 2024 marquera bien plus qu’un simple vote : ce sera le test de maturité de la gouvernance DeFi, qui passe des débats symboliques sur le partage des frais aux contrats de plusieurs milliards attribués par la communauté.

Avertissement :

- Cet article est reproduit depuis [Tristero Research]. Tous droits réservés à l’auteur original [@tristero">Tristero Research]. Pour toute objection à cette republication, merci de contacter l’équipe Gate Learn, qui traitera votre demande selon les procédures administratives en vigueur.

- Avertissement : Les opinions et analyses exprimées dans cet article n’engagent que l’auteur et ne constituent en aucun cas une recommandation d’investissement.

- La traduction de l’article en d’autres langues est assurée par l’équipe Gate Learn. Sauf mention contraire, toute reproduction, diffusion ou plagiat des articles traduits est interdite.

Articles Connexes

Qu'est-ce que Solscan et comment l'utiliser ? (Mise à jour 2025)

Qu'est-ce que Tronscan et comment pouvez-vous l'utiliser en 2025?

Qu'est-ce que Coti ? Tout ce qu'il faut savoir sur l'ICOT

Qu'est-ce que l'USDC ?

Explication détaillée des preuves à zéro connaissance (ZKP)