Resultado de búsqueda de GAMMA

Cursos (0)

Artículos (13)

Glosario (0)

Principales mercados de inscripción en el espacio criptográfico

¿Por qué se considera que el Tesoro de ETH tiene más probabilidades de revalorizarse que la Estrategia?

Construyendo opciones on-chain y DOVs

Explicación del comercio de opciones criptográficas

¿Qué son los ordinales de Bitcoin? Introducción al ecosistema Bitcoin NFT y BRC-20

Una descripción general rápida del estándar de tokens de Bitcoin ORC-20

Información sobre la inversión en el mercado secundario

Gane con facilidad: Una guía para obtener beneficios de DeFi en cadena

Precios de bloques de Ethereum con mercados volátiles con implicaciones para preconfirmaciones

Una introducción a Moonbeam: Primera Parachain en Polkadot

Abordando el dilema de pérdida de LP: Cómo los DEX AMM están innovando para proteger a los proveedores de liquidez

Introducción

Tras la ofensiva regulatoria global, la crisis de confianza y la reforma que vivió el sector entre 2022 y 2024, el mercado de las criptomonedas en 2025 ha entrado en un nuevo ciclo de transformación liderado por instituciones. Al clarificarse los marcos regulatorios y abrirse por completo los canales regulados, los criptoactivos dejan atrás su condición de “activos marginales” y comienzan a consolidarse como “asignación estratégica” en cada vez más carteras institucionales.

Esta ola institucional tiene su origen en una serie de reformas y acontecimientos clave del mercado:

- La aprobación de la Genius Act y el visto bueno oficial de la SEC en 2024 para los ETFs de Bitcoin al contado — incluidos los lanzados por BlackRock, Fidelity y ARK — abrieron canales regulados y accesibles al gran público;

- La Stablecoin Ordinance de Hong Kong, que creó un sistema de licencias para emisores de stablecoins, sentando el marco regulador líder para criptoactivos en Asia;

- La implementación íntegra del reglamento MiCA en la Unión Europea, que unificó la regulación de stablecoins y criptoactivos en Europa y brindó cobertura legal a la inversión institucional transfronteriza;

- El comunicado del Ministerio de Finanzas de Rusia a favor de sacar a los criptoactivos “de la sombra”, habilitando canales regulados para inversores de grandes patrimonios;

- El salto de las entidades financieras tradicionales — como BlackRock, Franklin Templeton, Nomura o Standard Chartered — en la gestión de activos digitales, la custodia, los pagos y la infraestructura de base.

La claridad normativa devolvió la confianza al mercado y reconfiguró el flujo de capital. Según la Institutional Digital Assets Survey de EY-Parthenon publicada en 2025, más del 86 % de los inversores institucionales globales han invertido o planean invertir en criptoactivos en los próximos tres años. Por su parte, Nomura señala que más de la mitad de las instituciones japonesas ya consideran los activos digitales en su estrategia.

Con este escenario, el informe analiza de forma sistemática las motivaciones que llevan a los inversores institucionales a asignar criptoactivos, centrándose en la evolución de sus estrategias, las distintas vías de asignación y los modos cambiantes de participación en el mercado. Mediante casos prácticos, se revelarán las oportunidades estructurales que surgen en esta nueva “era institucional” del mercado cripto.

2. Motivaciones de la participación institucional

Los activos digitales han pasado paulatinamente de ser considerados activos “de alta volatilidad” y “alto riesgo” periférico a integrarse como un elemento esencial en carteras institucionales. Según distintas encuestas, más del 83 % de los inversores institucionales prevén mantener o aumentar su exposición a activos digitales en 2025; muchos de ellos pretenden incrementarla notablemente. Estas motivaciones se explican no sólo por las características propias de los activos digitales, sino también por la madurez de la infraestructura tecnológica y la mayor confianza en las tendencias tecnológicas futuras.

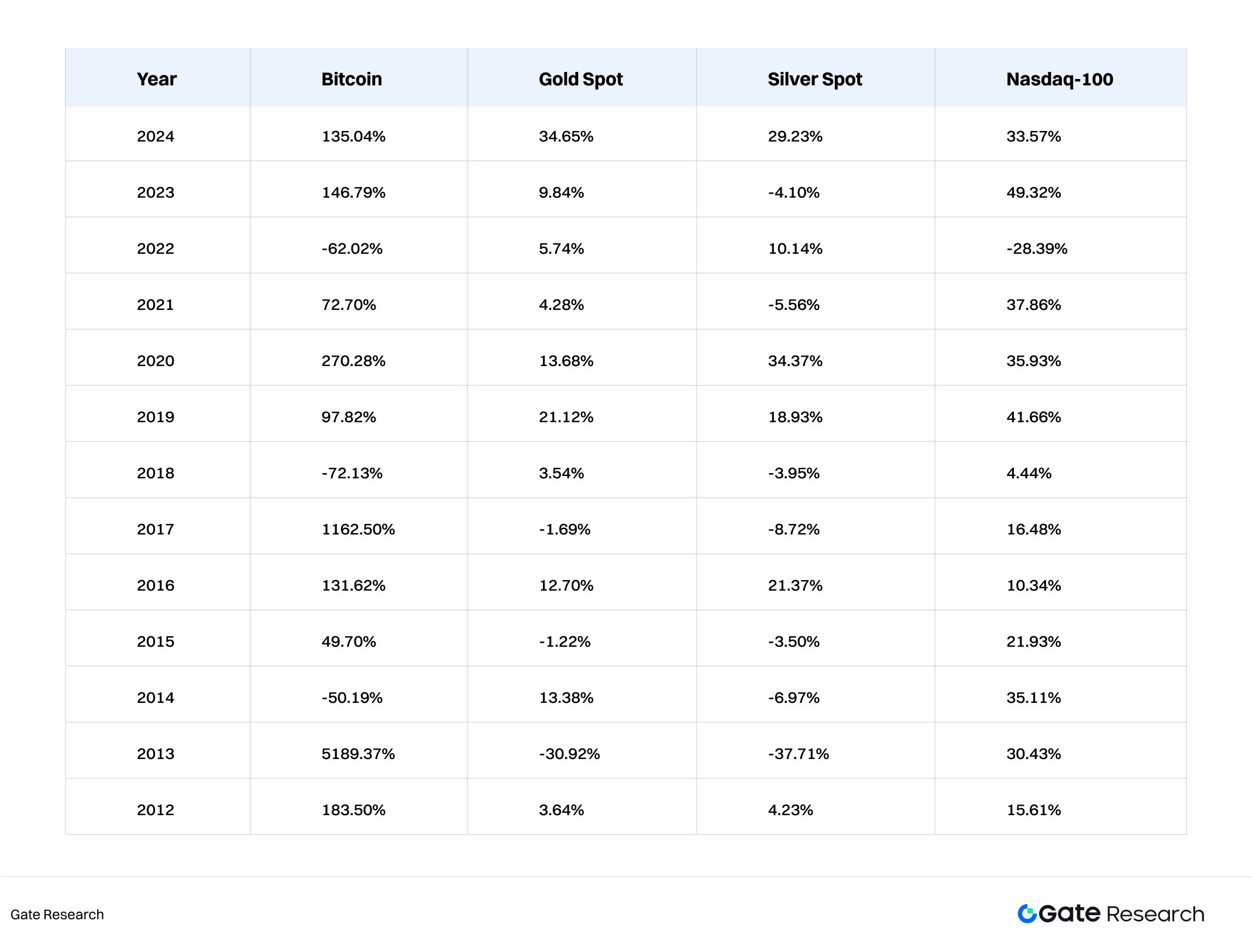

2.1 Altos retornos y diversificación de riesgo

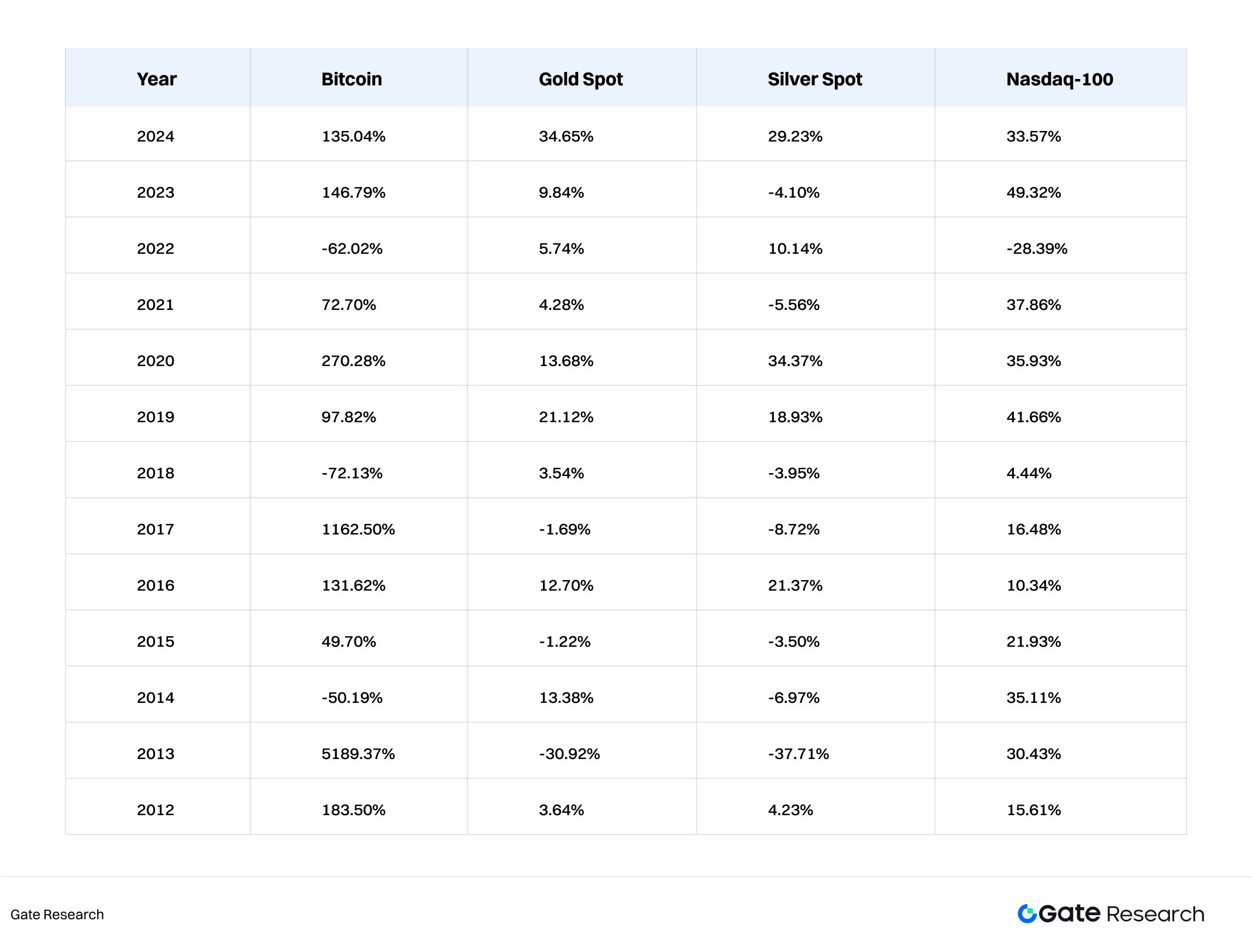

Desde 2012, criptomonedas como Bitcoin (BTC) han superado sistemáticamente a activos tradicionales como el oro, la plata y el Nasdaq en rentabilidad. BTC arroja una rentabilidad media anualizada del 61,8 %, mientras que ETH (Ethereum) alcanza el 61,2 %; ambas cifras claramente superiores a las de los activos convencionales. Asimismo, las carteras tradicionales enfrentan retornos marginales decrecientes. En la era pospandemia, dominada por la inflación y la incertidumbre sobre los tipos de interés, las instituciones se orientan hacia activos de baja correlación como refugio y vía de diversificación.

Estudios recientes muestran que la correlación de Bitcoin con las acciones ha promediado por debajo de 0,25 en los últimos cinco años y con el oro se mueve entre 0,2 y 0,3. Su relación con divisas y materias primas de mercados emergentes — como América Latina y el Sudeste Asiático — es aún más independiente. Esto convierte a los criptoactivos en una herramienta idónea para instituciones que buscan generación de alfa, cobertura frente a riesgos sistémicos y optimización del ratio de Sharpe.

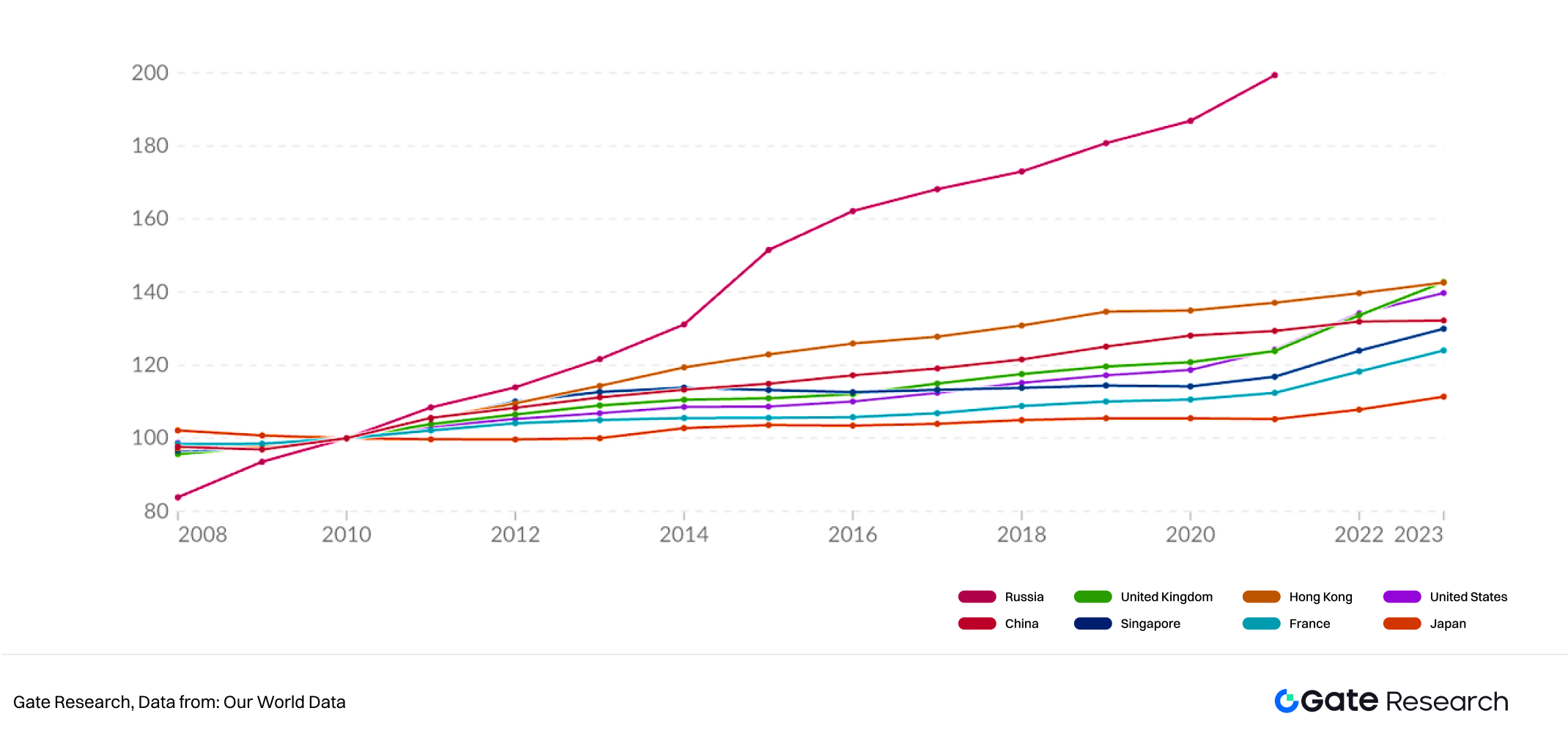

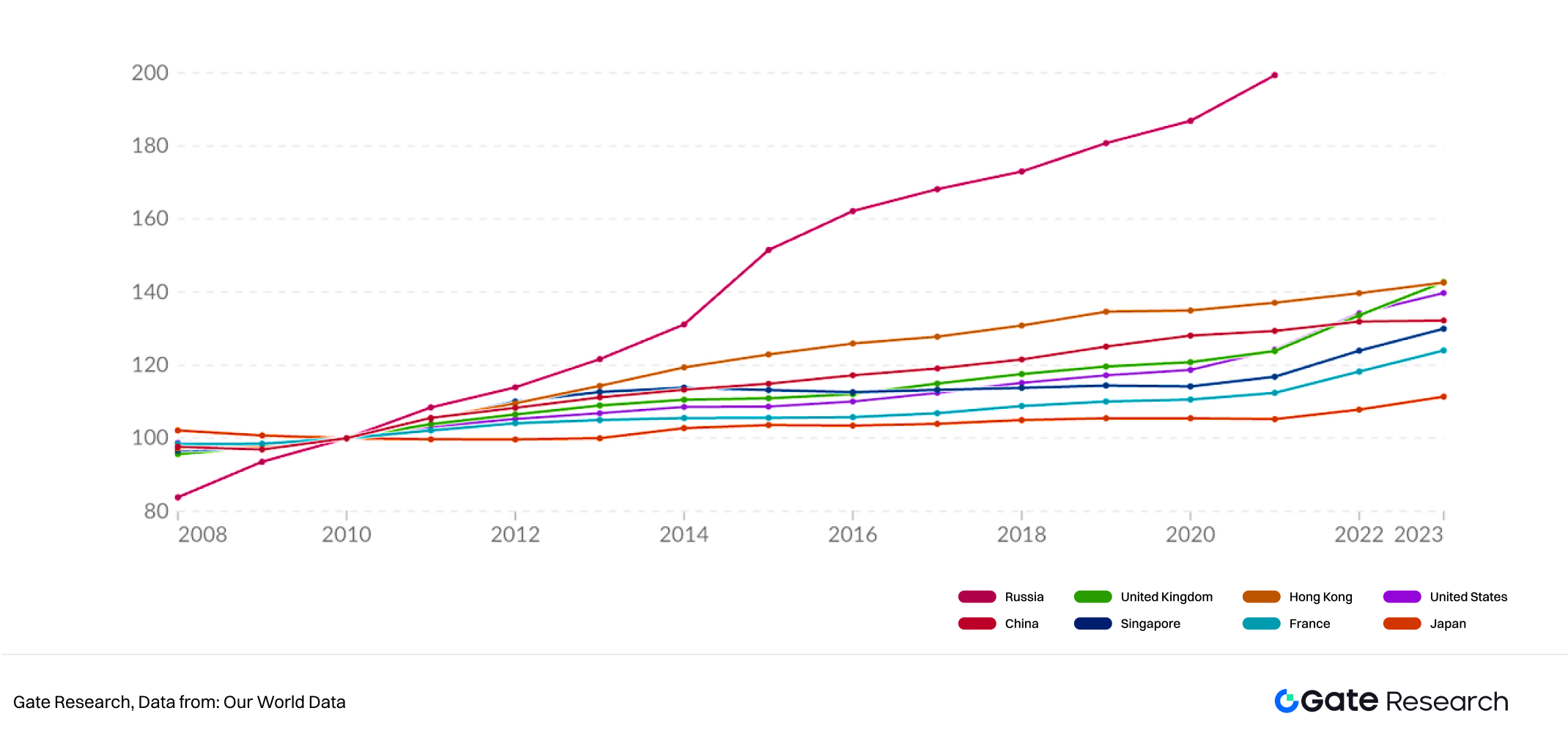

2.2 Demanda estratégica de cobertura contra la inflación y protección frente a la depreciación de la moneda fiat

Desde 2020, la expansión cuantitativa internacional ha impulsado la revalorización de los principales activos, transformando la inflación en el reto principal de los inversores. Los criptoactivos — en especial Bitcoin — se consideran cada vez más una cobertura ante la depreciación de las divisas fiat, por su suministro limitado a 21 millones de monedas. Este rasgo de escasez convierte a BTC en “oro digital”, especialmente atractivo para preservar valor a largo plazo. Rick Rieder, CIO de BlackRock, declaró: “A largo plazo, Bitcoin es más una reserva de valor que una moneda transaccional.”

2.3 Mejoras en infraestructura y eficiencia de liquidación

Una de las principales dudas históricas de los grandes inversores institucionales hacia los criptoactivos se centraba en la falta de transparencia en la liquidación, la ausencia de soluciones de custodia estandarizadas y el riesgo elevado de contraparte. El mercado cripto inicial operaba, en efecto, como una “finanza en la sombra”, sin sistemas centralizados de compensación, custodios regulados ni estructuras de control de riesgos similares a los estándares tradicionales. Para las grandes instituciones, esa incertidumbre — sobre todo en la liquidación pos-negociación y la seguridad de los fondos — representaba un riesgo por sí misma.

En los últimos años, la infraestructura cripto ha evolucionado de forma cualitativa, en especial en estos ámbitos:

- La custodia entra en el circuito regulado. Cada vez más proveedores de custodia obtienen licencias fiduciarias que les permiten ofrecer servicios regulados a clientes institucionales. Fidelity Digital Assets, por ejemplo, presta soluciones integrales de custodia y ejecución para instituciones, con presencia creciente en Asia y Europa. Estas plataformas usan almacenamiento en frío segregado, monederos multifirma, seguros, sistemas de protección ante ataques y auditoría en tiempo real, reforzando la confianza institucional en la seguridad de los fondos.

- Profesionalización de la compensación y la liquidación de operaciones. Tradicionalmente, los procesos CEX y OTC sufrían la ausencia de intermediarios de compensación, lo que provocaba retrasos y riesgo de contraparte. Plataformas como Gate.io y bancos adoptan mecanismos de compensación y liquidación inspirados en los mercados financieros clásicos.

- La mayor eficiencia de liquidación reduce costes y permite mejor gestión del riesgo. En finanzas tradicionales, pagos fronterizos y liquidaciones de valores pueden tardar días y suponer elevados costes. En cambio, los mecanismos de liquidación on-chain del mercado cripto proporcionan alta eficiencia y dependencia mínima de intermediarios. Con la infraestructura adecuada de custodia y compensación, las instituciones pueden liquidar en T+0 y operar 24/7 sin restricciones horarias, facilitando la circulación mundial de activos.

2.4 Participación tecnológica en los modelos financieros del futuro

La apuesta de las instituciones por el mercado cripto también responde a una estrategia sobre los cambios tecnológicos futuros. Sectores como Web3, DeFi y Real-World Assets (RWA) están llamados a reinventar los servicios financieros y la representación de activos.

Ejemplos:

- Bancos suizos participando en emisiones de bonos on-chain respaldados por RWA;

- Citibank creando una plataforma para depósitos tokenizados;

- JPMorgan desarrollando Onyx como sistema blockchain para liquidación institucional.

En estos procesos, los pioneros obtienen una ventaja competitiva clara.

2.5 Demanda del cliente y preferencias de la nueva generación

Muchos inversores institucionales — especialmente fondos de pensiones y aseguradoras — viven una transición generacional entre sus clientes. Millennials y Generación Z tienen mayor soltura con los activos digitales, lo que empuja a las instituciones a revisar sus modelos de asignación. Un informe de Fidelity en 2024 apunta que casi el 60 % de los clientes millennials quieren BTC o ETH en su plan de jubilación. Estas preferencias están acelerando la diversificación y democratización de la oferta institucional de productos cripto.

3. Análisis de la estrategia institucional de inversión

Con la institucionalización del mercado cripto y la maduración de los activos digitales, la participación institucional gana variedad. De la asignación exploratoria a la construcción de carteras multiestrategia, la inversión institucional en cripto avanza hacia la segmentación, la sofisticación y la integración estructural. Este capítulo estudia las estrategias de entrada y preferencias de activos de distintos tipos de instituciones, según tres parámetros: tipo de institución, estilo de inversión y vía de asignación.

3.1 Según el tipo de institución: Estrategias heterogéneas según perfil

Los inversores institucionales son un ecosistema diverso con muy distintos niveles de aversión al riesgo, mandatos de asignación y necesidades de liquidez. Protagonistas habituales: family offices, fondos de pensiones, fondos soberanos y dotaciones universitarias, todos con orientaciones de inversión propias en cripto.

3.1.1 Family Offices

- Predisposición al riesgo y apertura a activos innovadores, con objetivos de asignación muy flexibles;

- Predilección por proyectos token incipientes, fondos de capital riesgo cripto nativos y estrategias de rentabilidad on-chain;

- Participan vía tenencia directa de tokens, ventas privadas o inversión indirecta en fondos Web3. Ejemplo: Family offices de Singapur y Suiza han invertido en servicios de staking de Ethereum y rondas seed de proyectos Web3 como Rollups y oráculos.

3.1.2 Fondos de Pensiones y Fondos Soberanos

- Priorizan estabilidad a largo plazo y cobertura macro, con asignaciones conservadoras;

- Bien posicionados en productos regulados como ETFs al contado y Real-World Assets (RWAs) similares a bonos;

- Suelen acceder por plataformas de gestión de activos como BlackRock o Fidelity. Caso: El fondo soberano noruego Norges Bank informó en su memoria 2024 de tenencias en acciones Coinbase y ETFs de BTC, mostrando la entrada del capital soberano en activos digitales vía renta variable.

3.1.3 Dotaciones universitarias y fundaciones

- Impulsadas por la innovación tecnológica y las tendencias disruptivas;

- Participación en fondos Web3 top como a16z crypto, Paradigm o Variant;

- Invierten en temáticas incipientes como escalado Layer 2, computación privada o convergencia IA+Cripto. Caso: Dotaciones de Harvard, MIT y Yale mantienen posiciones a largo plazo en fondos Web3 y han participado en innovación de protocolos base y composibilidad de datos.

3.2 Según el estilo de inversión: Estrategias activas y pasivas

Las aproximaciones institucionales a la inversión cripto se dividen en estrategias activas y pasivas, en función de su perfil de riesgo y rentabilidad y los recursos operativos que están dispuestos a movilizar.

3.2.1 Estrategias de asignación activa

- Las instituciones crean equipos de análisis propio para realizar analítica on-chain y modelos de valoración off-chain;

- Incluyen arbitraje, staking, minería de liquidez DeFi, trading de volatilidad/Gamma y participación en gobernanza;

- Maximizan flexibilidad y acceso a oportunidades de vanguardia, con carteras multichain y multiplataforma. Caso: Franklin Templeton ha creado una sociedad gestora de fondos digitales con servicios de staking y despliegue de liquidez DeFi, como ejemplo de estrategia institucional activa.

3.2.2 Estrategias de asignación pasiva

- Fundamentalmente a través de ETFs, instrumentos estructurados y participaciones en fondos;

- Prioridad en volatilidad controlada y exposición al riesgo transparente;

- Centradas en activos de alta capitalización (BTC, ETH) y ocasionalmente en estrategias de rentabilidad stablecoin. Caso: El fondo Multi-Asset Digital Index lanzado en 2025 ha atraído a fondos de pensiones y aseguradoras para crear carteras de baja correlación.

3.3 Según vía de asignación y preferencia de activos: Del “comprar monedas” a “construir sistemas”

Las instituciones ya no ven el cripto como apuesta de un solo activo, sino como un sub-portfolio segmentado y estratégico dentro de su estructura global. Estos caminos de asignación se agrupan en tres modelos:

3.3.1 Asignación a activos core (BTC / ETH)

- Como “oro digital” y “sistema operativo Web3”, BTC y ETH componen la base de la mayoría de carteras institucionales;

- BTC actúa como reserva de valor y escudo frente a la inflación;

- ETH supone una apuesta estructural sobre economías on-chain, DeFi, RWA y ecosistemas Layer 2.

3.3.2 Asignación temática y de alto crecimiento

- Enfocadas en sectores de crecimiento acelerado y alto beta como Layer 2 (Arbitrum), blockchains modulares (Celestia), protocolos IA (Bittensor) o almacenamiento descentralizado (Arweave);

- Inversión mediante colocaciones privadas y compromisos LP en fondos, para instituciones con perfil de riesgo avanzado;

- Centradas en capturar alfa y potencial de crecimiento medio-largo plazo.

3.3.3 Asignación a infraestructura y activos regulados

- Objetivo: custodios regulados (Anchorage), plataformas de control on-chain y DePIN;

- Enfocados en activos no tokenizados, con barrera regulatoria y valor técnico sostenido;

- Indicados para fondos soberanos y dotaciones con visión estratégica sobre la infraestructura cripto.

3.4 Resumen

El análisis por tipo de institución, estilo de inversión y vía de asignación revela que la inversión institucional en cripto ha superado el mero “compra de tokens”: ahora construyen estrategias múltiples, vías diversas y sectores variados.

Esta evolución se plasma en:

- Sofisticación creciente en la concepción de los activos digitales y su papel macroeconómico;

- Participación más profunda en rutas tecnológicas, estructuras de gobernanza y procesos regulatorios.

De cara al futuro, a medida que los productos regulados se multiplican y la infraestructura madura, las estrategias institucionales serán más diversificadas y segmentadas, consolidando a los criptoactivos como ancla estable del sistema global de asignación.

4. Caso de estudio

El interés institucional por los criptoactivos se ha intensificado en el último año. Más empresas cotizadas e instituciones de inversión han aumentado su exposición a Bitcoin (BTC) y Ethereum (ETH) mediante compras directas, ampliación de cartera o tenencia a largo plazo. Esta tendencia refleja el reconocimiento creciente del mercado cripto por el capital financiero tradicional y pone de relieve el potencial de cobertura frente a la inflación y diversificación de cartera de activos como Bitcoin.

4.1 MicroStrategy

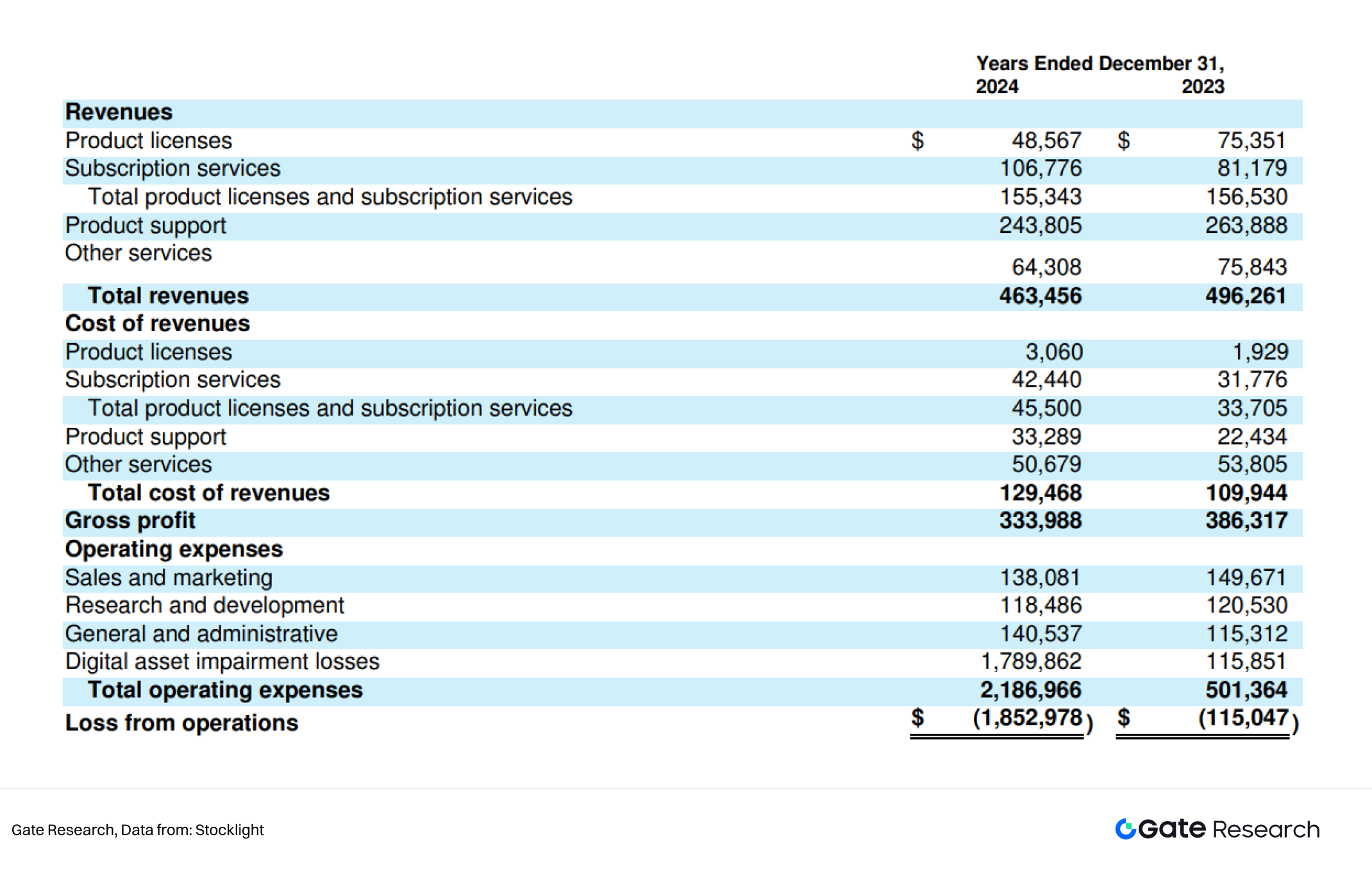

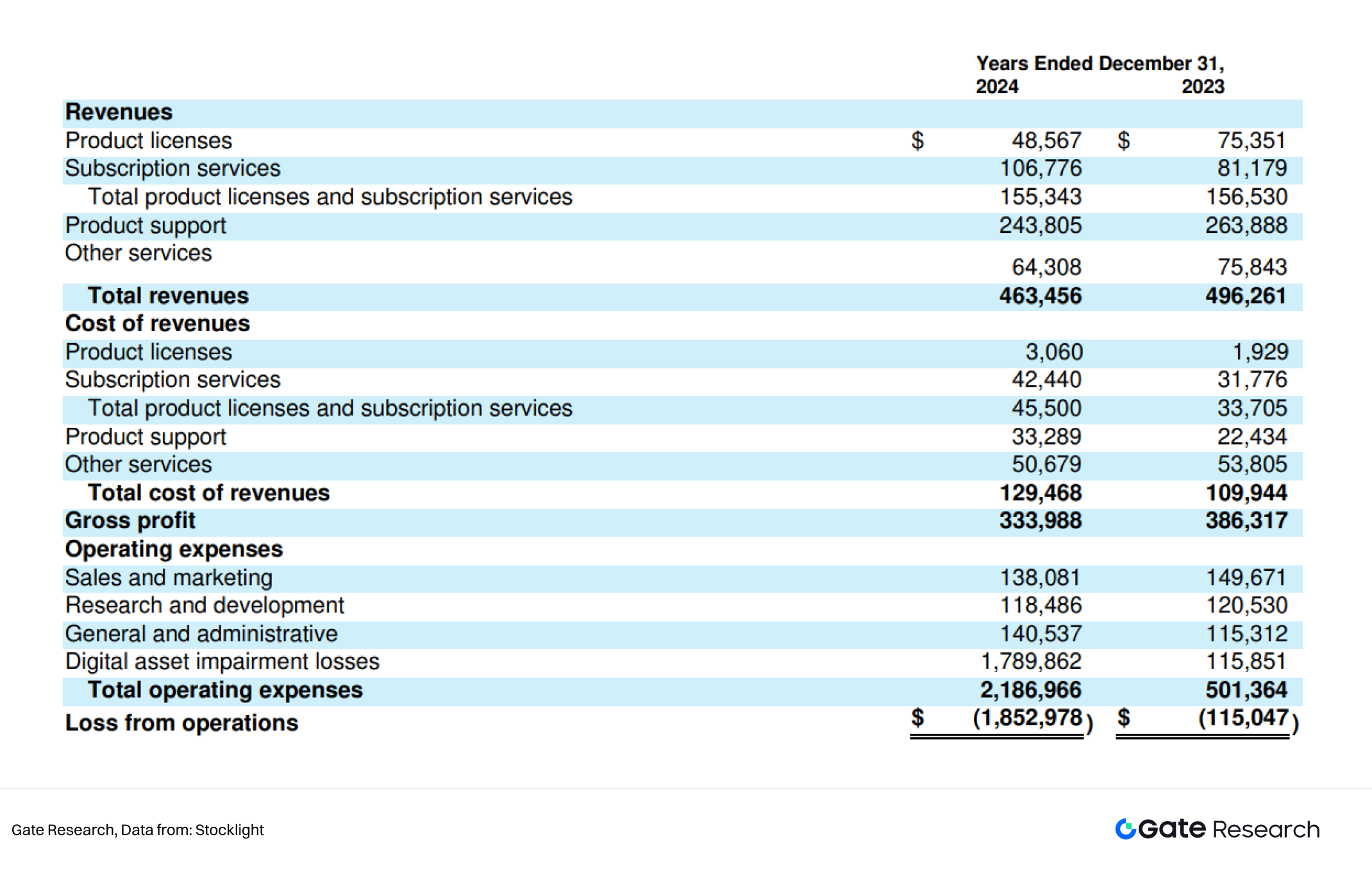

MicroStrategy (NASDAQ: MSTR), empresa tecnológica tradicional centrada en software de Business Intelligence, se fundó en 1989. Especializada en soluciones de analítica y reporting empresarial, veía estancado el crecimiento de su área principal y afrontaba retos de rentabilidad e ingresos.

Ante los cambios macroeconómicos, el auge de la inflación y la caída de la rentabilidad de activos denominados en fiat, la directiva revalorizó la estructura de su balance y la gestión de capital.

En 2020, bajo Michael Saylor, la compañía dio un giro radical y polémico: adoptar Bitcoin como principal activo de reserva de tesorería.

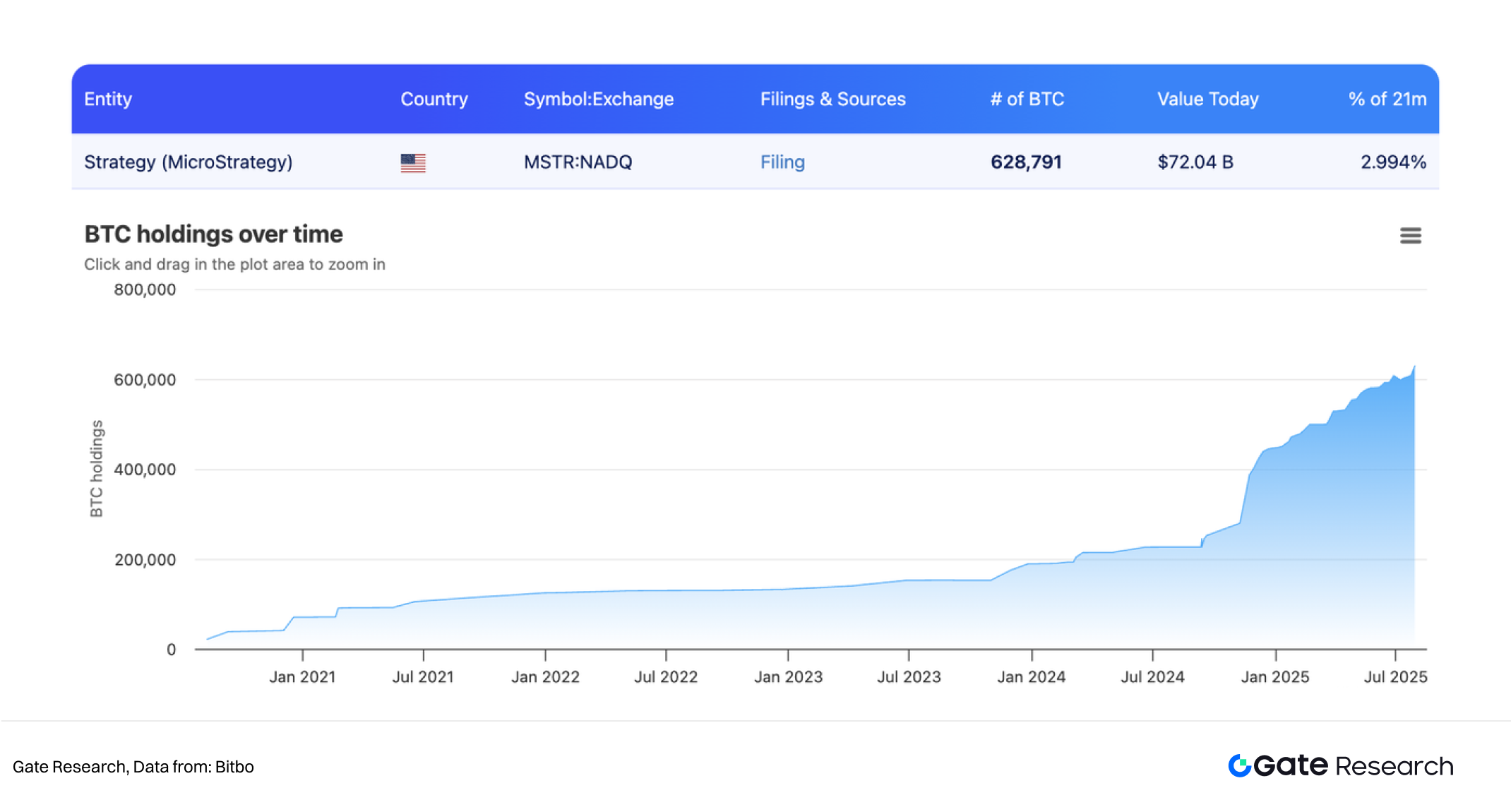

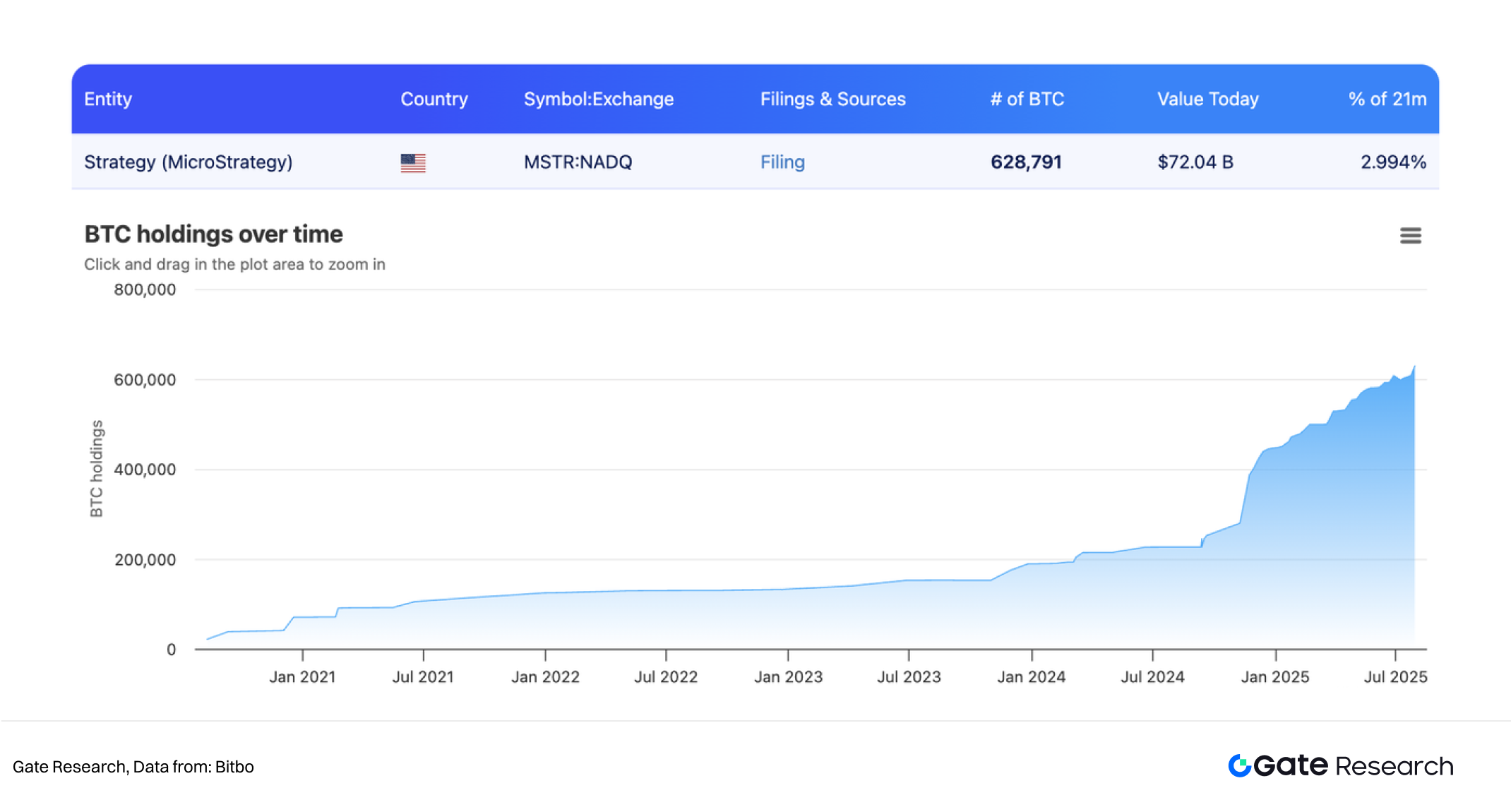

En agosto de 2020, MicroStrategy realizó su primera compra: 21 454 BTC por 250 millones de dólares. Entre 2020 y 2024, siguió acumulando Bitcoin mediante varias rondas, hasta superar los 620 000 BTC, con un desembolso superior a 21 000 millones de dólares.

Esta estrategia no se financió sólo con capital propio: MicroStrategy usó bonos convertibles, colocaciones privadas y ofertas de acciones ATM para crear un modelo de “apalancamiento con deuda” y amplificar su exposición y potencial de rentabilidad en BTC.

Así, la empresa movilizó fondos externos y se transformó en un vehículo representativo de Bitcoin. Su cotización empezó a correlacionar con la de BTC y los inversores la ven como alternativa indirecta a Bitcoin.

El enfoque “tesorería corporativa en Bitcoin + financiación en mercados de capital + revalorización BTC” ha rediseñado el perfil de MicroStrategy. Según los resultados del segundo trimestre de 2025, si bien el negocio software es estable, la revalorización de BTC lidera la rentabilidad: la compañía superó los 10 000 millones de dólares de beneficio neto trimestral y su valor bursátil ha subido más de un 39 % en el año. Este cambio ha redefinido el posicionamiento en mercados de capitales y reforzado la liquidez y el balance.

En julio de 2025, MicroStrategy anunció una compra de 2 460 millones de dólares en 21 021 BTC, acercando sus reservas de Bitcoin a máximos históricos. Sin nuevas compras en las dos semanas siguientes, el mercado especuló con una ralentización temporal de la acumulación, reflejando la flexibilidad y gestión del riesgo que adoptan las instituciones ante la volatilidad.

Como primera cotizada en acumular criptoactivos a escala, MicroStrategy ha sido pionera de un modelo de tesorería empresarial en Bitcoin. Su estrategia ha inspirado a firmas como Tesla, Square (Block) y Nexon y fomentado el debate sobre el papel de los criptoactivos en la tesorería corporativa.

Desde una óptica tradicional, MicroStrategy no sólo ha tomado una decisión de inversión, sino que ha ejecutado una estrategia integral de cobertura frente a la inflación, eficiencia de capital y búsqueda de revalorización. Con el lanzamiento de ETFs de Bitcoin y la apertura de canales institucionales, el modelo “tesorería corporativa en Bitcoin” de MicroStrategy pasa de ser caso particular a tendencia generalizada, y se convierte en referencia para la institucionalización del sector cripto.

4.2 Bitmine

Según Bloomberg, Bitmine posee cerca de 833 000 ETH, con un valor de mercado próximo a los 3 000 millones de dólares, y es uno de los principales tenedores institucionales de Ethereum. Frente a las estrategias centradas en Bitcoin, la posición relevante de Bitmine en ETH evidencia su firme apuesta por el ecosistema Ethereum a largo plazo, en especial en smart contracts, escalado Layer 2 y tokenización.

4.3 Metaplanet

La japonesa Metaplanet ha adquirido 463 BTC más por unos 53,7 millones de dólares, incrementando sus reservas de Bitcoin. Como inversor emergente en BTC en Asia, su acumulación responde al entorno regulatorio digital cada vez más claro en Japón y puede animar a otras empresas asiáticas a reconsiderar su estrategia de asignación.

4.4 Sequans y GameSquare

Más allá de Bitcoin, varias firmas están diversificando hacia otros criptoactivos principales. Sequans sumó 85 BTC para alcanzar los 3 157 BTC; GameSquare aumentó su posición en ETH con 2 717 ETH, sumando 15 630 ETH. Estas operaciones muestran el interés institucional en equilibrar exposición a BTC y ETH, y el creciente interés por cadenas emergentes como Solana, reflejo del foco en las nuevas Layer 1.

Tendencias futuras

Con la consolidación normativa y el avance de la infraestructura, los inversores institucionales están entrando en el sector cripto a un ritmo y profundidad inéditos. Este fenómeno es una decisión estratégica, basada en necesidades de cobertura macro, optimización de carteras y expectativas sobre la tecnología. La baja correlación, el potencial de rentabilidad y el papel de la blockchain como infraestructura financiera impulsan la participación institucional.

A pesar de la volatilidad, activos como Bitcoin y Ethereum han demostrado consistencia en sus retornos a largo plazo. El auge de productos ETF, la mejor rentabilidad de fondos on-chain y la resiliencia de fondos multiestrategia en entornos de baja correlación avalan la eficacia de la asignación institucional.

En adelante, la participación institucional será más diversa y sistemática, incluyendo:

- Entrada a través de ETFs y productos estructurados,

- Integración de Real-World Assets (RWA) y emisión de valores on-chain,

- Roles activos como validadores o gobernadores de protocolos blockchain,

- Implantación de plataformas de estrategia on-chain basadas en IA, donde el “modelo como inversión” se hace realidad.

Todo ello indica un paso de la mera entrada de capital a una integración institucional profunda y transformación de la gobernanza en los mercados cripto.

En este proceso, quienes se adelantan actúan no solo como inversores, sino como arquitectos del nuevo sistema financiero. Los criptoactivos dejan de ser terreno especulativo y pasan a formar parte del sistema financiero moderno.

Referencias

- Ey, https://www.ey.com/content/dam/ey-unified-site/ey-com/en-us/insights

- Our World Data, https://ourworldindata.org/grapher/consumer-price-index

- Stocklight,https://stocklight.com/stocks/us/nasdaq-mstr/microstrategy/annual-reports

- Bitbo, https://bitbo.io/treasuries/historical

Gate Research es la plataforma profesional de análisis sobre blockchain y criptomonedas que ofrece contenido técnico, visión de mercado, investigación sectorial, previsión de tendencias y análisis macroeconómico.

Aviso legal

Invertir en criptomonedas implica alto riesgo. Te recomendamos informarte y entender la naturaleza de los activos y productos antes de tomar cualquier decisión de inversión. Gate no se responsabiliza de las pérdidas o daños derivados de tales decisiones.

Referencias

Gate Research es la plataforma profesional de análisis sobre blockchain y criptomonedas que ofrece contenido técnico, visión de mercado, investigación sectorial, previsión de tendencias y análisis macroeconómico.

Invertir en criptomonedas implica alto riesgo. Te recomendamos informarte y entender la naturaleza de los activos y productos antes de tomar cualquier decisión de inversión. Gate no se responsabiliza de las pérdidas o daños derivados de tales decisiones.

Investigación de Gate.io: BTC rompe el hito de $100K, el volumen de comercio de criptomonedas de noviembre supera los $10 billones por primera vez.

Su puerta de entrada al mundo de las criptomonedas: suscríbase a Gate para una nueva perspectiva.