Криптовалютне літо та світові регуляторні стимули: комплексний аналіз ринкового циклу 2025 року

Історичний контекст Crypto Summer та особливості ринкового відновлення у 2025 році

Визначення й розвиток: Поняття «Crypto Summer» у професійній спільноті означає фазу відновлення криптовалютного ринку, яка традиційно припадає на літній період й бере початок із закономірностей минулих бичачих циклів. До 2025 року цей цикл проявив більшу зрілість, підкріплену сприятливою державною політикою, інвестиційним оптимізмом та технічними інноваціями.

Джерело: https://www.gate.com/trade/BTC_USDT

Ключові досягнення ринку в серпні: Станом на середину серпня 2025 року Bitcoin багаторазово долав історичні максимуми, перевищивши $124 000, що суттєво підкріпило ринкову впевненість. Загальна ринкова капіталізація перевищила $4,1 трлн, насамперед завдяки потужному притоку інституційного капіталу та рекордним обсягам торгівлі. Ethereum продемонстрував значне зростання — ціна наблизилась до $4 780.

Сезон альткоїнів: Доля Bitcoin у капіталізації крипторинку (Bitcoin Dominance) зменшилася до близько 59,3%, що означає поступовий перехід фази бичачого ринку від BTC до альткоїнів та топових DeFi-активів (Altcoin Season).

Зріла структура ринку: Цьогорічний підйом Crypto Summer має глибші структурні риси: сприятливе макроекономічне тло, активну політичну підтримку, швидкий інституційний вхід і розширення ринкової участі від роздрібних інвесторів до професійних фондів та корпоративних клієнтів. На відміну від попередніх циклів, інституційні та стратегічні гравці відіграють провідну роль.

Основні рушії сучасного криптовалютного ринку

Макроекономічний вплив: М’яка монетарна політика й надлишкова глобальна ліквідність стали фундаментом для поточного зростання ринку. За даними аналітиків, зростання світової грошової маси М3 перевищує 9 %, а ослаблення долара США створює «суперцикл ліквідності», що підтримує динаміку криптоактивів. Низькі ставки і доступність кредитів направляють капітал у активи з обмеженою емісією і високим потенціалом прибутковості, що робить криптовалюти привабливим вибором.

Інституційний капітал: Протягом 2024–2025 років ринок пережив інтенсивний приплив інституційних інвестицій. Нові інвестиційні продукти, такі як спотові Bitcoin ETF, залучили безпрецедентні обсяги капіталу: чистий притік у грудні 2024 року сягнув близько 51 500 BTC, у три рази перевищивши обсяг видобутих монет, що призвело до подальшого зростання цін на Bitcoin. До числа топових власників Bitcoin через ETF приєдналися BlackRock (662 500 BTC), Fidelity та низка публічних компаній, чий фінансовий драйв забезпечив стійке зростання ринкової впевненості.

Технологічні інновації: Прогрес блокчейн-технологій став ключовим фактором росту. Мережі Ethereum продовжують оновлюватись (Shanghai-апдейт із підтримкою виводу стейкінгу), Layer 2-проекти (Arbitrum, Optimism, zkSync та інші) активно розширюються, підвищуючи швидкість обробки й зменшуючи вартість транзакцій, що покращує масштабованість DeFi, NFT та ігрових рішень на блокчейні. Актуальні удосконалення міжмережевих містків і платформ смарт-контрактів залучають нових розробників і користувачів.

Зміна поведінки інвесторів: Значне зростання активності роздрібних інвесторів — близько 80 % притоку в Bitcoin ETF у першому півріччі 2025 року забезпечили саме вони. Високі темпи поширення мобільних гаманців і активність у соцмережах залучили нові групи інвесторів. Тепер користувачі роблять ставку на ончейн-дохідність (стейкінг, дивіденди токенів) і реальні застосування замість спекулятивних короткотермінових угод, що позитивно впливає на структуру ринку.

Позитивні зміни в регулюванні криптоактивів по всьому світу: US GENIUS Act, європейський MiCA, відкритість комплаєнсу в Азії

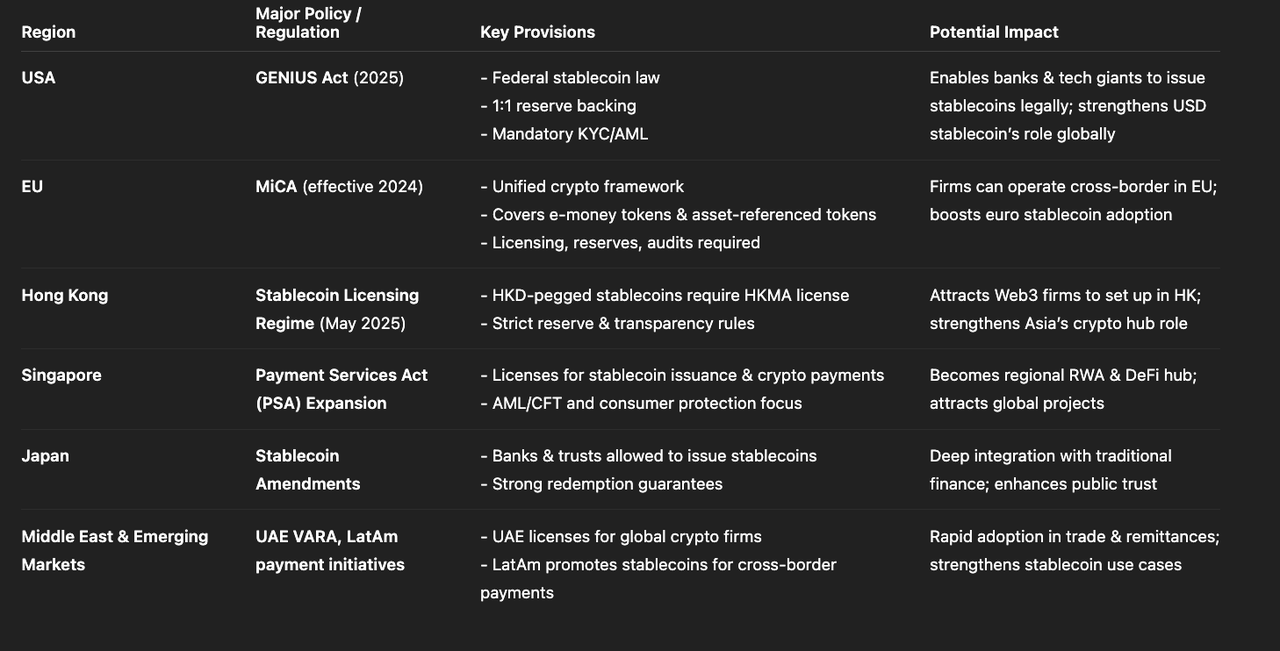

Огляд глобальних підходів до регулювання криптоактивів (джерело: Gate Learn Creator Max)

US GENIUS Act: У липні 2025 року президент США підписав федеральний гарантійний акт Guaranteeing Economic Norms and Innovative Ubiquitous Stability Act (GENIUS Act) — перший масштабний норматив для стабількоїнів у США. Документ визначає прозорі правила випуску та обігу USD-пегованих стабількоїнів: емітенти повинні забезпечити резерви 1:1 у доларах США, дотримуватись вимог щодо AML та KYC. Нове законодавство створює прозоре правове поле для ринку стабількоїнів і стимулює банки та технологічні компанії до розвитку цифрових активів у рамках регуляторного комплаєнсу.

Європейський регламент MiCA: Markets in Crypto-Assets Regulation (MiCA), який набрав чинності в ЄС у грудні 2024 року, встановлює уніфіковані правила для криптоактивів, включаючи стабількоїни. Згідно з MiCA, емітенти стабількоїнів до фіатних валют (наприклад, євро — «e-money tokens») та до кошика активів («asset-referenced tokens») зобов’язані дотримуватись жорстких резервних нормативів, мати ліцензії та регулярно проходити аудити. Виконання вимог MiCA дозволяє криптокомпаніям працювати по всьому Євросоюзу за єдиною ліцензією, що відкриває двері для інноваційних легальних проектів.

Тренди комплаєнсу в Азії: В Азіатському регіоні регуляторне середовище стрімко поліпшується. У Гонконгу із травня 2025 року діє режим ліцензування стабількоїнів: всі емітенти HKD-пегованих стабількоїнів повинні отримати ліцензію HKMA і тримати підтверджені резерви. Сінгапур і Японія також пришвидшують запровадження законів: Монетарне управління Сінгапуру видало понад 30 ліцензій на операції з криптовалютними платежами й стабількоїнами, а регулятори Японії вдосконалюють політики щодо торгівлі криптоактивами та фінпродуктів. Експертні дослідження відзначають, що Гонконг, Сінгапур, Японія та інші країни Азії зробили регулювання стабількоїнів важливим пріоритетом, що позитивно впливає на довіру інвесторів і розвиток ринку.

Тренди комплаєнсу та домінування інституцій на ринку стабількоїнів

Регуляторний драйв

З прийняттям GENIUS Act та аналогічних актів, ринок стабількоїнів швидко рухається до відповідності нормативам. За даними Reuters, великі фінансові гравці (Bank of America, Wells Fargo, платіжний оператор Fiserv та інші) вже планують запуск власних USD-стабількоїнів із метою оптимізації транскордонних платежів і миттєвих розрахунків, дотримуючись нових регуляторних вимог.

Вимоги до емісії

Оновлені нормативи передбачають, що відповідальні емітенти стабількоїнів повинні відповідати суворим умовам — 1:1 резервування активів (USD, облігації казначейства США, інші високоліквідні інструменти), регулярні відкриті аудити та строгі процедури KYC/AML. Це створює перевагу для класичних фінустанов із банківською ліцензією та потужними комплаєнс-системами, тоді як криптокомпанії стикаються з високими бар’єрами для виходу на ринок стабількоїнів.

Ринкова структуризація

У міру деталізації регуляторних вимог ринок стабількоїнів демонструє тенденцію до концентрації навколо ліцензованих інститутів. Наприклад, топ-менеджмент Bank of America і Citigroup активно оцінює запуск власних регульованих USD-стабількоїнів. Водночас крупні інтернет- та торгові корпорації (Walmart, Amazon) досліджують застосування стабількоїнів для оптимізації логістики й міжнародних розрахунків. Майбутній ринок стабількоїнів об’єднуватиметься довкола надійних інституцій, для яких комплаєнс та функціональність стануть ключовими конкурентними перевагами.

Огляд перспективних напрямів: Layer2, RWA, DePIN, AI + Blockchain, NFT та відновлення ігор на блокчейні

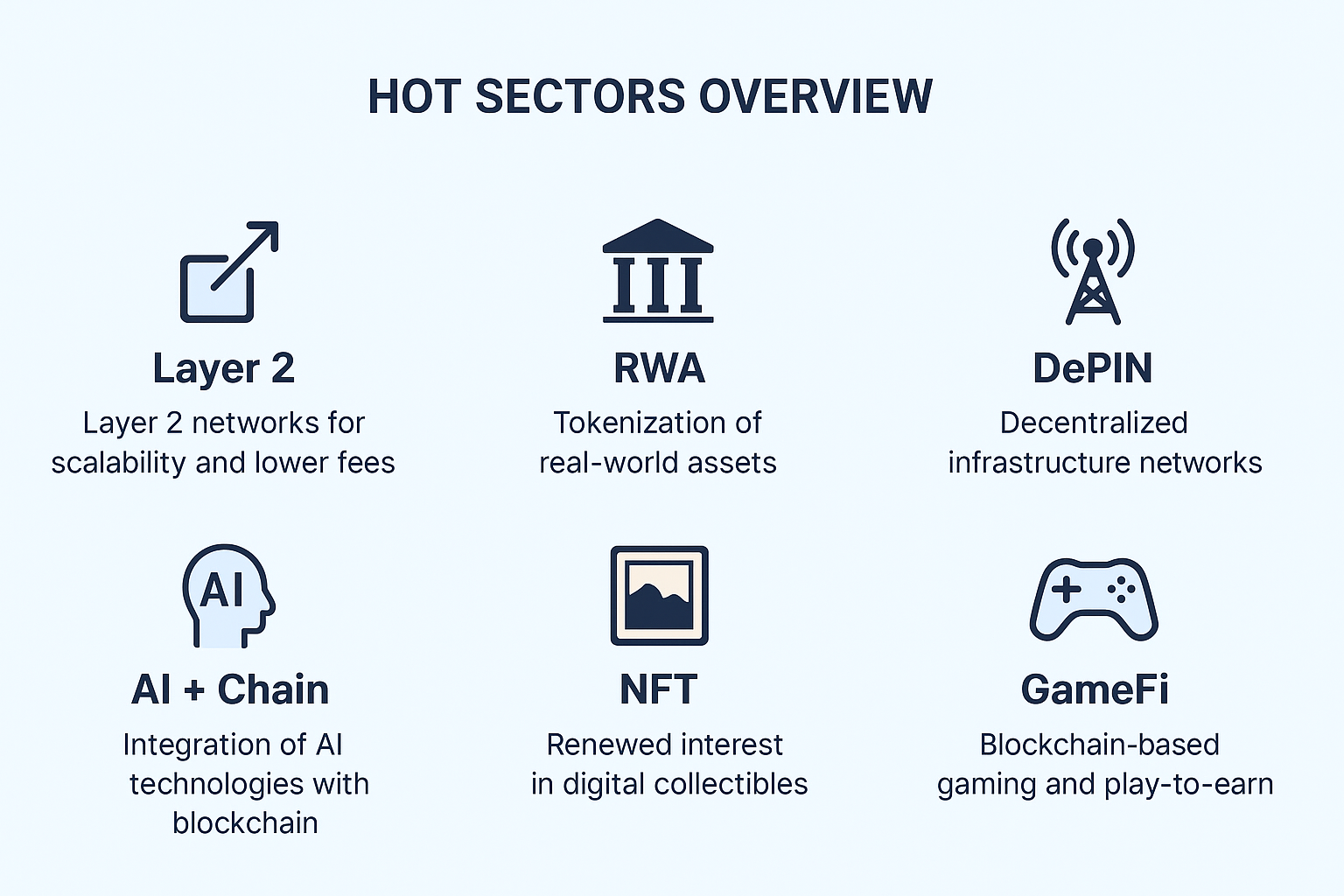

Поточна карта популярних напрямів (джерело: Gate Learn Creator Max)

Layer2-проекти масштабування

Layer 2-мережі (Ethereum, Arbitrum, Optimism, zkSync та інші) активно розвиваються, істотно прискорюючи транзакції та знижуючи комісії. Багато DeFi-протоколів і геймінгових проєктів переходять на Layer2, що розвантажує основну мережу та покращує зручність для користувачів. Технологічні оновлення значно підвищують активність екосистем Ethereum та інших платформ смарт-контрактів.

Токенізація реальних активів (RWA)

Сектор RWA демонструє феноменальні темпи росту. На початку 2025 року загальний обсяг токенів RWA зріс із $8,6 млрд до $23 млрд, забезпечивши приріст на 260 %. Основними базовими активами стали приватні кредити та казначейські облігації США. Фонд BlackRock BUIDL виріс із $649 млн до $2,9 млрд, пропонуючи стейкінг і кредитування через протоколи DeFi (Euler). Такі проєкти переносять традиційні активи у блокчейн, додають стійкі доходи в ончейнову екосистему і просувають співпрацю фінансових інститутів із compliant-сервісами.

Децентралізовані фізичні інфраструктурні мережі (DePIN)

DePIN-проєкти зосереджені на будівництві та експлуатації фізичної інфраструктури за допомогою токен-інсентивів. Helium — приклад мережі, де користувачі встановлюють точки доступу та отримують токени як винагороду. У 2024 році капіталізація DePIN-сектору наближається до $25 млрд, понад 13 млн пристроїв щоденно постачають потужності для різних проєктів. Державні установи зацікавилися DePIN як альтернативою у сфері інфраструктурного обслуговування; у ряді регіонів вже стартували пілотні колаборації з DePIN-командами. Важливим є не лише децентралізований формат, а й інтеграція DePIN із реальною економікою.

AI + Blockchain

Синергія штучного інтелекту й блокчейну — один із фундаментальних трендів майбутнього. AI впроваджується для автоматизації смарт-контрактів (адаптація до ринку), аналітики ончейн-даних (швидке розпізнавання шахрайства), а блокчейн забезпечує прозорість даних і стимулювання для AI-моделей. Наприклад, Chainlink інтегрує результати AI-моделей у смарт-контракти, агрегує відповіді через децентралізовану мережу для підвищення достовірності. Деякі проєкти вже об'єднують AI-комп’ютинг із економікою блокчейну, забезпечуючи токен-інцентиви за тренування та сервіси AI. В цілому, інновації AI + blockchain відкривають нові сценарії застосування й підвищують цінність токенів.

Відновлення ринків NFT і блокчейн-ігор

Після періоду стагнації NFT і блокчейн-геймінг демонструють зростання у 2025 році. Загальна ринкова оцінка NFT перевищила $9 млрд. У липні 2025 року місячний обсяг NFT-транзакцій дорівнював близько $574 млн — другий найвищий показник у році, що пояснюється здорожчанням Ethereum і підвищенням цінності колекційних токенів. Традиційні сфери повертаються до NFT: luxury-бренди й геймдев використовують NFT для цифрової автентифікації і управління спільнотами, експериментують із бізнес-моделями. У сфері блокчейн-ігор у першому кварталі 2025 року було зафіксовано близько 5,8 млн щоденних активних гаманців, а топові проєкти (наприклад, «World of Dypians») презентували AI-посилені версії геймплею. Провідні венчурні фонди і фонди Web3 нарощують інвестиції у геймінг-інфраструктуру та перспективні NFT-проєкти. Загалом NFT і блокчейн-геймінг переходять від кількісної до якісної еволюції, з акцентом на ігрові інновації та реальні потреби користувачів.

Як інвестору розпізнати «фальшиве відновлення» та знайти стійкі можливості

Уникайте bull traps

«Фальшиве відновлення» проявляється у вигляді короткострокового сплеску цін після завершення ведмежого ринку, коли зринає ілюзія прориву, що швидко змінюється спадом. Технічні аналітики зазначають: bull traps часто виникають на ранніх фазах ралі, створюючи оману послідовних максимумів. Ключовий сигнал — обсяг торгів: якщо він залишається незмінним на фоні росту ціни чи після різкого сплеску йде відкат, це ознака фальшивого підйому. Варто діяти обачно й не купувати на піку.

Технічні індикатори й стоп-лосс-стратегії

Оцінюючи стійкість тренду, використовуйте технічні індикатори: аналізуйте прориви ковзаючих середніх і рівнів підтримки, перевіряйте силу руху; якщо RSI перебуває в зоні перекупленості без подальшого зростання обсягу — потрібна додаткова увага. Інвестор може встановити стоп-лосс або дочекатися підтвердження ралі на протязі декількох днів перед входом у позицію для контролю ризику. Диверсифікація портфеля по активам (основні коіни, галузі) — ефективна методика захисту від волатильності.

Фундаментальна перевірка

Стійке ралі супроводжується реальним прогресом проєктів та зростанням спільноти. Інвестор має звертати увагу на фундаментальні критерії: сценарії застосування, команду розробки, активність співтовариства. Якщо ціна токена зростає, а технічна дорожня карта, база користувачів чи перспективи доходів відсутні — це привід для сумнівів. Навпаки, проєкти з реальною економічною цінністю й здатністю замінити традиційні сервіси мають більше шансів на довгострокову привабливість. Важливо розрізняти спекулятивний фон і реальну реалізацію цінності; аналіз ончейн-даних (кількість активних адрес, заблокована вартість) — один із ефективних методів для цього.

Ризики ринку й перспективи: бульбашки, регуляторна невизначеність, квантова безпека

Ризик бульбашки

У разі перегріву ринку з’являються суттєві ризики бульбашки. Макроекономічні експерти застерігають: надмірне розширення бичачого тренду може привести до загальної капіталізації криптоактивів у $12,95 трлн до кінця 2025 року — з подальшим ризиком краху до $93 млрд. Такий прогноз змушує пам’ятати: навіть у фазі підйому важливо контролювати рівень спекуляцій. Після кожної фази росту можлива значна корекція.

Невизначеність у регулюванні

Попри стабілізацію основних політик, між країнами лишаються значні розбіжності. WEF підкреслює: США, ЄС, Азія повинні синхронізувати деталі регулювання. Раптові зміни можуть спричинити різкі флуктуації ринку. Наприклад, жорсткі обмеження Китаю на криптоторгівлю, майбутня політика США чи інших держав можуть впливати на довіру й ліквідність. Важливо регулярно відстежувати світові регуляторні новації.

Загроза квантових обчислень

У довгостроковій перспективі квантові технології становлять значну загрозу для безпеки криптоактивів. Фахівці застерігають: із досягненням потрібної потужності квантові комп’ютери здатні миттєво зламати сучасні алгоритми на еліптичних кривих. Наразі близько 30 % власників Bitcoin мають публічні ключі адрес у ончейні, і ці активи потенційно найбільш вразливі для майбутніх атак. Однак у галузі вважають, що є час для запровадження квантово-стійких рішень (постквантові адреси), а інвесторам слід стежити за розвитком криптографії, своєчасно оновлювати гаманці й переводити активи на більш захищені інструменти.

Перспективи

Загалом криптовалютний ринок у 2025 році значно зміцнів у сфері політики та технологій, однак потребує обачності. Зі впровадженням нових нормативів і розвитком інфраструктури ринок може зберігати позитивну динаміку середньо- та довгостроково, одночасно лишаючись волатильним у короткій перспективі. Розумний інвестор орієнтується на фундаментальні показники, інновації проєктів і диверсифіковану стратегію, уникаючи пасток короткострокового хайпу. Саме так можна знайти стабільні можливості в нових хвилях Crypto Summer.

Пов’язані статті

Що таке Coti? Все, що вам потрібно знати про COTI

Що таке Стейблкойн?

Все, що вам потрібно знати про Blockchain

Що таке Gate Pay?

Що таке BNB?