Layer 1s para Liderar o Mercado: L-1s Baseados em Stablecoin Dominam o Setor Fintech

Introdução

Em menos de 12 anos, as stablecoins passaram de uma experiência cripto de nicho para uma classe de ativos superior a 280 mil milhões $ e o crescimento acelera em setembro de 2025. É importante notar que o seu ascenso resulta não só da procura, mas também da clarificação regulatória, com a aprovação recente do GENIUS Act nos Estados Unidos e do MiCA na União Europeia. As stablecoins são agora reconhecidas por governos ocidentais relevantes como pilares legítimos do futuro financeiro. Curiosamente, os emissores de stablecoins não são apenas “estáveis”; são altamente lucrativos. Num ambiente de taxas de juro elevadas nos EUA, a Circle, emissora da USDC, registou receitas de 658 milhões $ no segundo trimestre de 2025, principalmente provenientes de juros sobre reservas. Tornou-se lucrativa em 2023, com 271 milhões $ de resultado líquido.

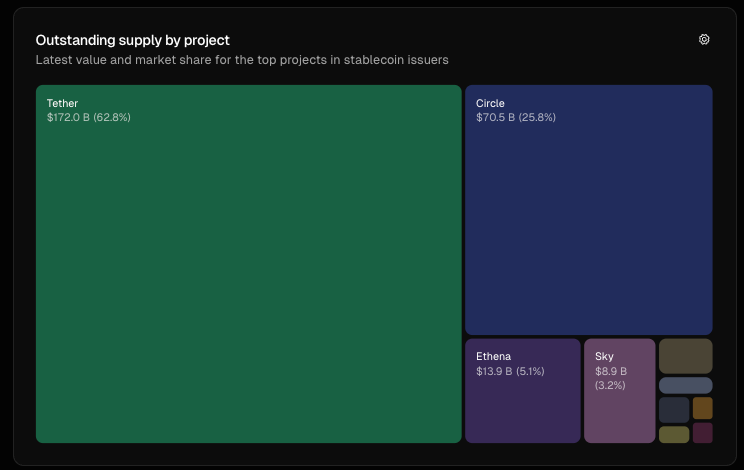

Fonte: tokenterminal.com, oferta em circulação das stablecoins atuais

Esta rentabilidade fomenta concorrência. Da Ethena, com USDe algorítmica, à Sky, com USDS, novos concorrentes desafiam a supremacia da Circle e da Tether. Com a dinâmica do setor a mudar, emissores líderes como a Circle e a Tether desenvolvem as suas próprias blockchains Layer 1 (L-1), investindo no controlo dos trilhos financeiros do futuro. Estes trilhos financeiros aprofundam as vantagens competitivas, aumentam a captação de taxas e podem redesenhar o modo como o dinheiro programável circula pela Internet.

A questão de biliões é: conseguirão gigantes como Circle e Tether defender a sua posição perante disruptores como a Tempo (emissora não nativa de stablecoin)?

Porquê Layer 1? Contexto e diferenciação

No essencial, uma blockchain L-1 constitui o protocolo base que alimenta um ecossistema: processa transações, liquidações, consensos e garante a segurança. Para os profissionais tecnológicos, é o equivalente ao sistema operativo (OS) do mundo cripto (ex: Ethereum ou Solana), sobre o qual tudo se constrói.

Para os emissores de stablecoins, apostar em L-1 significa integração vertical. Em vez de depender de blockchains de terceiros (Ethereum, Solana, Tron) ou de L-2, estão a construir os seus próprios trilhos, captando mais valor, reforçando o controlo e alinhando-se com as exigências regulatórias.

Para perceber a corrida pelo controlo, vejamos como Circle, Tether e Stripe desenham blockchains L-1 com elementos comuns mas trajetórias distintas. As semelhanças entre estes emissores incluem:

- O uso da respetiva stablecoin como moeda nativa elimina a necessidade de ETH ou SOL para taxas de rede. Por exemplo, na Arc da Circle, as taxas são pagas em USDC; noutros, como a Plasma, as taxas estão totalmente isentas.

- Elevada capacidade de processamento, liquidação instantânea: cada Layer 1 promete finalização inferior a um segundo e milhares de transações por segundo (TPS) (desde os mais de 1 mil da Plasma aos mais de 100 mil da Tempo da Stripe).

- Privacidade opcional e ambientes regulados: são ecossistemas cripto selecionados, com maior privacidade e compliance, ainda que à custa de centralização.

- Compatibilidade EVM, facilitando o trabalho dos developers segundo padrões comuns.

Diferenciação principal:

- A Arc da Circle destina-se a adoção tanto pelo retalho como por institucionais. O motor FX próprio (Malachite) é especialmente adequado para operações e pagamentos em mercados de capitais, podendo posicionar a Arc como a via “Wall Street” preferencial do cripto.

- Stable e Plasma da Tether privilegiam acessibilidade, com zero taxas de rede, promovendo transações sem fricção para utilizadores particulares e P2P.

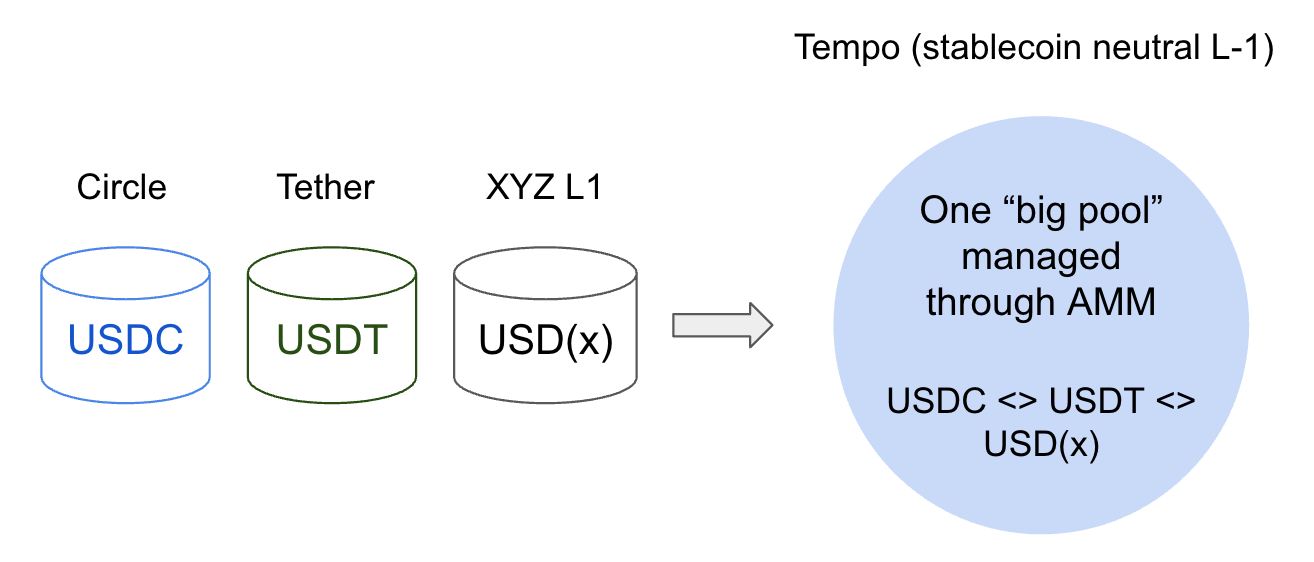

- A Tempo da Stripe distingue-se por ser neutra em stablecoins. Tal pode interessar fortemente a developers que valorizam flexibilidade e utilizadores que não se preocupam com o tipo de token USD, tirando partido do seu AMM interno para múltiplos tokens USD.

Tendências na adoção de L-1

Identifico três grandes tendências:

Tendência n.º 1: Integração TradFi — confiança & regulação

Para emissores de stablecoins, construir uma L-1 própria é fundamental para conquistar a confiança do mercado. Ao controlarem o trilho ou ecossistema — e não apenas dependerem de Ethereum, Solana ou Tron — Circle e Tether conseguem oferecer infraestruturas prontas para compliance regulatório, alinhadas com o GENIUS Act (EUA) e MiCA (UE).

A Circle já posicionou a USDC como produto regulado, exigindo compliance KYC e AML às entidades que gerem operações USDC-USD. A Arc, a sua Layer 1 recentemente anunciada, eleva o patamar ao conjugar transparência auditável com funcionalidades de privacidade, tornando-se uma opção credível para adoção institucional. A Tether, com as suas blockchains Stable e Plasma, segue estratégia idêntica. O objetivo? Tornar-se a infraestrutura de eleição para bancos, corretoras e gestores de ativos.

O caso de uso “ideal” é o trading FX. A Arc da Circle, com finalização inferior a um segundo, mais de 1 mil TPS e funcionalidade FX, pode permitir que market makers e bancos liquidem operações cambiais instantaneamente. Isto abre caminho ao mercado FX de mais de 7 biliões $ diários, potenciando efeitos de rede de grande escala. Stablecoins como USDC e EURC poderão afirmar-se como ativos nativos de liquidação, fidelizando desenvolvedores ao ecossistema. Tal pode também favorecer aplicações DeFi com sistemas institucionais de RFQ (Request for Quotes), tirando partido de smart contracts para reduzir riscos de contraparte e garantir liquidação rápida.

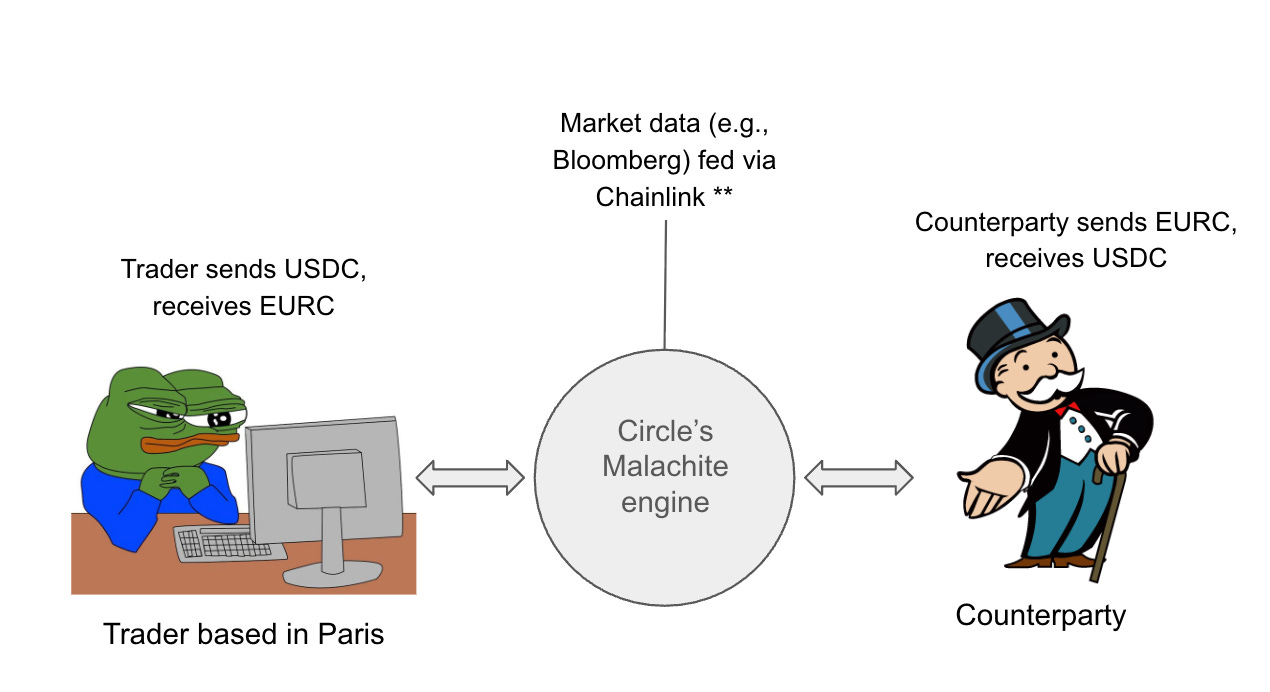

Este cenário utiliza um oráculo Chainlink para fins ilustrativos.

Diagrama ilustrativo do fluxo de transações de um trader em L-1 da Circle

Imagine um trader FX sediado em Paris que troca 10 milhões $ USD por EUR via pares USDC/EURC, diretamente na Arc, usando Malachite. Com um oráculo Chainlink a fornecer taxas em tempo real (exemplo: 1 USD = 0,85 EUR), pode executar um swap de 10 milhões $ USDC para EURC em menos de 1 segundo, reduzindo o tempo de liquidação FX de T+2 para T+0. Voilà!

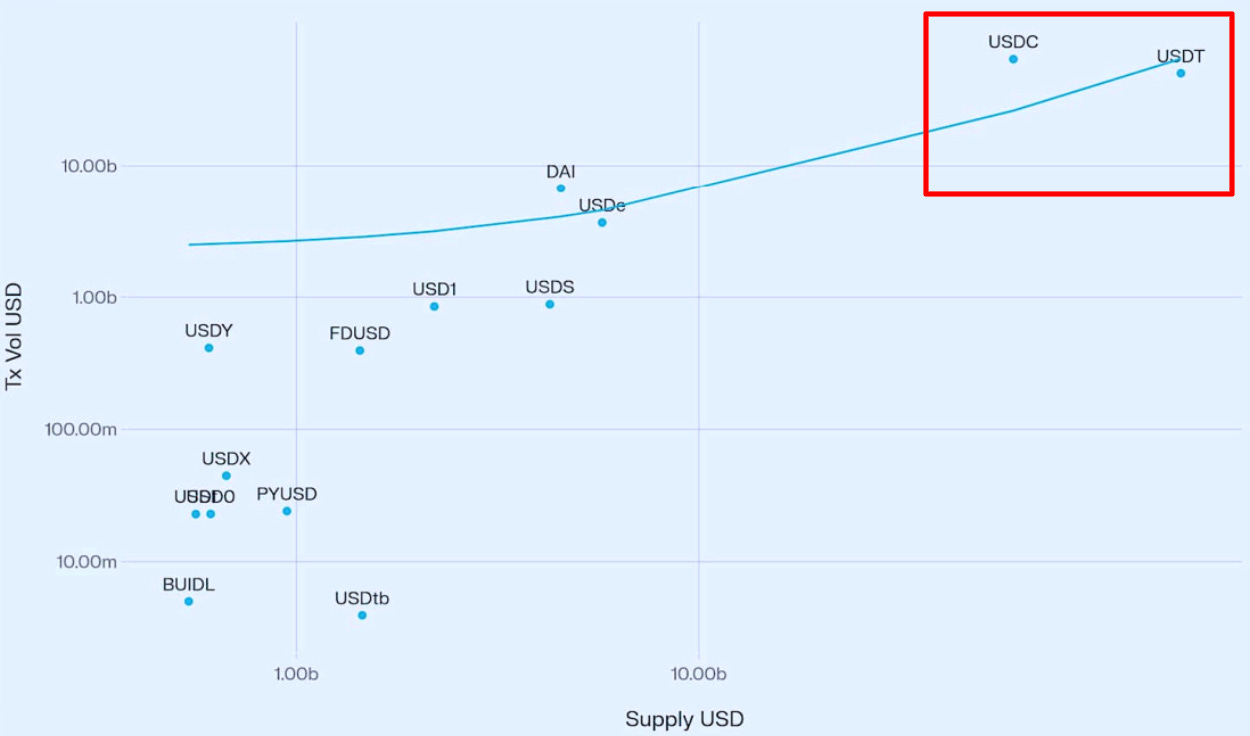

Fonte: Stablecoin Growth and Market Dynamics by Vedang Ratan Vatsa

Os dados comprovam esta tendência. Segundo Vedang Ratan Vatsa, há forte correlação entre oferta de stablecoins e volume transacional, indicando que maior oferta equivale a liquidez mais profunda e adoção crescente. Tether e Circle, como principais emissores, estão melhor posicionados para captar este fluxo institucional.

No entanto, persistem desafios sérios na integração da TradFi em trilhos blockchain. A articulação com reguladores, bancos centrais e legislação regional exige navegação num ambiente complexo (ex: harmonização com vários bancos centrais, processo que pode demorar anos). Emitir stablecoins para diferentes moedas (exemplo: um token XYZ para moedas de mercados emergentes) adiciona complexidade, com adoção lenta ou inexistente devido à fraca adequação produto-mercado nos países em desenvolvimento. Mesmo que ultrapasse estes obstáculos, bancos e market makers podem hesitar em migrar infraestruturas críticas. A mudança pode acrescer custos, pois nem todas as moedas estão disponíveis on-chain, obrigando instituições a manter sistemas cripto e tradicionais em simultâneo. Mais ainda, com vários emissores como Circle, Tether, Stripe e até bancos a lançarem blockchains próprias, cresce o risco de liquidez fragmentada. Tal fragmentação pode impedir que um único trilho consiga escalar e captar a liquidez exigida para dominar o mercado FX de 7 biliões $ diários.

Tendência n.º 2 — As blockchains de stablecoin ameaçam os guardiões tradicionais dos pagamentos?

Com as L-1 a atraírem a TradFi graças à sua natureza programável, podem também perturbar gigantes dos pagamentos como Mastercard, Visa e PayPal, ao oferecer liquidação instantânea e de baixo custo numa vasta gama de aplicações descentralizadas. Ao contrário dos sistemas fechados e proprietários, estes trilhos são abertos e programáveis. Oferecem aos developers e fintechs uma base flexível, semelhante ao aluguer de infraestrutura cloud em AWS, em vez de pagamentos geridos em servidores próprios. Assim, torna-se fácil lançar soluções para remessas internacionais, pagamentos automáticos baseados em IA e ativos tokenizados, tudo com taxas reduzidas e finalização quase instantânea.

Por exemplo, um developer pode criar uma aplicação de pagamento numa blockchain de stablecoin que liquida instantaneamente. Comerciantes e consumidores beneficiam de transações rápidas e económicas, enquanto L-1s como Circle, Tether e Tempo consolidam-se como infraestruturas essenciais. A grande diferença é que estes sistemas eliminam intermediários como Visa e Mastercard, transferindo mais valor diretamente para developers e utilizadores.

Persistem riscos. Com múltiplos emissores e empresas de pagamentos a lançarem as suas próprias Layer 1s, cresce o risco de fragmentação. Comerciantes poderão enfrentar múltiplos “tokens USD” de diferentes blockchains, pouco interoperáveis. O Cross-Chain Transfer Protocol (CCTP) da Circle tenta resolver este problema, criando uma versão líquida única do USDC em diversas blockchains; contudo, este alcance limita-se ao token da Circle. Num mercado oligopolista, a interoperabilidade poderá tornar-se o maior obstáculo.

O panorama evoluiu com o anúncio da Stripe sobre Tempo, uma Layer 1 neutra em stablecoins, incubada com a Paradigm. Ao contrário da Circle e da Tether, a Stripe ainda não lançou token próprio; a Tempo suporta várias stablecoins para taxas de rede e pagamentos via AMM integrado. Esta neutralidade pode seduzir developers e comerciantes que querem flexibilidade sem dependências, potencianado um ponto de entrada para Stripe num setor tradicionalmente dominado por empresas cripto-nativas.

Tendência n.º 3 — Dinâmicas do duopólio: Circle vs. Tether

Estas Layer 1 desafiam players clássicos, mas também alteram a estrutura de mercado. Circle e Tether controlam hoje cerca de 89% da emissão de stablecoins em setembro de 2025, com Tether a representar 62,8% e Circle 25,8%. Ao lançar plataformas L-1 próprias (Arc e Stable/Plasma), reforçam a supremacia e criam barreiras elevadas à entrada. A Plasma, por exemplo, angariou mil milhões $ em depósitos para o seu token sale cap, dificultando a entrada de concorrentes. A concentração do setor, medida pelo índice Herfindahl-Hirschman (HHI) de 4 600 (62,8² + 25,8² ≈ 4 466), supera o limiar de 2 500, normalmente suscetível a escrutínio concorrencial nos mercados regulados.

Contudo, surge uma ameaça: as L-1 neutras em stablecoins. A Tempo da Stripe reduz as barreiras de entrada para comerciantes e os riscos de concentração para reguladores. Se a neutralidade se tornar padrão, Circle e Tether podem perder efeitos de rede e a sua posição dominante. O duopólio atual pode evoluir para uma estrutura oligopolista, com vários trilhos a ocuparem nichos específicos.

Conclusão

Em síntese, com stablecoins acima dos 280 mil milhões $ e emissores a acumular lucros expressivos, a emergência das Layer 1 suportadas por stablecoins reflete três tendências fundamentais: (1) integração da finança tradicional em trilhos cripto-nativos, potenciando o crescente mercado FX; (2) transformação dos pagamentos ao remover intermediários como Mastercard e Visa; e (3) redefinição do setor, passando de duopólio (HHI 4 600) para oligopólio. Globalmente, estes movimentos apontam para uma ambição maior: emissores como Circle e Tether, juntamente com novos atores como a Tempo da Stripe, deixaram de ser simples pontes entre cripto e fiat para assumirem o papel de fundação da infraestrutura financeira do futuro.

No fim, lanço a pergunta aos leitores: Como vão estes trilhos alcançar a adequação produto-mercado? Será a Arc da Circle, a Stable/Plasma da Tether ou o desafiante neutro Tempo a liderar, medido pelo volume transacional ou adoção institucional? Apesar das oportunidades e da fragmentação da liquidez, os desafios permanecem. Partilhe a sua opinião abaixo!

Aviso Legal:

- Este artigo foi republicado de [Terry’s Takes]. Todos os direitos de autor pertencem ao autor original [Terry Lee]. Para qualquer objeção à republicação, contacte a equipa Gate Learn, que atuará de forma célere.

- Disclaimer de responsabilidade: As opiniões expressas neste artigo são exclusivamente do autor e não constituem qualquer recomendação de investimento.

- As traduções foram realizadas pela equipa Gate Learn. Salvo indicação em contrário, é proibido copiar, distribuir ou plagiar os artigos traduzidos.

Artigos relacionados

O que é USDe? Revelando os múltiplos métodos de ganho de USDe

O que são Carry Trades e como funcionam?

O que é USDT0

USDC e o Futuro do Dólar

O que é a Stablecoin?