オラクル抽出可能価値(OEV):DeFiにおける隠れた収益と新たなフロンティア、デプスリサーチ

ゲートベンチャーズ

オラクル抽出可能価値(OEV)は、最大抽出可能価値(MEV)のサブセットであり、OEVはプロトコルが価格オラクルから更新を受け取る際に抽出可能な価値を表しており、DeFiエコシステムにおける新たな課題と重要な機会です。

1. OEVの理解

定義

OEVは、プロトコルが価格オラクルからの更新を受け取る際に特に作成される一種のMEVです。主に、貸付プラットフォームでの清算イベントやDEXにおけるアービトラージの機会に出現します。ブロックチェーンオラクルは、DeFiプロトコルが担保と借入資産の価値、または流動性プールの活動を計算することを可能にし、イベントの閾値を引き起こす価格更新を提供します。

OEVの仕組み

OEV一般抽出シーケンスは以下の通りです:

- 価格更新:オラクル(Chainlink、Pyth、…)がDeFiプロトコルに価格更新を送信します

- トリガー: アップデートがイベントをしきい値に到達させる: 清算またはアービトラージの機会

- プロセス:清算者は債務を返済し、割引(清算ボーナス)で担保を請求します。一方、アービトラージボットは価格の不一致から利益を得るためにトークンをスワップします。

- MEV抽出:サーチャーはトランザクションのインクルージョンのために、ブロックビルダーに高い「入札」を提供することで競争します。

OEVにおける課題と機会

OEVはDeFiエコシステムにおいていくつかの重要な問題に直面しています:

- バリューリーケージ:AaveやCompoundのような主要なプロトコルは、各々100百万ドル以上の価値をMEV抽出者に失いました。

- 実行の過剰支払い: 融資プロトコルは、迅速な清算を促進するために固定の割合を支払いますが、ローンが危険にさらされている場合には大幅に過剰支払いを行います。

- オラクルレイテンシーアービトラージ:パーペチュアルプラットフォームは、ブロック時間とガス料金による価格の不一致に悩まされます

- LP価値抽出:流動性提供者は、再配分される可能性のあるアービトラージ利益を失います

OEVキャプチャの実装は、複数の利点を提供します:

- 新しい収益源: MEV抽出者に以前失われていたプロトコルのために持続可能な収入を生み出します

- 減少したペナルティ: プロトコルは清算ペナルティを5〜10%削減し、ユーザーの支出を節約できる可能性があります

- 取引手数料の削減:パーペチュアルプロトコルは、アービトラージ価値をLPに戻すことができるため、手数料を削減可能です。

- 改善されたオラクルパフォーマンス:OEV特有のオークションはレイテンシの影響を軽減できます

- DeFiの持続可能性:再獲得された価値は運営を維持し、ユーザーのインセンティブを増加させる

利点にもかかわらず、OEVにはまだいくつかの課題が残っています:

- オラクル遅延: オークションプロセスが更新遅延を増加させる可能性があり、清算ボーナスの慎重な調整が必要です。

- セキュリティ上の懸念: 実装は基盤となるオラクルインフラストラクチャを損なうものであってはならない

- 複雑性: MEVキャプチャのためのアプリケーション設計は難しく、新しいレイヤーシステムでの重要な運用方法はNon-EVMです。

- 最適化: プロトコルは、MEV回収と潜在的な不良債務のリスク、ボット攻撃とのバランスを取る必要があります。

2. OEVソリューションの全体像

オラクル抽出可能価値(OEV)エコシステムは急速に進化しており、以前失われた価値を再キャッチするのに役立ついくつかの革新的なソリューションが登場しています。各ソリューションは独自のアプローチ、技術アーキテクチャ、価値提案を提供しています。これらのソリューションについて詳細に見ていきましょう:

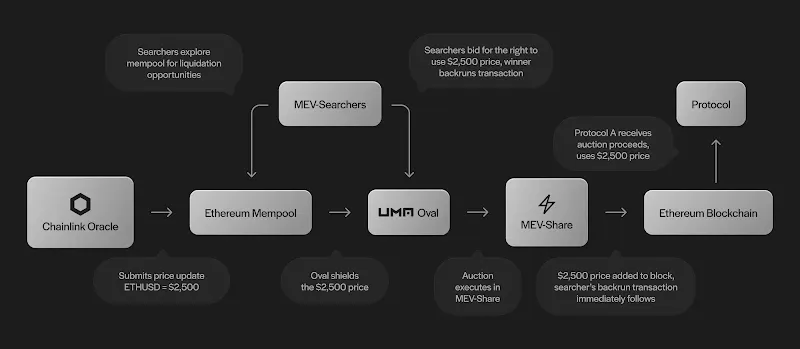

UMAのオーバル:OEVオークションの先駆者

出典: Umaプロジェクト

コアアーキテクチャ

- ラッパーデザイン:オーバルはChainlink価格フィードの周りにラッパーとして機能し、オラクルの更新がプロトコルに到達する前にそれを intercept します。

- MEV-Share統合:FlashbotsのMEV-Shareインフラを活用して、執行権のためのシールドビッドオークションを実施します。

- スマートコントラクトフレームワーク:勝利した入札者がイベントを実行し、収益を返す二段階取引システムを実装します。

技術的ユニーク機能

- 設定可能なオークションパラメータ:プロトコルはオークションの期間(通常1〜2ブロック)を調整して、MEVキャプチャとオラクルの遅延リスクのバランスを取ることができます。

- 利益分配メカニズム:90%の収益がプロトコルに戻り、10%がインフラ提供者に戻る動的な収益共有モデルを実装します。

- フォールバックシステム:オークションに入札がない場合、自動フェイルオーバーメカニズムを含み、オラクルの更新が中断されることなく進行することを保証します。

制限

- オラクルの特異性: 現在、Chainlinkの価格フィードのみで動作しており、代替オラクルを使用するプロトコルの適用性が制限されています。

- ブロック時間の制約:オークションの効率はイーサリアムのブロック時間によって制約されており、遅延の課題を生み出しています。

- 実装の複雑さ:統合のためにプロトコル側で大幅な修正が必要

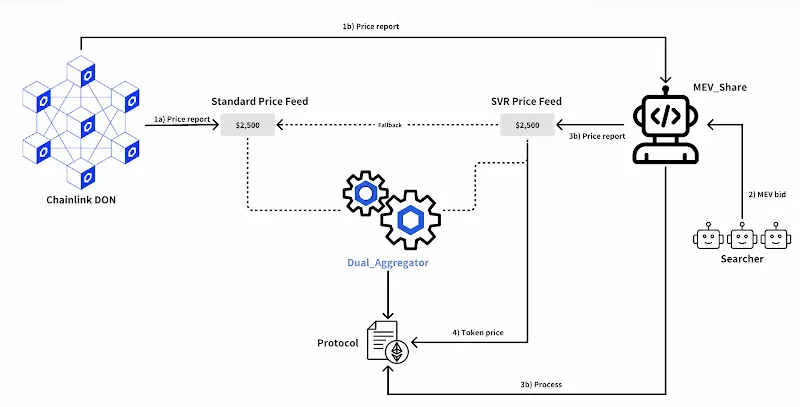

Chainlinkスマートバリューリキャプチャ(SVR):リスク調整アプローチ

出典: Chainlink & Gate Ventures

コアアーキテクチャ

- デュアルアグリゲーターデザイン:プライマリーおよびセカンダリーアグリゲーターを備えた新しい契約アーキテクチャを実装し、セキュリティを強化します。

- バリュー・アット・リスクフレームワーク:洗練されたVaR計算を組み込んで流動性パラメータを動的に調整します

- ネイティブChainlink統合:Chainlinkオラクルインフラストラクチャに直接組み込まれ、統合の摩擦を最小限に抑えています

技術的独自の特徴 - リスク調整済み清算閾値: 市場のボラティリティとポジションサイズに基づいて自動的に清算ボーナスを調整します

- 階層オークションシステム:初期オークションが失敗した場合に制約が徐々に緩和される複数段階のオークションを実装

- クロスアセット最適化:複数の担保タイプにわたる清算を調整し、効率を最大化する能力

- バリデーターネットワーク参加: Chainlinkノードオペレーターは、オークション結果の検証に任意で参加できます。

制限 - オラクルのロックイン:プロトコルがチェーンリンクを独占的に使用することを要求し、マルチオラクル戦略を制限します。

- 計算オーバーヘッド: 洗練されたVaR計算は追加の計算コストをもたらします

- ガバナンスの複雑さ:多数の設定可能なパラメータが潜在的なガバナンスの負担を生み出します。

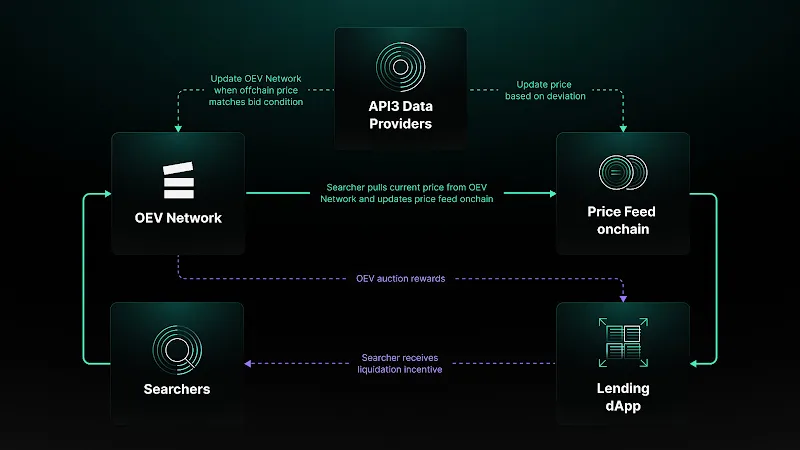

API3のOEV-Share: オラクル中心のアプローチ

出所: Silo Finance

コアアーキテクチャ

- サイドカー設計:既存のオラクル更新と並行して機能し、それらを置き換えるのではありません

- ファーストパーティオラクルフォーカス:API3のファーストパーティオラクルシステムのために特別に構築されており、直接データソースの統合が最適化されています。

- 独占更新権:入札に成功したオークション入札者にオラクル更新をトリガーする独占的権利を付与します

技術的独自機能 - レイテンシ最適化:従来の注文フローオークションと比較して、取引遅延を最大40%削減

- データプロバイダーの参加:元のデータプロバイダーがオークション収益に参加できるユニークなモデル

- Airnode統合:API3のAirnodeインフラストラクチャを活用して、安全で分散型のオラクル操作を実現

- クロスチェーン機能:複数のブロックチェーン環境で動作するようにゼロから設計されています

制限 - オラクルの特異性:主にAPI3のオラクルネットワークに最適化されています

- 市場浸透: Chainlinkベースのソリューションよりも広く採用されていない

- オークションの複雑さ:最適化が難しい可能性のある、より複雑なオークションメカニズム

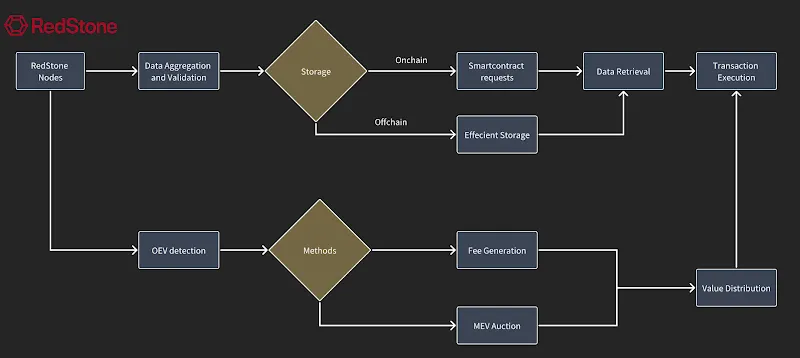

RedStone OEV: 柔軟なハイブリッドソリューション

出所: Redstone & Gate Ventures

コアアーキテクチャ - プッシュプルハイブリッドモデル:従来のプッシュ型オラクル更新とプル型オークションメカニズムを組み合わせています

- データ配信の柔軟性:RedStoneの革新的なデータ配信アプローチを使用しており、すべての価格ポイントのオンチェーンストレージを必要としません。

- 許可不要の統合: どのプロトコルでも正式なパートナーシップなしで統合できる

技術的ユニークな特徴 - 適応型手数料構造:市場の状況と清算価値に基づいて動的な手数料モデルを実装します。

- 直接ユーザー再配分:影響を受けたユーザーに直接キャプチャされたOEVを再配分する独自の機能

- マルチフィード集約:複数のデータフィードを組み合わせて、より正確な価格決定が可能です

- 最適化されたデザイン:L2および非EVMでの効率性のために特別に設計され、ガス使用量を合理化しました。

制限 - 市場の採用:オラクル市場においてChainlinkよりも確立されていない

- 技術的成熟度:代替品よりも生産テストが少ない新しいシステム

- 統合要件:RedStoneのユニークなデータ配信モデルに適応するためのプロトコルが必要です。

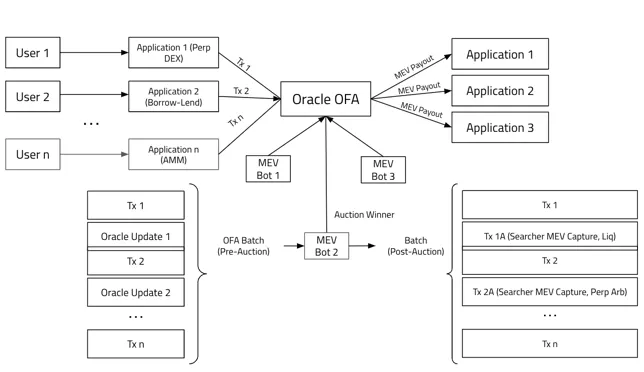

Pyth NetworkのオラクルOFA: 中央集権型アグリゲーターアプローチ

出典: マルチコインキャピタル

コアアーキテクチャ - グローバルオーダーフローオークション(GOFA):Pythは、その高頻度オラクル更新を活用して、複数のアプリケーションからのオーダーフローを集約する中央集権的なオークションフレームワークを編成します。

- オラクル駆動の統合:信頼できるデータプロバイダーとして、Pythはそのオラクル更新周辺で貴重なブロックスペースを自然に獲得し、統一されたオークションシステムを促進します。

- バンドルされたオーダーフロー: 様々なプロトコルからオーダーフローを統合することで、Pythはデプスのある流動性プールを作成し、成功するMEV抽出の確率を高めます。

技術的ユニークな特徴 - アグリゲート流動性:複数のアプリケーションにわたるオーダーフローを統合し、堅牢で競争力のあるオークションダイナミクスを確保します。

- スケールの経済:集約モデルは、原子的なコンポーザビリティの向上によりMEVボットからの参加を増加させ、断片化された流動性を競争上の優位性に変えます。

- 運用コストの削減: オークションプロセスを中央集権的なシステムにアウトソースすることで、個々のプロトコルが社内オークションメカニズムを構築・維持する必要がなくなります。

- 収益最適化:中央集権的オークションモデルは、MEVの効率的な再取得と再配分を可能にし、Pythとそのエコシステム参加者の両方に直接利益をもたらします。

制限 - オラクル独占性:システムの有効性はPythのオラクルデータを使用するプロトコルに依存しており、代替オラクルネットワークを好むユーザーの間でその適用が制限される可能性があります。

- スケーラビリティの課題:高頻度の中央集権型オークションを管理することは、参加者や注文フローのボリュームが増加するにつれて、スケーリングやレイテンシの問題を引き起こす可能性があります。

市場の採用: 幅広いエコシステムの支持が不可欠であり、限られた参加は中央集権型オークションモデルの流動性の利点を損なう可能性があります。

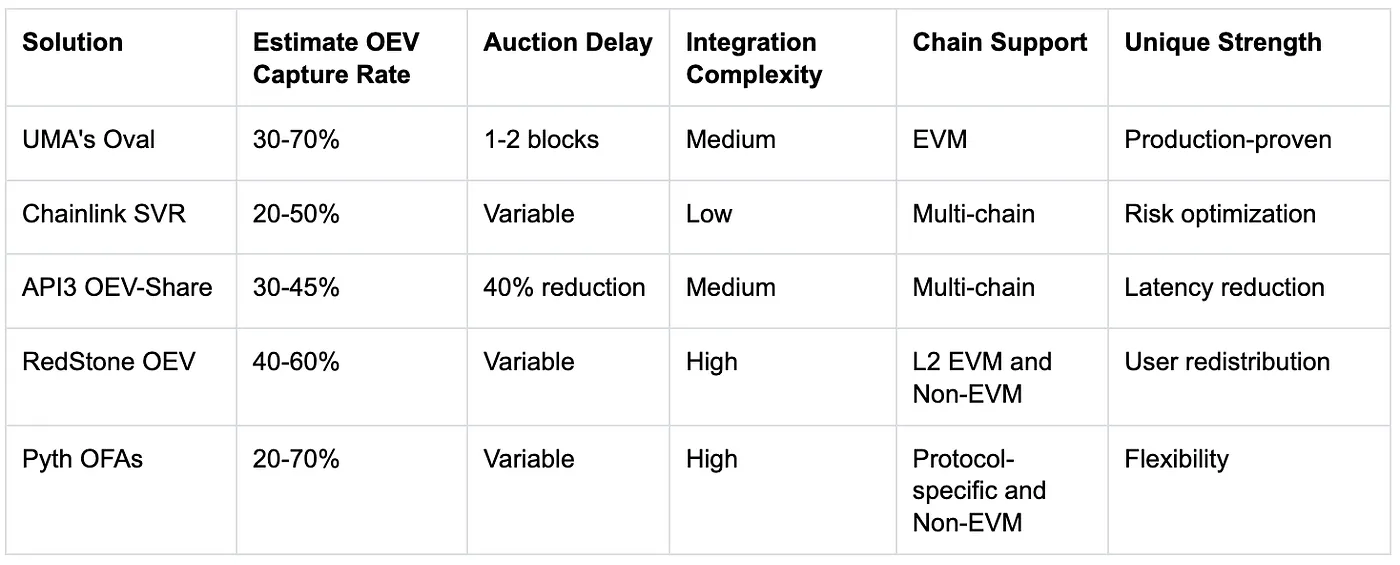

ソリューション比較

OEVソリューションを選択する際、プロトコルは以下を考慮すべきです:

オラクル依存関係:現在使用中のオラクルプロバイダーと移行コスト

- リスク許容度:OEVキャプチャの最大化とオラクル遅延リスクの最小化のバランス

- 技術リソース:統合のための利用可能な開発リソース

- プロトコル経済学:捕捉されたOEVがどのように分配されるか(プロトコル財 treasury、ユーザー、LP)

- クロスチェーン戦略:マルチチェーン運用と一貫性の要件

各ソリューションは、OEVの課題に対する異なるアプローチを示しており、さまざまな専門性、効率性、エコシステム統合のレベルがあります。最適な選択は、プロトコルの特定の要件、既存のインフラストラクチャ、および進化するDeFi環境における戦略的優先事項によって異なります。

ゲートベンチャーズ

それぞれのDeFiプロトコルのために最適化されたOEV

各ソリューションは、それぞれのプロトコルに最適化されており、効果的なOEVの再捕捉と収益ストリームの生成を保証します。プロトコルメカニズムに互換性のあるOEVアーキテクチャの内訳:

Aaveは、資本効率を最適化し、特に清算時にオラクル価格フィードから追加の価値をキャプチャするメカニズムを必要とする貸付プロトコルとして機能します。ChainlinkのSVRは、その「デュアルアグリゲーター」アーキテクチャとFlashbots MEV-Shareを活用して、Aaveが清算イベント中にかなりの部分を再キャプチャできるようにします。この再キャプチャされた価値は、準備金を改善し、貸し手のAPYを増加させ、プロトコルの全体的な持続可能性と競争力を高めるために再分配されることができます。

Uniswap V3 (従来のAMM): 集中流動性を持つAMMとして、OEVはオラクルの更新時に価格の不一致によるアービトラージ機会を提供します。Uniswap V3の迅速な取引環境に理想的なのがAPI3のOEV-Shareです。API3のOEV-Shareはサイドカーオークションとして機能し、遅延を減少させた迅速かつ効率的なデータフィード更新を提供します。

Uniswap V4モデル(フックシステムとフラッシュ会計を搭載):V4は、スワップ中にカスタマイズされたロジックを統合する可能性を開きます。これは、手数料を動的に調整するためにフックメカニズム内に直接組み込まれるソリューションを必要とします。したがって、RedStone OEVは、ネイティブなOEVフローを作成しながら外部製品にアクセスでき、レイテンシを最小限に抑え、カスタマイズされた取引ロジックを容易にするV4のフックシステムと適切に適合します。

Aerodrome ve(3,3)モデル:このモデルは、投票エスクロー(ve)トークンと(3,3)ゲーム理論を組み合わせて、参加者の利益を整合させることを目的としています。効果的に再捕捉しプロトコルに再分配するソリューションは、Chainlink SVRソリューションであり、その「デュアルアグリゲーター」アーキテクチャとFlashbots MEV-Shareを組み合わせることで、約20〜50%のOEVをプロトコルに再捕捉できます。これにより、APYが増加し、Aerodromeエコシステムへの参加者をさらに引き付けることができます。

パーペチュアルDEXは、資金調達率やインデックス/マーク価格を計算するためにオラクルに大きく依存しており、清算カスケードに対して脆弱です。このため、UMAのオーバルは、Chainlinkの価格フィードをラップすることでMEVリキャプチャのためのオークションを実行するように設計されており、約90%のOEVをプロトコルにリダイレクトします。これは、価格の安定性とリスク軽減が重要なパーペチュアルDEX環境に最適です。

アグリゲータDEXは、複数のソースからのオーダーフローを統合し、高速取引をサポートし、MEVの機会を最大化するために、リアルタイムの価格更新を超低遅延で要求します。Pyth OFAによって、彼らは連続的かつ迅速なデータフィード更新を提供し、シームレスな統合を実現しており、多様なオーダーフローの効率的な集約と処理を必要とするプロトコルに最適なソリューションとなっています。

要約すると、各メカニズムに対する推奨ソリューションは次のとおりです:

- Aave: Chainlink スマートバリューリキャプチャ (SVR)

- Uniswap V3: API3のOEVシェア

- Uniswap V4: RedStone OEV

- エアロドローム:Chainlinkスマートバリューリキャプチャ(SVR)

- パーペチュアルDEX: UMAのオーバル

- アグリゲーター DEX: Pyth OFAs

結論

OEVはもはやDeFiの単なる「バグ」ではありません。それはプロトコルの持続的運用のための機能に発展しています。ソリューションを実装することにより、プロトコルはMEVを隠れた税金から収益エンジンに変えることができ、DeFiの次の成長段階の鍵となる可能性があります。

投資論文については、リスクに対処しながら機会を活用することで、DeFiはOEVの課題をエコシステム内での効率性と価値保持の向上の触媒に変えることができます。MEVの再獲得を優先するプロトコルは、長期的に見てより強力な経済モデルと持続可能性を証明するでしょう。

ゲートベンチャーズについて

Gate Venturesは、Gateのベンチャーキャピタル部門であり、Web 3.0時代に世界を再構築するための分散型インフラストラクチャー、ミドルウェア、アプリケーションへの投資に焦点を当てています。世界中の業界リーダーと協力し、Gate Venturesは、社会的および金融的相互作用を再定義するために必要なアイデアと能力を持つ有望なチームやスタートアップを支援します。

ウェブサイト: https://www.gate.com/ventures

ご注目いただきありがとうございます。