Gate Ventures Resumen Semanal de Cripto (15 de septiembre de 2025)

Gate Ventures

TL;DR

- El IPC de EE. UU. y el IPC básico estuvieron en línea con las expectativas del mercado la semana pasada, pero los precios de los bienes básicos se vieron impulsados al alza debido a los efectos de traspaso de los aranceles a los automóviles.

- El gran evento de la semana es la reunión del FOMC del jueves, mientras que una reducción de 25 puntos básicos está casi incorporada, hay posibilidades de otros resultados de la reunión.

- Los ETF de BTC vieron entradas de $2.34B con precios estables, mientras que ETH rebotó ~7% con entradas de $640M a medida que los ETF revertían las salidas. Las salidas de validadores de ETH (~$2.6M) se dispararon después de que Kiln hiciera retiros precautorios tras un hackeo de $41M en SOL. ETH/BTC subió a 0.04.

- Principales movimientos: MNT +40% (especulación de recompra), DOGE +20% (noticias de ETF), AVAX +19% (aumento de DeFi de sUSDe + Benqi).

- Nuevos lanzamientos: AVNT (DEX de futuros en Base) aumentó ~10x después de las listas de Bithumb/Upbit; LINEA (una Capa 2 de Consensys) ha estado ganando gradualmente atención en el mercado.

- Galaxy Digital, Jump Crypto y Multicoin Capital lideran PIPE de $1.65B para lanzar la estrategia de tesorería Solana de Forward Industries.

- Tether lanza USAT, una stablecoin conforme a la normativa de EE. UU., desafiando al USDC de Circle.

- MegaETH lanza USDm, una stablecoin que genera rendimiento para subsidiar las tarifas del protocolo.

Resumen Macro

El IPC de EE. UU. y el IPC subyacente estuvieron en línea con las expectativas del mercado la semana pasada, pero los precios de los bienes básicos aumentaron debido a los efectos de traslado de los aranceles automotrices.

El IPC de EE. UU. aumentó un 0.4% mensual en agosto y un 2.9% interanual, el IPC básico subió un 0.3% mensual y un 3.1% interanual, en línea con las expectativas del mercado. Por componente, los precios de los bienes básicos aumentaron un 1.5% interanual, el nivel más alto desde mayo de 2023, señalando un cambio en los bienes básicos de la deflación de 2023–2024 a la inflación. Dentro de los automóviles, los precios de los coches usados aumentaron un 1.0%, los coches nuevos un 0.3%, y las piezas de vehículos motorizados que no son neumáticos un 1.7%, lo que indica los efectos de traspaso de los aranceles automovilísticos.

Aunque la inflación de agosto no superó las expectativas, la tendencia no está convergiendo hacia el objetivo del 2% de la Fed; más bien, se está alejando. Esto ocurre en un contexto de datos de empleo notablemente más débiles y un mercado laboral estancado. Debido a que los datos de empleo continúan deteriorándose, la Fed probablemente tendrá que recortar las tasas primero; sin embargo, en medio de la contracción de la oferta, los riesgos de estanflación merecen atención. Los datos recientes muestran que el crecimiento del empleo en EE. UU. casi se ha estancado, mientras que las presiones inflacionarias siguen acumulándose; esto sugiere que a corto plazo, la presión de la "estancamiento" supera a la presión de la "inflación".

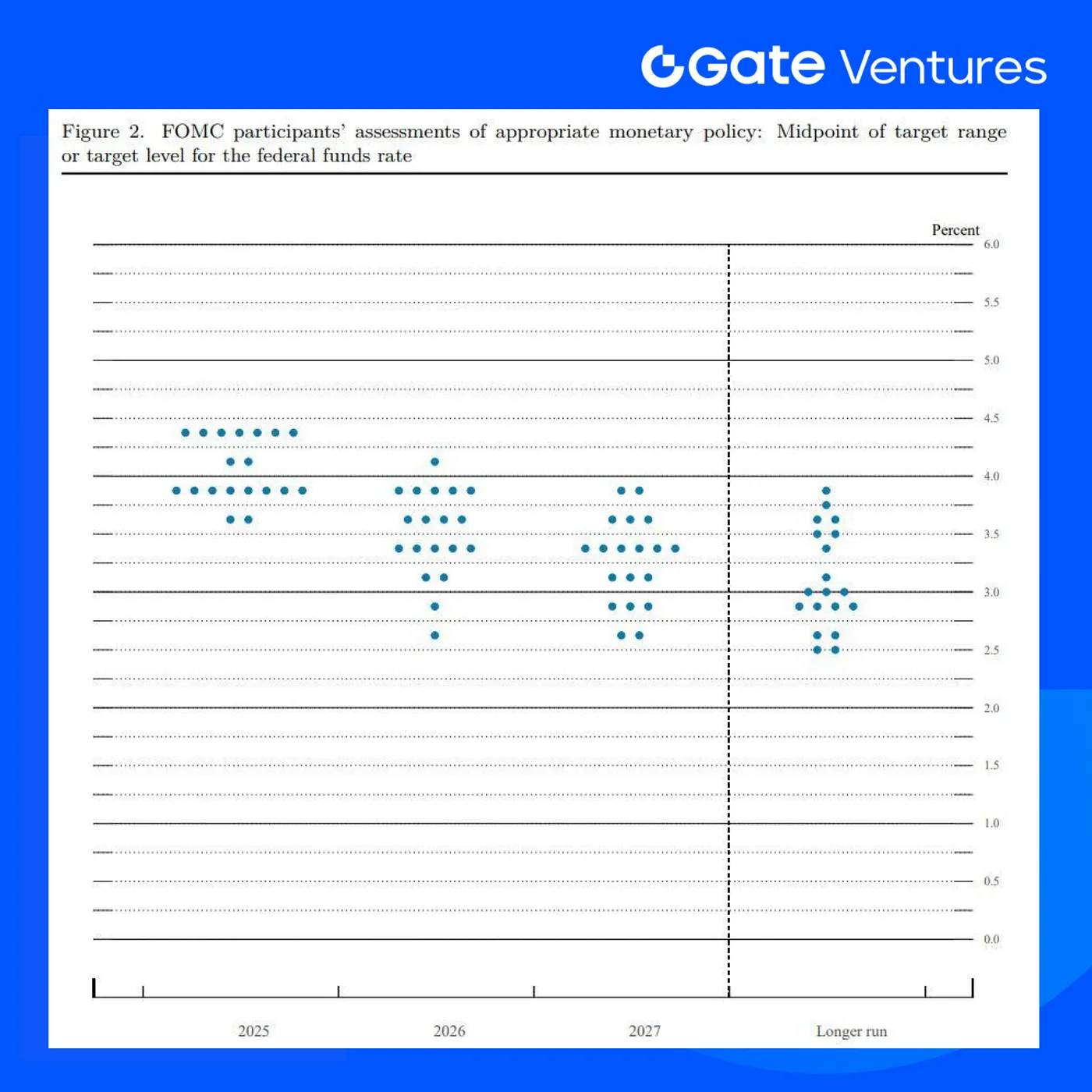

El gran evento de la semana es la reunión del FOMC el jueves, donde se espera ampliamente un recorte de tasas de interés. El mercado cree en una certeza casi total de un recorte de 25 puntos básicos esta vez, pero también hay una menor probabilidad de un recorte de 50 puntos básicos. La reunión también verá actualizadas las proyecciones de los miembros del FOMC para las futuras tasas de interés en el gráfico de puntos, lo que proporcionará una guía importante sobre cómo los formuladores de políticas ven la evolución del camino de las tasas en los próximos años. El último conjunto de proyecciones mostró que la expectativa mediana del FOMC era de una tasa de fondos federales del 3.6% en 2026 y del 3.4% en 2027, bajando al 3.0% a largo plazo. (1, 2)

Gráfico de puntos de la reunión del FOMC el 18 de junio

DXY

El índice del dólar estadounidense subió un poco el pasado viernes, pero aún se mantuvo en camino hacia una caída semanal del 0.1%, y ha sido la segunda disminución semanal consecutiva, debido a los débiles datos económicos y la posible reducción de tasas. (3)

Rendimiento del bono a 10 años de EE. UU.

El rendimiento de los bonos a 10 años de EE. UU. ha experimentado una turbulencia relativamente estable entre el 4.00% y el 4.10%, mostrando que el mercado está llegando a un consenso sobre la fijación de precios de los activos antes de que se anuncie la reducción real de tasas. (4)

Oro

Los precios del oro subieron ligeramente el pasado viernes, manteniéndose cerca del máximo histórico de $3,673.95 alcanzado el pasado martes, ya que los signos de un debilitamiento en el mercado laboral de EE.UU. reforzaron las expectativas del mercado sobre el primer recorte de tasas de la Fed este año. (5)

Cripto Mercados Resumen

1. Activos Principales

Precio de BTC

Precio de ETH

Ratio ETH/BTC

La semana pasada, los ETFs de Bitcoin en EE. UU. registraron fuertes entradas de 2.34B$, con los precios de BTC manteniéndose estables en torno a los niveles de la semana anterior. Ethereum repuntó, registrando una ganancia de aproximadamente el 7% a medida que los ETFs de ETH en EE. UU. se recuperaron de las salidas récord de la semana anterior y registraron alrededor de 640M$ en entradas netas.

En la cadena, las colas de salida de validadores de ETH se dispararon a $2.6M el 11 de septiembre, lo que se debe en gran parte a Kiln, un importante proveedor de staking que tomó medidas de precaución. Días antes, los hackers comprometieron la API del validador de Solana de SwissBorg (operado a través de Kiln), causando una pérdida de $41M en SOL. Mientras los activos de ETH permanecieron seguros, Kiln retiró proactivamente más de un millón de ETH del staking para mitigar riesgos potenciales. (6)

Dada la mejor actuación de ETH en relación a BTC, la relación ETH/BTC subió ligeramente a 0.04.

2. Capitalización total del mercado

Cripto Total Marketcap

Cripto Total Marketcap Excluding BTC and ETH

Cripto Total Marketcap Excluyendo la Dominancia de los 10 Principales

La capitalización total del mercado cripto subió ~5% a $3.98T, mientras que el mercado de altcoins (ex-BTC y ETH) creció ~7% a $1.13T, impulsado por el fuerte desempeño de SOL, DOGE, AVAX y MNT.

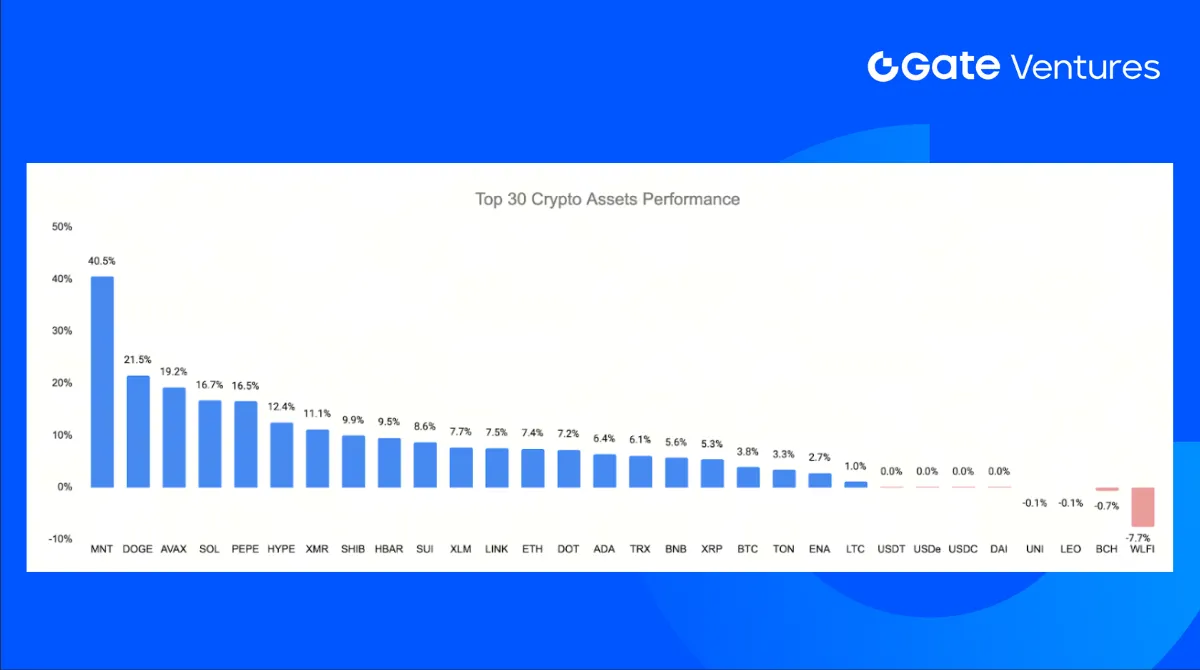

3. Rendimiento de los 30 principales activos Cripto

Fuente: Coinmarketcap y Gate Ventures, a partir del 15 de septiembre de 2025

El mercado de altcoins ha mantenido su fuerza esta semana, liderado por Mantle (MNT) con un aumento de más del 40%.

El repunte de MNT se ha sustentado en fundamentales sólidos: la profunda integración de Bybit (descuentos en tarifas, uso de colateral, pago), las perspectivas de un programa de recompra y quema, la relativa subvaluación frente a sus pares y el crecimiento más amplio del ecosistema. La narrativa clave sigue siendo que el mercado asigna una prima a MNT sobre otros tokens de CEX como BNB y OKB, con la especulación creciendo de que Mantle podría seguir el precedente de OKB al iniciar recompras.

Dogecoin (DOGE) ocupó el segundo lugar con ~20% de ganancias, impulsado por los nuevos titulares sobre el lanzamiento de un ETF de DOGE, a pesar de que el proceso de aprobación se ha retrasado una vez más. (7, 8)

Avalanche (AVAX) siguió con un aumento de ~19%, respaldado por una sólida actividad DeFi. La semana pasada, los DEX de Avalanche registraron ~$3.8B en volumen de trading, el más alto desde marzo de 2024. El aumento fue impulsado principalmente por

- el lanzamiento de sUSDe de Ethena Labs junto con Pendle, que permite tanto mercados de rendimiento fijo como variable en Avalanche.

- Benqi, el mayor protocolo de préstamos de Avalanche, que vio el TVL aumentar aproximadamente un 18%.(9)

4. Nuevo Token Lanzado

Avantis (AVNT) es un DEX de perps construido en Base, respaldado por la Base Foundation y Pantera Capital, que permite el trading con apalancamiento en cripto, materias primas, forex y acciones. AVNT debutó en Binance Alpha y Binance Futures el 9 de septiembre, con una lista spot simultánea en Coinbase. Desde entonces, el token ha ganado impulso, y su precio se disparó casi 10 veces tras las listas de hoy en las principales bolsas coreanas Bithumb y Upbit.

Linea (LINEA) es un rollup de Capa-2 construido sobre Ethereum, desarrollado por Consensys y respaldado por importantes socios del ecosistema, diseñado para proporcionar una ejecución de bajo costo y alta capacidad de procesamiento con total equivalencia EVM. LINEA debutó con su TGE y listados en intercambios importantes como Binance y Bybit, junto con un impulso de integración simultáneo a través de protocolos DeFi. El token ha ganado impulso desde entonces, apoyado por su reciente aparición en OKX Boost Launch, que amplió aún más la liquidez y el acceso minorista.

Los aspectos destacados clave de Cripto

1. Galaxy Digital, Jump Crypto y Multicoin Capital lideran una PIPE de $1.65B para lanzar la estrategia de tesorería de Solana de Forward Industries

Forward Industries (FORD) anunció que ha entrado en una inversión privada en capital público (PIPE) de $1.65B destinada a construir un tesoro de activos digitales centrado en Solana, liderado por Galaxy Digital, Jump Crypto y Multicoin Capital, con la participación de C/M Capital Partners. Las firmas proporcionarán capital y apoyo estratégico para posicionar a Forward como el principal participante institucional que cotiza en bolsa en el ecosistema de Solana. Como parte de la transacción, se espera que el cofundador de Multicoin, Kyle Samani, se convierta en Presidente de la Junta, mientras que representantes de Galaxy y Jump están programados para unirse a la junta como observadores. Cantor Fitzgerald & Co. fue nombrado agente de colocación líder, y Galaxy Investment Banking está actuando como co-agente de colocación y asesor financiero.

La dirección caracterizó a Solana como una apuesta de alta convicción, citando su ritmo de desarrollo, adopción y rendimiento, mientras que los socios aportan una profunda experiencia en el ecosistema: Galaxy asesorará sobre comercio, préstamos, staking y riesgo, y Jump continúa reforzando la infraestructura de Solana a través de su cliente validador Firedancer. Si se ejecuta a gran escala, la iniciativa del tesoro colocaría a Forward entre los tesoros de activos digitales públicos más grandes, elevando a Solana junto a las tenencias corporativas establecidas de BTC/ETH. Los ingresos del PIPE están destinados a financiar las operaciones activas del tesoro de SOL, reforzando el cambio de Forward de un diseño de producto tradicional a una estrategia de balance general nativa de cripto, alineada con la infraestructura institucional en Solana. (10, 11)

2. Tether lanza USAT, un stablecoin compatible con EE. UU., desafiando el USDC de Circle

Tether ha introducido USAT, su primera stablecoin conforme a las regulaciones de EE. UU., marcando un impulso formal en el mercado americano, que ha estado dominado durante mucho tiempo por el USDC de Circle. El token será emitido por Anchorage Digital Bank, con Cantor Fitzgerald gestionando las reservas. Bo Hines, un exasesor de política de cripto de la Casa Blanca, liderará la nueva filial de Tether en EE. UU. como CEO.

Construido para cumplir con el estándar de la Ley GENIUS, USAT opera en rieles regulados: los saldos y flujos son transparentes y rastreables, y el token no genera rendimiento por diseño. Tether enmarca esto como un movimiento de "cobertura y expansión": USDT continúa como el caballo de batalla offshore y sin permisos, mientras que USAT ofrece a bancos, corporaciones y fintechs una vía de acceso conforme a la misma marca. Tether dice que Anchorage y Cantor también tomarán participaciones en la entidad estadounidense y compartirán los ingresos de reservas, con términos que se finalizarán. Las operaciones en EE.UU. estarán basadas en Charlotte, Carolina del Norte; la sede internacional permanece en El Salvador.

Las apuestas competitivas son altas. La oferta de USDT se sitúa en casi $170B, en comparación con aproximadamente $73B para USDC, y un producto de Tether regulado en EE. UU. podría debilitar la posición de USDC como el dólar "compatible" por defecto. La presión podría aumentar donde USDC está arraigado (por ejemplo, la actividad de Hyperliquid), ya que la distribución y las integraciones se convierten en el verdadero campo de batalla. USAT podría ayudar a que las stablecoins se vuelvan convencionales al hacer que los pagos sean más rápidos, la liquidez más profunda y el acceso más fácil para las grandes instituciones. Los críticos advierten que esto conlleva un costo de privacidad, ya que la red es autorizada y cada transacción es rastreable, a diferencia del modelo anterior y más abierto del cripto (12, 13)

3. MegaETH lanza USDm, una stablecoin generadora de rendimiento para subsidiar las tarifas del protocolo

MegaETH, una L2 asegurada por Ethereum, está introduciendo USDm, una stablecoin nativa construida con Ethena para reemplazar los márgenes de secuenciador tradicionales dirigiendo el rendimiento de las reservas para cubrir los costos operativos de la red. La primera iteración de USDm se emitirá en las vías USDtb de Ethena, cuyas reservas se mantienen principalmente en el fondo tokenizado del Tesoro de EE. UU. de BlackRock (BUIDL) a través de Securitize, junto con estables líquidos para redenciones, proporcionando respaldo de grado institucional y contabilidad transparente. USDtb, por ejemplo, tiene ≈$1.5B en circulación, con cumplimiento de la Ley GENIUS a través de Anchorage Digital Bank.

USDm estará profundamente integrado en carteras MegaETH, pagadores, Dapps y servicios; las opciones existentes (USDT0, cUSD) siguen siendo de primera clase. La red de prueba pública de MegaETH está activa, demostrando tiempos de bloque de ~10 ms y más de 20k TPS, con una hoja de ruta que apunta a hasta 100k TPS mientras preserva la composabilidad de Ethereum, permitiendo aplicaciones en tiempo real, de streaming e interactivas a tarifas de menos de un centavo.

En economía, los ingresos de reserva de USDm se dirigen programáticamente a OPEX del secuenciador, no a las ganancias de la cadena. MegaETH dijo que los detalles de MEV y otros ingresos se compartirán más cerca del mainnet. Alternativas como el reparto de rendimiento de usuarios están limitadas por la Ley GENIUS, haciendo que la cobertura de OPEX sea el primer paso; la asignación puede evolucionar a medida que la red madura.(14, 15, 16)

Acuerdos de Key Ventures

1. Ethena Labs invierte en Based para impulsar el crecimiento del stablecoin USDEe en Hyperliquid

Ethena Labs ha realizado una inversión estratégica en Based, la plataforma de códigos de construcción más grande en Hyperliquid, para acelerar la adopción de su dólar sintético USDe. Based actualmente representa casi el 7% del volumen de perpetuos de 24 horas de Hyperliquid, y la asociación está diseñada para profundizar la liquidez y expandir los casos de uso de stablecoin en toda la bolsa.

La colaboración establece a Based como un socio clave para la suite de stablecoins de Ethena, que incluye USDe, USDtb y productos futuros. Ethena dijo que la iniciativa integrará USDe no solo en los flujos de negociación en Hyperliquid, sino también en el programa de tarjetas de débito de Based, lo que permitirá a los usuarios gastar stablecoins a nivel global, con funcionalidad de rendimiento incorporada. Los stakers de sENA también obtendrán elegibilidad exclusiva para los Puntos Based bajo el acuerdo.

Juntas, las empresas tienen como objetivo fusionar el comercio y los pagos, uniendo la liquidez en cadena con las vías financieras del mundo real. Ethena continúa escalando USDe como un activo central de colateral y liquidación en la economía digital. (17, 18)

2. Inversion asegura $26.5M para adquirir y mejorar empresas tradicionales con infraestructura Blockchain

Inversion ha recaudado $26.5M en una ronda de semillas para seguir un enfoque de capital privado hacia la adopción de Cripto: adquirir negocios tradicionales y mejorarlos con infraestructura de blockchain. La ronda recibió apoyo de Dragonfly, Lightspeed Venture Partners, ParaFi Capital, Mirana Ventures, HashKey Capital, VanEck, Volt Capital, Race Capital, Moonrock Capital, Bodhi Ventures, entre otros.

Inversion está construyendo Inversion L1, una capa 1 impulsada por Avalanche diseñada específicamente para estrategias de capital privado nativas de cripto. En lugar de perseguir la especulación del usuario final, el modelo se dirige a negocios generadores de efectivo fuera de la cadena, integrando pagos con stablecoin y servicios financieros en la cadena para reducir costos, acelerar la liquidación y desbloquear nuevas líneas de ingresos con un mandato de largo plazo, mantener para siempre. Los inversores describen la estrategia como primera en distribución: adquirir bases de clientes establecidas e integrar cripto como infraestructura invisible, no ideología. VanEck enmarcó el objetivo como cambiar el enfoque de TVL especulativo a PIB en la cadena, acumulando valor de red a partir de la actividad económica real en la cadena Inversion. Con rieles de stablecoin escalando globalmente, los patrocinadores ven a Inversion posicionada para capturar billones en volumen de pagos a medida que las empresas migran a dinero programable.

Con el capital semilla en mano, Inversion planea buscar adquisiciones y comenzar a llevar ingresos del mundo real a la cadena, con el objetivo de probar la tesis de que las actualizaciones de blockchain optimizan las operaciones, mejoran la liquidez y estandarizan el cumplimiento a través de una cartera de negocios modernizados y habilitados por tokens. (19, 20, 21)

3. Recoveris asegura $1.26M para lanzar un sistema de gestión de investigaciones mejorado por IA

Recoveris, una empresa suiza, recaudó 1 millón de CHF (~1.26 millones de dólares) en una ronda de semillas estratégica liderada por VerifyVASP para construir un Sistema de Gestión de Investigaciones en Blockchain (BIMS) mejorado por IA. La plataforma automatizará trabajos de caso complejos, optimizará flujos de trabajo y mejorará las comunicaciones entre las partes interesadas en investigaciones cross-chain. Los servicios de recuperación liderados por expertos de la firma ya sirven a intercambios, proyectos DeFi, bancos, aseguradoras, bufetes de abogados e individuos, aprovechando la profunda técnica forense y la experiencia práctica en casos. El nuevo capital está dedicado exclusivamente al desarrollo del producto.

VerifyVASP contribuirá con conjuntos de datos VASP/transaccionales verificados y experiencia en la Regla de Viaje, fortaleciendo BIMS con un contexto de contraparte verificable utilizado por equipos de cumplimiento, UIF y fuerzas del orden en todo el mundo. La empresa describió la recaudación como "combustible para cohetes" para la hoja de ruta del producto. La dirección agregó que las herramientas impulsadas por IA son vitales a medida que crece el crimen en activos digitales, apoyando un ecosistema Web3 más seguro y conforme.

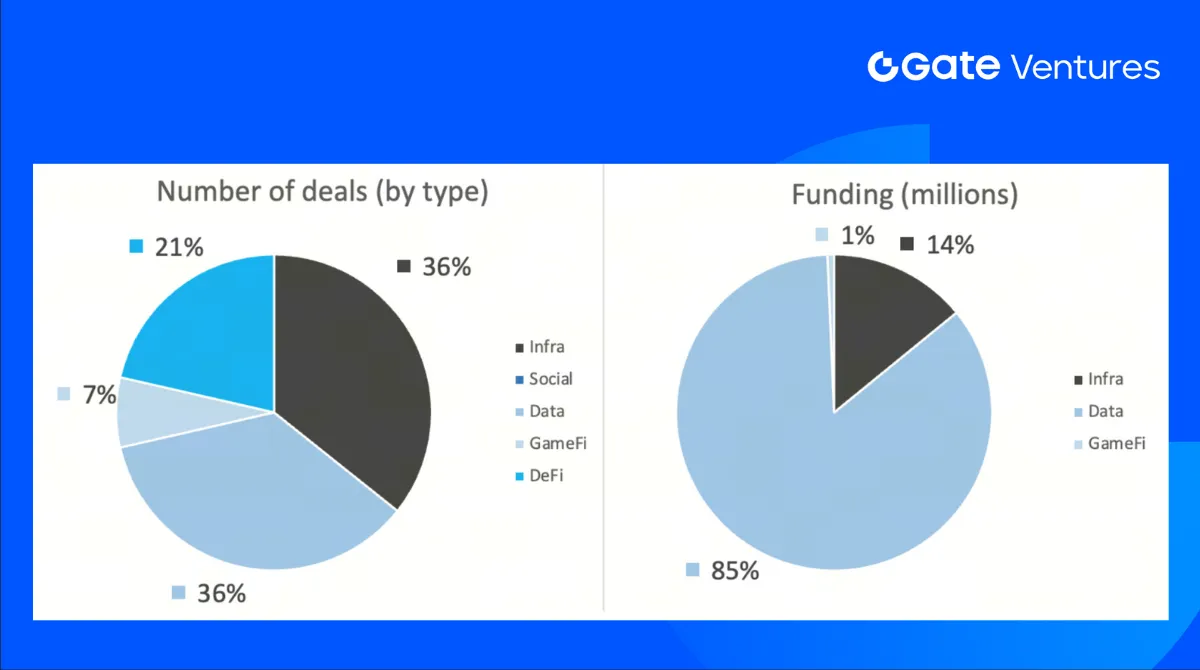

Métricas del Mercado de Ventures

El número de acuerdos cerrados en la semana anterior fue de 14, con Infra teniendo 5 acuerdos, representando el 36% de cada sector del número total de acuerdos. Mientras tanto, Data tuvo 5 (36%), Gamefi tuvo 1 (7%) y DeFi tuvo 3 (21%) acuerdos.

Resumen semanal de acuerdos de inversión, Fuente: Criptorank y Gate Ventures, a partir del 15 de septiembre de 2025

El monto total de financiación divulgada recaudada en la semana anterior fue de $594M, el 43% de los acuerdos (6/14) en la semana anterior no publicaron el monto recaudado. La mayor financiación provino del sector de Datos con $506M. Acuerdos más financiados: Rapyd $500M, Gemini $50M.

Resumen semanal de acuerdos de inversión, Fuente: Criptorank y Gate Ventures, a partir del 15 de septiembre de 2025

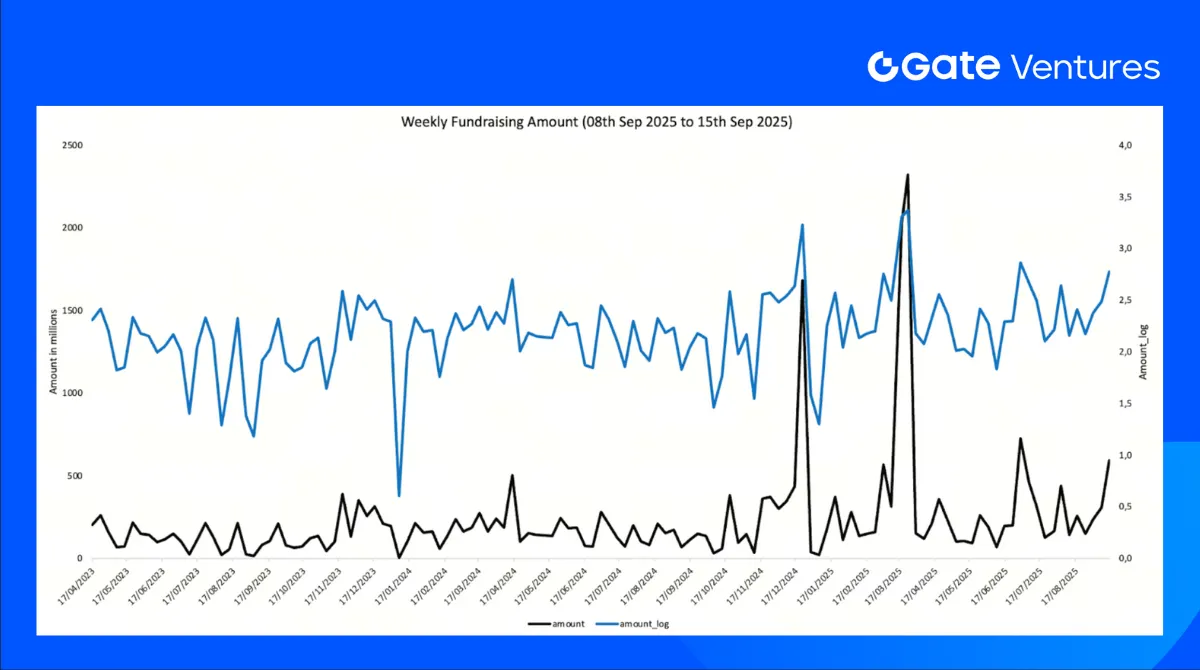

El total de recaudación semanal ascendió a $594M para la segunda semana de sep-2025, un aumento del +95% en comparación con la semana anterior. La recaudación semanal en la semana anterior aumentó un +81% en comparación con el año anterior para el mismo período.

Acerca de Gate Ventures

Gate Ventures, el brazo de capital de riesgo de Gate, se centra en inversiones en infraestructura descentralizada, middleware y aplicaciones que remodelarán el mundo en la era Web 3.0. Trabajando con líderes de la industria en todo el mundo, Gate Ventures ayuda a equipos y startups prometedores que poseen las ideas y capacidades necesarias para redefinir las interacciones sociales y financieras.

Sitio web: https://www.gate.com/ventures

Gracias por su atención.

Compartir

Contenido