التقرير الشهري: تحليل وتفنيد خرافة الموسمية

الملخص

نتوقع استمرار الزخم الإيجابي لسوق العملات الرقمية خلال الربع الرابع من 2025، مدفوعًا بـسيولة قوية وظروف اقتصادية كلية داعمة، إلى جانب تطورات تنظيمية إيجابية. ونرى أن البيتكوين سيواصل التفوق على توقعات السوق، مستفيدًا بشكل مباشر من الرياح الاقتصادية الحالية. باستثناء أي صدمة في أسعار الطاقة أو عوامل أخرى قد تؤثر على التضخم، فإن احتمال تغيير المسار الحالي للسياسة النقدية الأمريكية منخفض جدًا حاليًا. في المقابل، من المنتظر أن يحافظ الطلب التقني من خزائن الأصول الرقمية (خزائن الأصول الرقمية، DATs) على دعم قوي لأسواق العملات الرقمية.

رغم ذلك، تظل مسألة الموسمية تشكل تحديًا في قطاع العملات الرقمية، حيث سجل البيتكوين ستة انخفاضات متتالية أمام الدولار في شهر سبتمبر بين 2017 و2022. ومع أن هذا النمط دفع العديد من المستثمرين للاعتقاد بأن الموسمية تؤثر بشدة على أداء العملات الرقمية، إلا أن هذا الافتراض ثبت خطؤه في عامي 2023 و2024. تؤكد الدراسة أن صغر حجم العينة وتنوع النتائج يجعلان مثل هذه المؤشرات الموسمية غير ذات دلالة إحصائية كافية.

يبقى السؤال الأبرز في السوق: هل نحن في بداية أم نهاية دورة خزائن الأصول الرقمية؟ اعتبارًا من 10 سبتمبر، تحتفظ هذه الخزائن العامة بأكثر من 1 مليون بيتكوين (110 مليار دولار)، و4.9 مليون إيثيريوم (21.3 مليار دولار)، و8.9 مليون سولانا (1.8 مليار دولار)، بينما بدأ اللاعبون المتأخرون يستهدفون العملات البديلة ذات المخاطر المرتفعة. نعتقد أننا في مرحلة المنافسة المباشرة (PvP) من الدورة، وهي مرحلة تدفع رأس المال نحو أكبر الأسماء الرقمية. في الوقت ذاته، من المرجح أن تسبق هذه المرحلة اندماجات بين الجهات الأصغر في خزائن الأصول الرقمية.

الرؤية لا تزال إيجابية

في مستهل العام، توقعنا أن تنتقل سوق العملات الرقمية إلى أدنى مستوياتها خلال النصف الأول من 2025، ثم تسجل أعلى مستويات تاريخية في النصف الثاني. كان ذلك رأيًا مخالفًا للسائد، حيث تباينت المخاوف بشأن الركود، والتشكيك في الحركات الصعودية، واختلاف التصورات حول مدة أي تعافي. ومع أن تلك الرؤى كانت شائعة، إلا أن وجهة نظرنا استندت إلى توقعات اقتصادية كلية مختلفة.

مع دخول الربع الرابع، نواصل التفاؤل بشأن أداء الأسواق الرقمية، مدعومين باستمرار السيولة القوية، والتوجهات الاقتصادية الإيجابية، والتطورات التنظيمية المواتية. وفيما يخص السياسة النقدية، نتوقع أن يقوم الاحتياطي الفيدرالي بتخفيض أسعار الفائدة في 17 سبتمبر و29 أكتوبر، حيث أظهر سوق العمل الأمريكي دلائل واضحة على الضعف. وبدلًا من أن يشكل ذلك قمة سعرية مؤقتة، نرى أنه سيحفز السيولة على الدخول للسوق. بالفعل، أوضحنا في أغسطس أن انخفاض الفائدة قد يدفع جزءًا كبيرًا من الأموال البالغة قيمتها 7.4 تريليون دولار من صناديق سوق المال إلى الاستثمار في العملات الرقمية.

ومع ذلك، يبقى حدوث تغيير كبير في مسار التضخم تهديدًا لهذه الرؤية، خاصة في حال ارتفاع أسعار الطاقة. (يفضل اعتبار الرسوم الجمركية أقل خطورة مما يُعتقد عادةً). في الوقت ذاته، اتفقت مجموعة أوبك+ مؤخرًا على زيادة إنتاج النفط، فيما تظهر مؤشرات لتباطؤ الطلب العالمي. رغم ذلك، هناك إمكانية لارتفاع الأسعار مع فرض المزيد من العقوبات على روسيا. حاليًا، لا نتوقع أن تتجاوز الأسعار مستويات قد تدفع الاقتصاد إلى الركود التضخمي.

مرحلة المنافسة المباشرة بين خزائن الأصول الرقمية

من جهة أخرى، نتوقع أن يظل الطلب التقني من خزائن الأصول الرقمية (خزائن الأصول الرقمية، DATs) عنصر دعم مستمر للأسواق. بلغ تأثير خزائن الأصول الرقمية نقطة تحول مهمة. لم نعد في مرحلة التبني المبكر التي استمرت 6–9 أشهر مضت، ونرى أننا لسنا قريبين أيضًا من نهاية الدورة. بل دخلنا مرحلة المنافسة المباشرة (PvP)، حيث يعتمد النجاح على التنفيذ المتميز، التفرّد، والتوقيت، وليس مجرد تقليد نموذج MicroStrategy.

استفاد اللاعبون الأوائل مثل MicroStrategy من علاوات كبيرة على صافي قيمة الأصول (صافي قيمة الأصول، NAV)، لكن شدة المنافسة، وتحديات التنفيذ، والضوابط التنظيمية أدت إلى انخفاض تلك العلاوات. علاوة الندرة التي ميزت المرحلة الأولى تلاشت، برأينا. رغم ذلك، تحتفظ خزائن البيتكوين بما يفوق 1 مليون بيتكوين، أي نحو 5% من إجمالي العرض المتداول. وعلى الصعيد ذاته، تمتلك نخبة خزائن الإيثيريوم حوالى 4.9 مليون إيثيريوم (21.3 مليار دولار)، بما يزيد على 4% من إجمالي العرض المتداول للإيثيريوم.

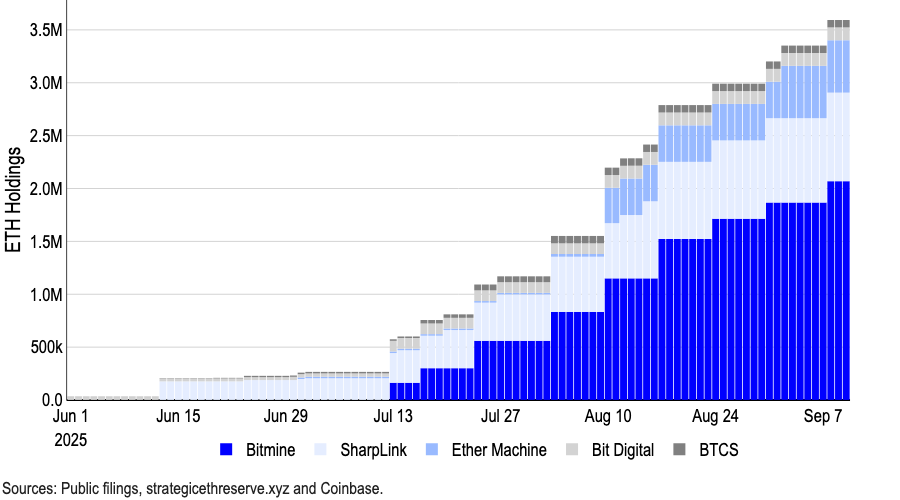

الرسم البياني 1. استمر خزائن الإيثيريوم في زيادة الاستحواذ

في أغسطس، كشفت فايننشال تايمز أن 154 شركة أمريكية مدرجة جمعت نحو 98.4 مليار دولار لشراء العملات الرقمية في 2025، في ارتفاع قياسي مقارنةً بـ33.6 مليار دولار جمعتها 10 شركات منذ بداية العام (بحسب بيانات Architect Partners). ويزداد التوجه نحو توظيف رأس المال في الرموز الأخرى، لا سيما سولانا والعملات البديلة. (وقد جمعت Forward Industries مؤخرًا 1.65 مليار دولار لدعم خزينة سولانا بمساهمة Galaxy Digital وJump Crypto وMulticoin Capital.)

أدى هذا النمو إلى تركيز رقابي أكبر. تظهر تقارير حديثة أن ناسداك شددت الرقابة على خزائن الأصول الرقمية، مطالبة بموافقة المساهمين لبعض المعاملات وتعزيز الإفصاح. ومع ذلك، أوضحت ناسداك عدم إصدارها أي بيان رسمي عن قواعد جديدة لخزائن الأصول الرقمية.

تتجه دورة خزائن الأصول الرقمية نحو مرحلة أكثر نضجًا، وانتهى زمن الأرباح السهلة والعلاوات المضمونة. وفي مرحلة المنافسة المباشرة (PvP)، يبرز اللاعبون الأكثر انضباطًا واستراتيجية، بينما تواصل الأسواق الاستفادة من التدفقات الرأسمالية غير المسبوقة القادمة من هذه الخزائن.

هل تشكل الموسمية مخاطرة؟

تظل قضية الموسمية تثير اهتمام متداولي العملات الرقمية. فقد تراجع البيتكوين مقابل الدولار في ستة أشهر سبتمبر متتالية بين 2017 و2022، بمعدل عائد سلبي 3% خلال العقد الأخير، ما يمنح الكثيرين انطباعًا بأن الموسمية تؤثر بقوة على أداء العملات الرقمية وأن سبتمبر فترة عالية المخاطر. لكن لو اعتمد المتداولون على هذا النمط، لكانت النتائج سلبية في 2023 و2024.

تعد الموسمية الشهرية غير مؤشر تداول مفيد للبيتكوين. حيث تظهر جميع الأدوات الإحصائية، من الرسوم البيانية التكرارية، ونسب الاحتمالات اللوجستية، واختبارات العينة الخارجية، والاختبارات الوهمية، والضوابط، نفس النتيجة: شهر السنة ليس مؤشرًا ثابتًا للعائدات الشهرية للبيتكوين إن كانت إيجابية أم سلبية. (تم استخدام العائدات اللوغاريتمية لأنها الأكثر ملاءمة لتقييم النمو المركب والتقلبات بعيدة المدى).

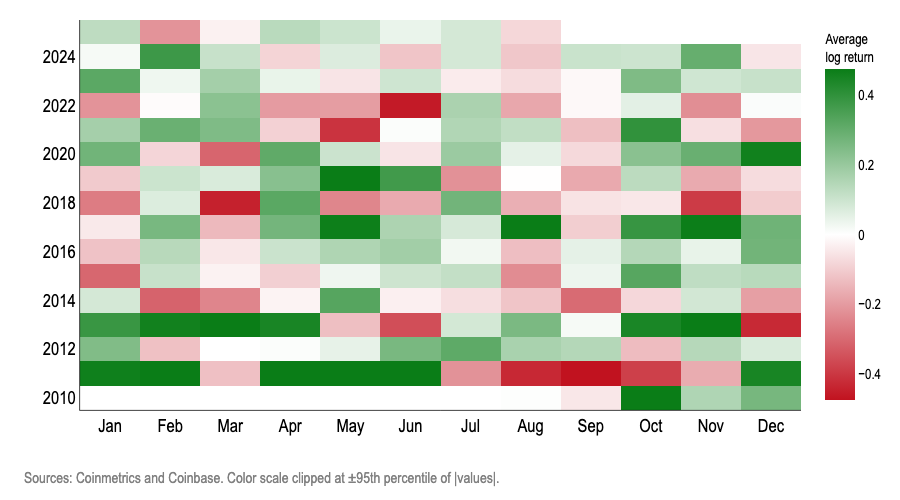

الرسم البياني 2. خريطة حرارية لعائدات البيتكوين الشهرية اللوغاريتمية

توضح الاختبارات التالية أن "شهر التقويم" غير فعال في التنبؤ باتجاه عائدات البيتكوين الشهرية:

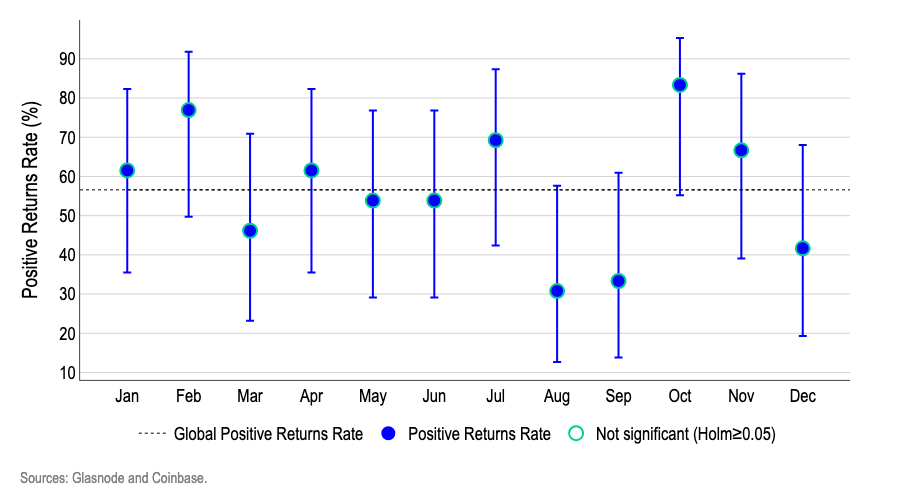

1. فترات الثقة ويلسون: يبين الرسم البياني 3 أنه بعد احتساب عدم التيقن الناتج عن صغر العينة، لا يبرز أي شهر بمعيار دلالة قوي للموسمية. تظهر الأشهر "المرتفعة" (فبراير/أكتوبر) و"المنخفضة" (أغسطس/سبتمبر) تداخلاً في أشرطة الخطأ مع المتوسط العام ومع بعضها، ما يوضح تباينًا عشوائيًا لا نمطًا تقويميًا مستمرًا.

- النقاط تمثل نسبة البيتكوين التي أنهت الشهر بعائد إيجابي؛ الأعمدة الرأسية تبيّن نطاق فترات الثقة ويلسون 95%، وهو الأمثل للعينة الصغيرة.

- الخط المتقطع يعكس المتوسط العام لمعدل الارتفاع. ومع تحليل 12 شهرًا دفعة واحدة، يتم استخدام تعديل هولم لعدم تضخيم أثر شهر واحد دون الدلالة.

الرسم البياني 3. معدل العائدات الإيجابية للبيتكوين بفترات ثقة ويلسون 95%

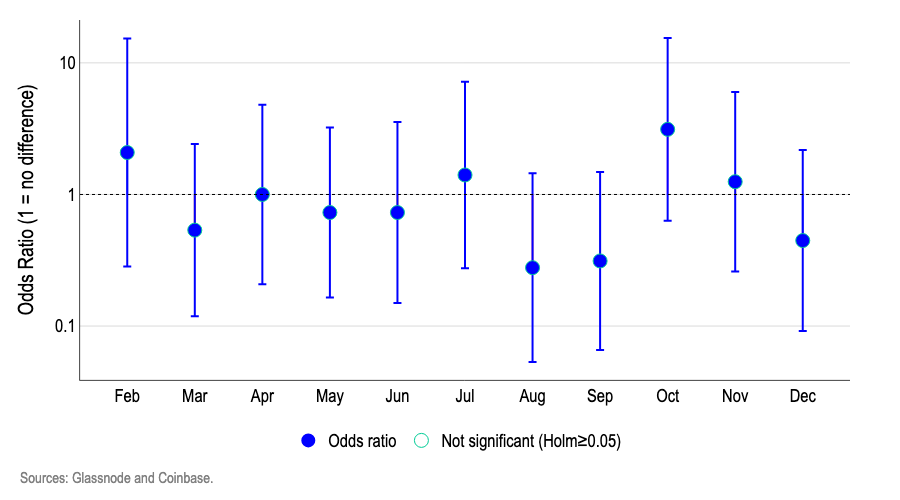

2. الانحدار اللوجستي: تم تطبيق نموذج لوجستي لتحديد ما إذا كانت أشهر السنة تؤثر على احتمال ارتفاع أو هبوط البيتكوين مقارنة بيناير كمرجعية. وتظهر نتائج الرسم البياني 4 أن معظم نسب الاحتمال تقارب 1.0، مع تداخل نطاقات الثقة 95% معها.

- الاتجاه نحو 1.0 يعني تساوي فرصة العوائد الإيجابية مع يناير؛ القيم الأعلى تشير لفرص أكبر، والأقل تعكس فرصًا أدنى.

- مثلاً، نسبة احتمال 1.5 تعني زيادة بحوالي 50% في فرص الشهر الإيجابي مقارنةً بيناير، بينما 0.7 تعني أقل بنحو 30%.

- ومع تداخل النطاقات مع 1.0 وعدم وجود دلالة إحصائية حسب تعديل هولم، لا يصل شهر التقويم لصفة المؤشر المتداول للعوائد الشهرية.

الرسم البياني 4. الانحدار اللوجستي – احتمالات العوائد الشهرية للبيتكوين مقابل يناير

3. اختبارات خارج العينة: في كل خطوة، تم إعادة تقدير نموذجين بالاعتماد على البيانات المتاحة حتى ذلك الشهر، عقب تدريب أولي على نصف العينة:

- النموذج الأساسي يعتمد فقط على الاحتمال التاريخي للأشهر الإيجابية (معدل الأساس).

- نموذج شهر السنة (MoY) هو نموذج انحدار لوجستي يتنبأ باحتمال الشهر الإيجابي بناءً على سلوك الأشهر السابقة.

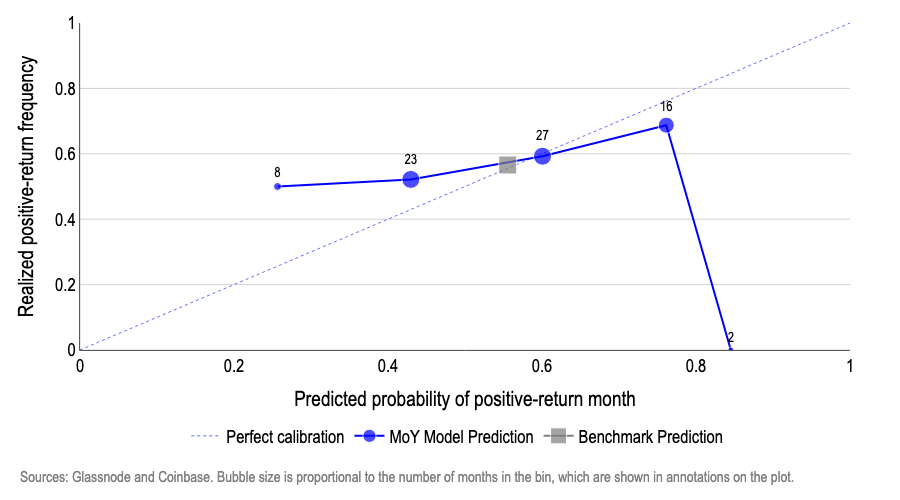

تنعكس النتائج في الرسم البياني 5، حيث يمثل المحور الأفقي الاحتمال المتوقع للشهر الإيجابي، والعمودي نسبة الأشهر الإيجابية فعليًا. النموذج المثالي يصطف على خط 45°، بحيث 50% توقع تعني 50% ظهور فعلي.

نموذج MoY ينحرف بشكل واضح. مثلاً:

- عندما توقع 27% احتمال شهر إيجابي، ظهرت النتيجة الفعلية 50% (تشاؤم مفرط).

- للتوقعات بين 45–60% كانت النتائج قريبة من الهدف.

- أما عند أطراف الاحتمالات الكبرى، فقد بالغ في الثقة (مثلًا توقع 85% وظهرت النتيجة صفر).

بالمقابل، النموذج المرجعي الذي يعتمد على المعدل التاريخي للأشهر الإيجابية (55–57%) يتطابق مع خط 45° تقريبًا، ويثبت بمرور الوقت احتمالية ثابتة تقريبًا لشهر إيجابي. النتيجة: شهر التقويم لا يقدم دلالة توقّعية خارج العينة.

الرسم البياني 5: دقة توقعات نموذج شهر السنة (MoY) خارج العينة

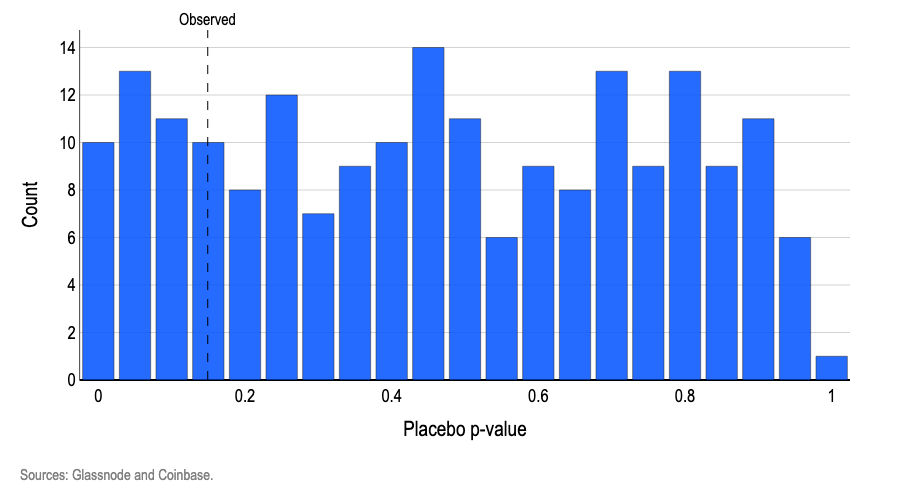

4. الاختبارات الوهمية: تم اختبار ما إذا كانت "تسميات الأشهر" تساعد في تمييز الاتجاه الإيجابي أو السلبي للعوائد اللوغاريتمية. أُجري نموذج لوجستي بمتغيرات الشهر الوهمية، وأجري اختبار مشترك لنسبة الاحتمالية. جاءت قيمة P المرصودة عند 0.15، ما يثبت أن النتيجة تظهر عشوائيًا بنسبة كبيرة. تم إعادة ترتيب الأشهر عشوائيًا آلاف المرات وأعيد الحساب كل مرة.

- ظهر أن 19% من الترتيبات العشوائية أنتجت قيمة P أقل أو متساوية، كما في الرسم البياني 6.

- الخلاصة: النتيجة شائعة عشوائيًا، وتؤكد غياب دلالة شهر السنة كإشارة فاعلة. لإثبات أهمية تسميات الأشهر، يجب أن تكون قيمة P أقل من 0.05، وأن تظهر في أقل من 5% من الترتيبات.

الرسم البياني 6: قيم P الوهمية لنموذج اللوجستي بعد خلط الأشهر

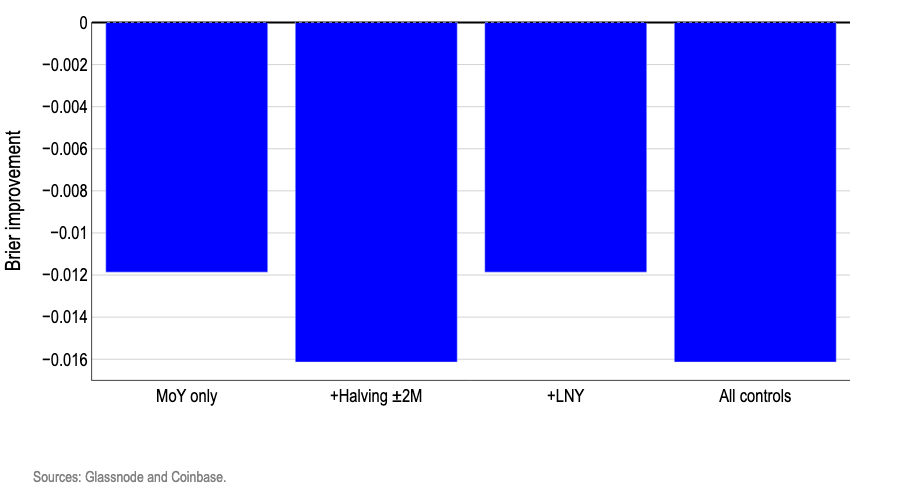

5. الضوابط: إضافة علامات تقويم واقعية لا تقدم ميزة تداولية، بل غالبًا ما تخفض دقة التوقعات. تم إعادة تقدير احتمالية الشهر الإيجابي مع متغيرات الأشهر، ثم أضيفت ضوابط لرأس السنة القمرية ونوافذ تقليص البيتكوين (±2 شهر). تم اختيار الضوابط بحيث تقع في أشهر مختلفة كل سنة لتجنّب تضارب المتغيرات.

اختبار هذا النموذج هدفه التدقيق في اثنين من الشكوك: (1) ربما ما يبدو كأنه تأثير الشهر يرتبط فعليًا بأحداث متكررة مثل سيولة رأس السنة القمرية أو تقليص البيتكوين؛ (2) حتى إذا كان أثر الشهر ضعيفًا، فقد تظهر جدوى عند احتساب هذه الأحداث. تم تقسيم العينة بين تدريب واختبار، واحتُسبت توقعات كل شهر باستخدام معيار Brier الذي يقيس متوسط مربع الفرق بين الاحتمال المتوقع والنتيجة الفعلية.

الرسم البياني 7 يظهر تحسن معيار Brier مقابل النموذج الأساسي (معدل الأشهر الإيجابية خلال فترة التدريب). جميع الأعمدة جاءت أقل من الصفر، أي أن إضافة أي متغير ضابط قللت من الدقة مقارنةً بالنموذج المرجعي. النتيجة: إضافة علامات تقويم أو ضوابط أخرى تزيد الضوضاء ولا ترفع دقة التوقع.

الرسم البياني 7: تحسن معيار Brier لتوقعات نموذج اللوجستي مع الضوابط خارج العينة

الاستنتاجات

تسيطر فكرة الموسمية على تفكير المستثمرين، لكن النماذج تؤكد أن الاعتماد على المعدل التاريخي الطويل هو الأفضل مقارنة بأي استراتيجية تداول مبنية على التقويم. هذا يؤكد أن أنماط التقويم لا تقدم معلومات حقيقية لتوقع اتجاه البيتكوين الشهري. وبما أن شهر السنة ليس مؤشرًا موثوقًا للعائدات الشهرية، فمن غير المحتمل أيضًا أن يتنبأ بحجم العائدات. تكرار الانخفاضات في سبتمبر و"الأسطورة حول ارتفاع أكتوبر (Uptober)" قد تكون موضوعًا مثيرًا للاهتمام، لكنها ليست ذات دلالة إحصائية حقيقية.

تنبيه قانوني:

- أعيد نشر هذا المقال من [coinbase]. جميع حقوق النشر محفوظة للكاتب الأصلي [David Duong, CFA - Global Head of Research, Colin Basco - Research Associate]. إذا كان لديك أي اعتراض على إعادة النشر، يرجى التواصل مع فريق Gate Learn لاتخاذ الإجراء المناسب.

- تنويه: الآراء الواردة في هذا المقال تعكس رأي الكاتب فقط ولا تعتبر نصيحة استثمارية بأي شكل.

- الترجمات إلى لغات أخرى أنجزها فريق Gate Learn، ويحظر نسخ أو توزيع أو اقتباس النسخ المترجمة إلا إذا ذكر خلاف ذلك.

المقالات ذات الصلة

ما هو Tronscan وكيف يمكنك استخدامه في عام 2025؟

كل ما تريد معرفته عن Blockchain

ما هي كوساما؟ كل ما تريد معرفته عن KSM

ما هو كوتي؟ كل ما تحتاج إلى معرفته عن COTI

ما هي ترون؟